סגירה ירוקה בוול סטריט: הדאו ג'ונס עלה 1.4%

יום המסחר בוול סטריט נסגר בעליות שערים של עד 1.3%, כאשר המדדים משלימים רצף של 4 ימי עליות. ברקע למסחר, התמריצים מצד הבנקים המרכזיים והממשלות לשווקים משיכים לדחוף את השווקים. בנוסף, הדיווחים על התקדמות בשיחות הסחר בין ארה"ב לסין מעניקים סנטימנט חיובי לשווקים. נציין כי ביום שני הקרוב לא צפוי להתקיים מסחר לרגל יום מרטין לותר קינג.

דיווח לפיו הסין הציעה להגדיל את הייבוא מארה"ב ביותר מטריליון דולר בשנים הקרובות מקפיץ כעת את השווקים (לכתבה המלאה).

מדדים בוול סטריט

S&P 500 0.1%

דאו ג'ונס 0.07%

- אמזון ברצף הירידות הארוך מאז 2006

- אנבידיה מתקשה להתרומם גם כשכסף גדול זורם לשוק

- המלצת המערכת: כל הכותרות 24/7

נאסד"ק 0.14%

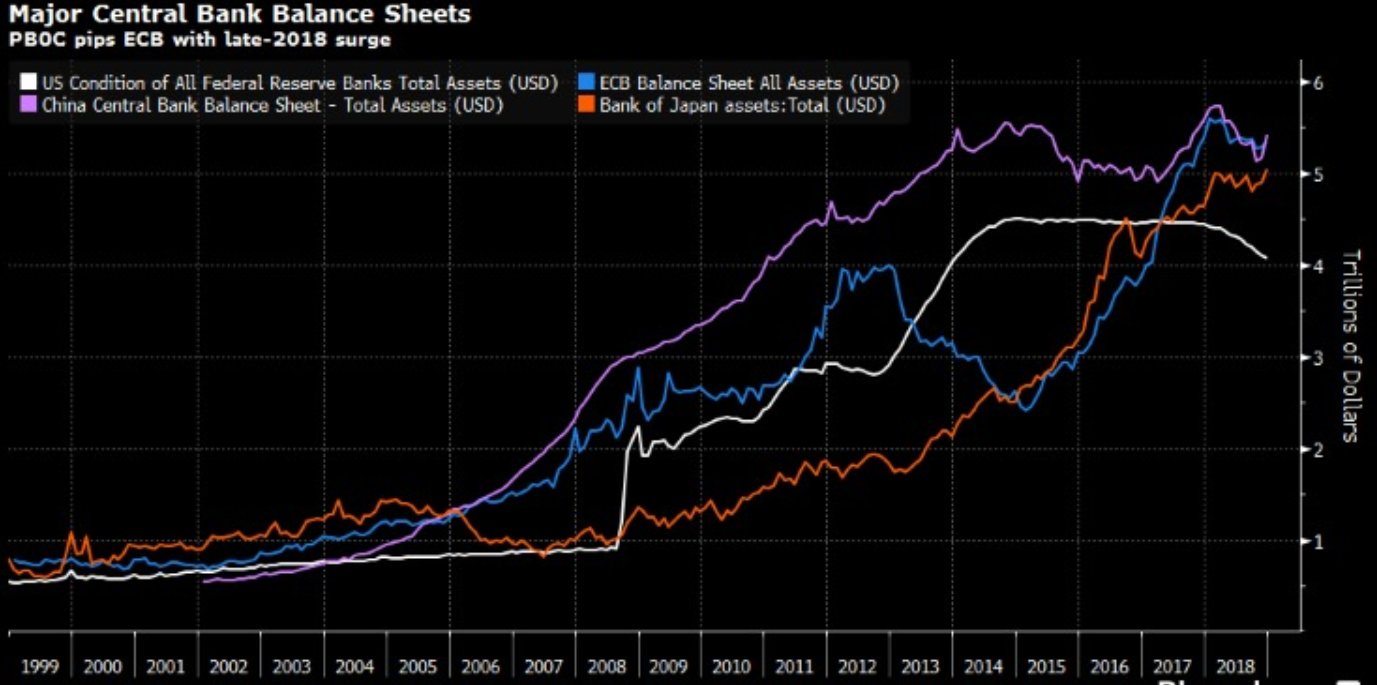

לאחר הקריסה במהלך חודש דצמבר, המדדים בוול סטריט רושמים את פתיחת השנה הטובה ביותר מזה 32 שנים. התיקון החד מיוחד לפעולות יוצאות דופן של הבנקים המרכזיים שמגדילות את הנזילות בשווקים. מאז בשבוע האחרון של 2018, המאזן המצרפי של 4 הבנקים הגדולים (הפד', ה-ECB, הבנק המרכזי ביפן, והבנק המרכזי סין) עלה ביותר מ-700 מיליארד דולר.

נציין כי פעולות הבנק המרכזי בסין בולטות במיוחד, כאשר הזריק למערכת הבנקאית יותר מ-1.14 טריליון יואן בשבוע האחרון (לכתבה המלאה), והוריד את דרישות ההון מהמערכת הבנקאית, דבר ששיחרר עוד 116 מיליארד דולר לשוק.

המאזנים של 4 הבנקים המרכזיים הגדולים: מלבד הפד', שאר הבנקים הגדילו בחדות את מאזניהם

ברקע לפקיעה החודשית שמתבצעת הערב, המדדים בוול סטריט משלימים זינוק של קרוב ל-13% מהשפל שקבעו בדצמבר, ופער המחירים שנוצר במדד ה-S&P500 ב-14.12 נסגר הערב.

בגזרת הסחורות, הנפט קפץ הערב 3.4% ונסחר סביב רמה של 53.8 דולרים לחבית. הזהב ירדה 0.9% לרמה של 1,280 דולרים לאונקיה.

במרכז

ענקית הסטרימינג נטפליקס (סימול:NFLX) נפלה 4% לאחר דו"חות חלשים שפורסמו אמש בסיום המסחר. החברה רשמה רווח מתואם של 30 סנט למניה, אך אכזבה בהכנסות ומספר המשתמשים הצפויים (לכתבה המלאה).

- 3.אחד שלא מבין 19/01/2019 18:05הגב לתגובה זולא טובים, אז למה קונים מניות?!

- 2.ד"ר ניר(איצ100) 18/01/2019 16:55הגב לתגובה זוצחוק המורל וצחוק הגורל.

- 1.סוסו 18/01/2019 16:41הגב לתגובה זואתם צוחקים? עמית היקר, הגיע הזמן להודות שאתה מפספס בענק עם תיאוריות הכסף הנזיל וכל החארטה.חשבת אולי שהשוק עולה כי הכלכלה מצדיקה את זה?

- החארטה סוסו זה אתה . מה שעמית כתב זה ברור ונכון . (ל"ת)ROSEN 18/01/2019 17:22הגב לתגובה זו

- עמית נעם טל 18/01/2019 16:47הגב לתגובה זוואז ראיתי שנתוני המאקרו בשווקים ממשיכים להידרדר, וחברות רבות מורידות תחזיות לשנה הקרובה. הזרמה של מעל 700 מיליארד דולר במהלך ה-3 שבועות האחרונים מצד 3 הבנקים בכתבה הם הגורם העיקרי לתיקון החד.

- פרופ' אבירם(איצ100) 18/01/2019 17:52תשובה מעולה ועניינית.

- תומר 18/01/2019 17:30לנתונים האמיתיים ופחות לאופטימיות במסכים.