קונצרניות: השנה שמחקה תשואות של שנים; אבל העתיד וורוד

בשבוע שעבר הצגנו פה את קטגוריות הקרנות הגמישות, בהן המנהלים נהנים מחופש מוחלט בניהול כספי המשקיעים, מה שמעמיד בפניהם את המבחן האולטמיטבי – בלי שום הגבלה כלל, מה הכי טוב שאתה מסוגל לעשות? האתגר הזה מחייב את מנהלי הקרנות לחשוב לעומק, לנתח אספקטים שונים של השוק ברמת המקרו והמיקרו, ברמת הסקטור, המדינה, המטבע ועד לרמת המניה. הביצועים, כך ראינו, לא מרשימים במיוחד, ומשקפים שונות גבוהה.

לפני שבועיים בחנו את סקטור אג"ח המדינה, והתמקדנו באפיק הצמוד. שם נדרשת מיומנות בעיקר בניתוח נתוני מאקרו: על סמך נתוני האינפלציה, תנודות המטבע וריבית בנק ישראל האם להעדיף מח"מים קצרים או ארוכים - החלטה שהייתה קריטית בשנים האחרונות.

>>> למדור קרנות הנאמנות של ביזפורטל

התחום אותו נסקור היום לא מגיע לרמת המורכבות הזו של הקרנות הגמישות, אך הוא מורכב הרבה יותר מאג"ח מדינה צמוד, ואפילו יותר מאג"ח מדינה כללי. כאשר מדובר באג"ח קונצרניות ולהמרה, מלבד ניתוחי המאקרו של כיוון הריבית, השקל והאינפלציה, יש צורך גם לרדת לרזולוציה של חברה בודדת. אנו נוהגים להתמקד בדרך כלל בנושא המניות, אך גם באג"ח קונצרני צריך להבין את מצבה הפיננסי של החברה, כשהשאלה המרכזית היא האם הסיכון הפיננסי של החברה מצדיק את התשואה הגבוהה יותר מהתשואה הממשלתית במח"מ מקביל. ככל שהסיכון של החברה גבוה יותר, התשואה על אגרות החוב שלה תהיה גבוהה יותר ולהיפך. פה בדיוק צריך מנהל ההשקעות להחליט – אם אג"ח בתשואה גבוהה בה החליט להשקיע בסופו של דבר תשלם את כל תשלומי החוב והחברה ולא תפשוט את הרגל בדרך – הסיכון השתלם. אם חלילה להיפך, ההפסד עלול להיות גדול, ולכלול אף חלק נכבד מהון ההלוואה, אם לא כולו. כל זה כמובן במקביל למטוטלת המסחר היומיומית שעלולה להיות קיצונית למדי בחברות בסיכון גבוה, עם תנודות שעשויות להזכיר לפעמים מניות. לא תמיד מחזיקים באגרת עד סוף חייה, והמנהלים מנסים גם להנות מהתנועות האלו.

מדובר אם כן, בתחום מורכב מאד, שטומן בחובו פוטנציאל די גבוה, שמצריך מיומנות, ניסיון ובעיקר מקצועיות רבה. נראה שלפחות בחמש השנים האחרונות הוא לא הפיק את התועלת המקווה, אך על כך בהמשך.

- הדרכון הישראלי: איך זה שעלינו למקום 18 אבל איבדנו גישה ל-5 יעדים?

- מסכמים שנה: 6 המותגים שנסקו ב-2025

- המלצת המערכת: כל הכותרות 24/7

למרות שעקרונית שוק אגרות הקונצרני הוא רחב למדי, יש גופים המעדיפים לצמצם את האפשרויות כדי להציג השקעה ממוקדת יותר. חלק מהקרנות יגביל את עצמו לאגרות בסיכון גבוה יותר, וחלק דווקא ההיפך, לאגרות בסיכון נמוך. ישנן קרנות המוגבלות במח"מ ההשקעה או כאלה המעדיפות להתמקד בחו"ל וכו'. הנה כמה מונחים ומושגים שחוזרים על עצמם בשמות הקרנות ומלמדים על ההתמקדות של הקרן (במידה ויש כזו) בתוך שוק אגרות החוב הקונצרניות הרחב יחסית:

מדורג\מדורגות וכדו' – מדובר בקרנות המשקיעות באגרות חוב שקיבלו ציון מסוים על ידי חברות הדירוג שבודקות את האיתנות הפיננסית של החברה ויכולתה לעמוד בהחזרי החוב שנטלה על עצמה. ככל שהחברה מדורגת גבוה יותר היא בטוחה יותר אך התשואות יהיו נמוכות יותר. חברות בדירוג נמוך, או כאלה שאינן מדורגות כלל משקפות סיכון גבוה יותר ופוטנציאל תשואה טוב יותר. ישנן רמות שונות של דירוג, ולעיתים יתווסף לשם קרן אות מסויימת. לדוגמה קרן שבשמה יופיע "מדורג A" תשקיע רק באגרות חוב המדורגות בדירוג A ומעלה וכו'.

בטוחה - הקרן תשקיע מצד אחד באגרות עם דרוג נמוך (בדרך כלל BBB) אך כאשר קיימת בטוחה, כגון שיעבוד ראשון, ערבות בנקאית או ערבות מדינה.

(!) – בקרנות רבות מופיע סימן הקריאה בתוך סוגריים. המשמעות היא הפוכה מהביטוי הקודם, כלומר השקעה באגרות חוב בעלות סיכון גבוה, בדרך כלל לא מדורגות. כיוון שרבים עלולים לחשוב שקרנות שלא משקיעות במניות הן בעלות סיכון נמוך, הקרנות המשקיעות באגרות חוב בסיכון גבוה מחויבות להוסיף את סימן הקריאה שמשמעותו – קרן בסיכון גבוה יותר.

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור בישראל

- קרנות ישראליות עם חשיפה לביטקוין: יתרונות וחסרונות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- קל להקים, כמעט בלתי-אפשרי לנהל: מלכודת הדבש של קרנות הגידור...

אגרות חוב להמרה – אגרות חוב שניתנות להמרה למניות לפי יחס מסויים. אגרות חוב מן הסוג הזה מתנהגות יותר כמניות, במיוחד אם הן כבר "בתוך הכסף", כלומר שהמרתן למניות משתלמת.

תל בונד – קרנות המשקיעות באגרות חוב הנכללות במדדים השונים של הבורסה לני"ע בתל אביב המכונים תל בונד. ישנם מדדים שונים בשם תל בונד ויש לראות לאיזה מהם מתייחסת הקרן בדיוק.

דולרי – כשמן כן הן - קרנות המשקיעות ברמה מסוימת באגרות חוב הנקובות בדולר.

עד.... שנים – מדובר בקרנות המשקיעות במח"מ מוגבל בזמן, כלומר, בדרך כלל מדובר באגרות חוב קצרות יותר.

כשרה – קרן המשקיעה באגרות חוב שעומדות בקריטריונים הלכתיים מסוימים.

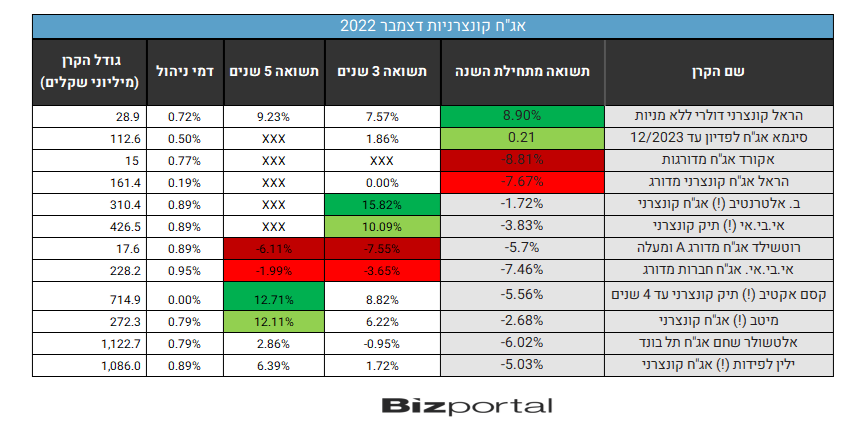

השנה האחרונה הייתה גרועה ביותר בשוק אגרות החוב העולמי והישראלי, לעיתים אף יותר מאשר בשוק המניות. השנה הגרועה הזו מחקה הרבה מהתשואות של השנים האחרונות, לפעמים עד חצי ויותר ממה שהציגו הקרנות בתקופה הזו. אם תשואה של 4% או 5% בשנה בשוק אגרות החוב היא תשואה טובה, כשלא פעם נרשמות גם תשואות של 2.5% או 2%, בשנה שבה ישנן לא מעט קרנות שהפסידו מעל 6% מדובר באיבוד תשואה של שנים. כך שכשאנו מסתכלים על התשואה המצטברת ב-3 או ב-5 השנים האחרונות כמעט ולא נמצא קרנות שנותנות לנו תשואה דו ספרתית. מתחילת השנה המצב גרוע בהרבה, כשרק שתי קרנות מציגות תשואה חיובית.

להלן הטבלה שמראה את המצטיינות והגרועות בטווחי הזמן של מתחילת השנה, 3 שנים ו-5 שנים, ואליהן הוספנו את הקרנות הגדולות ביותר. מדובר בקרנות נאמנות אג"ח קונצרני ללא מניות בלבד, אך ישנן לא מעט קרנות המתבלות את ההשקעה באג"ח ב-10% עד 30% מניות, אך הדבר כמובן משנה מהותית את התוצאות והביצועים ולכן נייחד להם בהמשך סקירה נפרדת.

ארבע הקרנות הגדולות בתחום מתחלקות שתיים לאלטשולר שחם ושתיים לילין לפידות. המשקיעים מביעים אמון במנהלים הוותיקים, למרות שהם, שוב לא ממש מתלבטים. לא מדובר רק בגיוסים היסטוריים. הקרן הגדולה בתחום אלטשולר שחם גייסה בחודש נובמבר 60 מיליון שקל, יותר מכל השווי של הראל קונצרני דולרי ללא מניות, למרות שהאחרונה הציגה תשואה חיובית של כמעט 9% מתחילת השנה והקרן של אלטשולר הפסידה למשקיעה יותר מ-6%. גם בתשואה לשלוש שנים וחמש שנים הקרן של הראל מציגה ביצועים טובים יותר. אז למה 60 מיליון שקל מצאו את דרכם לקרן של אלטשולר שחם ואילו הקרן של הראל איבדה מיליון שקל? לא ברור. גם אם נניח שמדובר במשקיעים שלא מעוניינים בחשיפה לדולר, עדיין נוכל למצוא קרנות שנהנות מביצועים עודפים בכל טווחי הזמן הזה, שערכן הכולל נמוך מ-60 מיליון השקלים אותם גייסה אלטשולר, ושגובות דמי ניהול נמוכים יותר (לדוגמה הראל (!) נבחרת קונצרני).

נכון שביצועי העבר אינם מעידים על הביצועים בהמשך, אולם כשאדם בא לבחור קרן נאמנות לכספו עומדים בפניו שני נתונים מרכזיים: ביצועי העבר, ודמי ניהול. אין שום משמעות לשם מנהל הקרן אם באופן עקבי הוא מפגר אחר המתחרים, וגובה על ביצועיו דמי ניהול גבוהים יותר. ייתכן אמנם שגם אם הביצועים היו חלשים בשנים האחרונות וגם אם דמי הניהול גבוהים יותר הוא יצליח להפתיע ולהכות את המתחרים, אולם את זה לא ניתן לדעת בשעת ההשקעה, ולכן נתוני העבר ודמי הניהול הנוכחיים צריכים לשחק תפקיד מרכזי בבחירת הקרן.

הקרן המובילה מתחילת שנה היא קרן של הראל המשקיעה באגרות חוב דולריות. מדובר על פי רוב בחברות הישראליות שהנפיקו חוב בדולר. נכון לסוף ספטמבר - מעל 9% מנכסי הקרן מושקעים בישראמקו אג"ח א, ועוד 8% באג"ח של תומר אנרגיה, 9% נוספים באלה פקדון אג"ח א. הקרן כמובן נהנתה מהתחזקות הדולר ומעלייה בהכנסות של חברות הנפט, יש להעיר שמדובר בנישה מאד ספציפית בתוך התחום הרחב של אג"ח קונצרני, שתלוי בביצועי הדולר מול השקל. יחד עם זאת, ישנן קרנות אחרות הממוקדות בדולר והן לא הגיעו להציג ביצועים דומים לאלו של הראל. הקרן השניה עם תשואה חיובית מתחילת שנה משקיעה באגרות חוב קצרות שסבלו פחות מירידות השנה, ובכל זאת מציגה בעצם תשואה אפסית.

ד"ר ג'קיל ומסטר הייד: הראל מציגה גם את אחת משתי הקרנות הגרועות ביותר מתחילת השנה - הראל אג"ח קונצרני מדורג הציגה הפסד משמעותי של מעל 7% מתחילת השנה.

בטווח הזמן של שלוש שנים ושל חמש שנים שתי קרנות בולטות לרעה - רוטשילד אג"ח מדורג A ומעלה ו-אי.בי.אי אג"ח חברות מדורג - שתיהן מובילות את טבלת ההפסדים בשני טווחי הזמן. באופן כללי ניתן לראות, שלמרות שהחברות המדורגות אמורות להציג יותר יציבות ובטחון בשוק יורד, זה לא כל כך עבד הפעם כשהקרנות הגרועות בכל טווחי הזמן שנבדקו מתמקדות באג"ח מדורגות. ייתכן שבשנים האחרונות התשואות של האג"ח הקונצרני המדורג ירדו מאד ונוצרה מעין מיני בועה שהתפוצצה בשנה האחרונה כשהמרווחים חזרו להיפתח.

גם הקרנות המוצלחות ביותר בטווח הזמן של 5 שנים מציגות תשואה שנתית נמוכה ממוצעת נמוכה למדי של בין 2% ל-2.5% בלבד. הקרן של בית ההשקעות הקטן אלטרנטיב מציגה ביצועים יפים לטווח של שלוש שנים עם פער די משמעותי מהשניה אחריה. בין השאר בזכות העובדה שהיא כמעט לא הפסידה בשנה האחרונה שפגעה ברוב הקרנות בצורה משמעותית יותר. לפעמים מה שיוצר את ההבדל זה לא הרווחים בשנים הטובות, אלא צמצום ההפסדים בשנים הגרועות. המשקיעים מתגמלים את מנהלי הקרן על ההצלחה היחסית ולמרות השוק הקשה הקרן גייסה כספים חדשים בכל אחד מהחודשים מתחילת השנה למעט חודש מאי. בכל שלוש השנים האחרנות ישנם רק ארבעה חודשים בהם נרשמו פדיונות, והיא כבר מנהלת מעל 300 מיליון שקל. נכון לסוף ספטמבר הקרן מפוזרת מאד ואין אף אג"ח שתופס יותר מ-2.7% מנכסי הקרן, כשהיא לא מהססת להשקיע אף באגרות חוב בדירוג נמוך או לא מדורגות כלל. לפחות בינתיים זה עובד לה.

לסיום כמה מילים על דמי ניהול (שוב). ישנן חמש קרנות בקטגוריה מתוך 76 קרנות שגובות מעל 1% דמי ניהול. "כרמים צמוד מדד מדורג" גובה 1.35% דמי ניהול והפסידה 5% מתחילת השנה. גם בשאר טווחי הזמן הקרן לא בולטת לטובה. דברים דומים ניתן לומר על שאר הקרנות מפקיעות המחירים: סיגמא (!) מודל דירוג פנימי, אלטשולר שחם (!) אג"ח חברות ללא מניות, הראל תיק אג"ח קונצרני - כשרה ומיטב (!) אג"ח חברות. הן הפסידו מתחילת השנה 5.6%, 6.9%, 6.95% ו-5.85% בהתאמה, זאת לעומת 25 קרנות שונות שהפסידו פחות מ-4% מתחילת השנה וגובות פחות דמי ניהול, רבות מהן גובות כחצי אחוז (חלקן של אותן חברות עצמן שגובות יותר מ-1%).

- 2.מעבר 19/12/2022 10:33הגב לתגובה זומקריפטו לקונצרניות,אליה וקוץ בה

- 1.בהשקעה, להבדיל מהימור, דמי ניהול הם שיקול ראשון במעלה! (ל"ת)א 19/12/2022 09:05הגב לתגובה זו