האם פני המשק האמריקאי למיתון? מתרבים הסימנים לכך

אם קיימת בהיסטוריה המודרנית כלכלה שיודעת להמציא את עצמה מחדש הרי זו הכלכלה האמריקאית. כאשר היה נראה שסיימה את הדחיפה הטכנולוגית הגדולה שאחרי הקורונה והכיוון שלה הוא (שוב) להאטה, באה מהפכת ה-AI וטרפה (באופן חיובי) את הקלפים. האחראי המרכזי לכך הוא יהודי בשם סם אלטמן וה-Chat GPT שלו. אלטמן שמנהל את חברת OpenAI שמובילה את הגל החדש הזה, למד מחשבים באוניברסיטת סטנפורד (אך נשר ולא סיים את לימודיו). מעניין אם היו מקבלים אותו היום ללמוד שם, כי הרי אינו עומד בקריטריוני ה-Woke, הוא הרי גבר לבן פריבילגי. יתכן וכיהודי לא היה בכלל רוצה ללכת ללמוד שם, לאחר שהיה שומע שסטנפורד נתנה בין כתליה לרוחות האנטישמיות לנשוב בחופשיות, וקיבלה ציון נכשל (F) במדד שערכה הליגה נגד השמצה, הנוגע לביטחון יהודים ללמוד באוניברסיטאות העילית בארה"ב.

שלושה תרחישים לכלכלת ארה"ב

פרשנים כלכליים כנראה מעולם לא היו חלוקים יותר בדעותיהם בנוגע לכיוונו של המשק האמריקאי. הדעות חלוקות בין "נחיתה רכה", תרחיש לפיו האינפלציה תיחלש באופן הדרגתי ומתון וכך גם יתקרר לו שוק העבודה, לתרחיש ללא נחיתה כלל, ז"א שהמשק האמריקאי ימשיך כפי שהמשיך עד כה עם אינפלציה גבוהה יחסית ושוק עבודה יציב (ולכן הותרת הריבית ברמות הקרובות לנוכחיות) ועד נחיתה קשה Hard Landing. כדאי שנתעמק בתרחיש הנחיתה הקשה, כי הוא המסוכן ביותר ולאחרונה התגלו סימנים המעידים שיתכן ודווקא זה הכיוון.

נחיתה קשה Hard Landing

התרחיש הזה נחשב לפחות צפוי ובעל הסבירות הנמוכה ביותר, אך לאחרונה מתרבים סימנים מעידים שדווקא הוא עלול להיות זה שאליו פונה המשק האמריקאי. מדובר בתרחיש שכולל האטה משמעותית ואף מיתון, לא פחות מכך. אם זה הכיוון אז שוק ההון יעלוז בתחילה כי זה אומר שהאינפלציה בארה"ב סוף כל סוף תיבלם והפד יתחיל להוריד את הריבית מוקדם מהצפוי. אך ככל שההאטה תתגבר, גם הפחדים יתגברו וישפיעו על הבורסות.

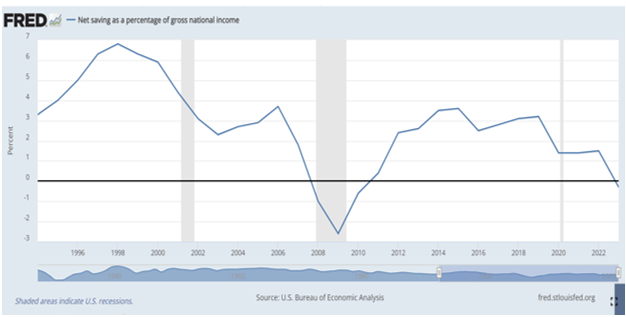

מהם אותם סימנים מעידים? אין מדובר באחד בודד אלא בכמה והם מדדים חשובים שבעבר ידעו לנבא ברוב המקרים את דעיכת הצמיחה. נתמקד תחילה בנתון המעיד על רמת החיסכון של הצרכן האמריקאי, זה שבקניותיו האינסופיות דוחף קדימה את המשק. הביטחון הצרכני להמשיך במסעות הקנייה מבוסס על רמות החיסכון שצבר הציבור. אך נתון דרמטי מראה כי לראשונה מאז משבר 2008 החיסכון נטו של הציבור האמריקאי נכנס לטריטוריה שלילית ואלו חדשות רעות מאד:

- החלשת העובדים: טראמפ מרחיב השליטה במשרות הפדרליות

- בואינג מתכוננת להזמנת ענק של 80 מיליארד דולר מהודו - אבל הסכם הסחר עם ארה"ב עדיין רחוק מסגירה

- המלצת המערכת: כל הכותרות 24/7

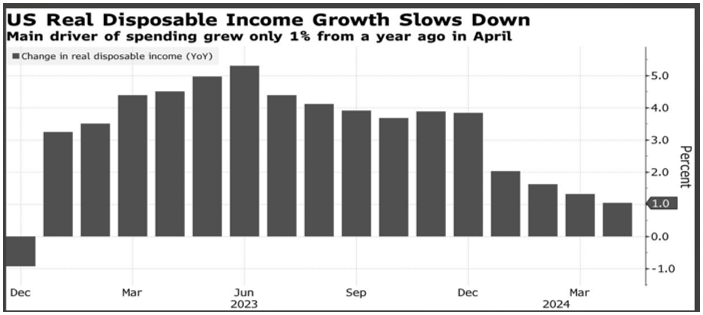

נתון מעניין נוסף הוא ההכנסה הריאלית הפנויה, שהיא המנוע העיקרי שעומד מאחורי מסע הקניות של הצרכנים. זו התמתנה משמעותית ועלתה ב-1% בלבד לעומת המצב לפני 12 חודשים, זאת על אף העלייה הנאה בצמיחה וברמות השכר:

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

הנתון הזה הוא מאד חשוב כי העוצמה המרכזית של הכלכלה האמריקאית מסתמכת על כוחו האדיר של הצרכן האמריקאי המבזבז עד בלי די ואחראי על קרוב ל-70% מהתמ"ג, הרבה מעבר לכל מדינה אחרת בעולם (גם בישראל הנתון חזק וגבוה ועומד על קרוב ל-55%).

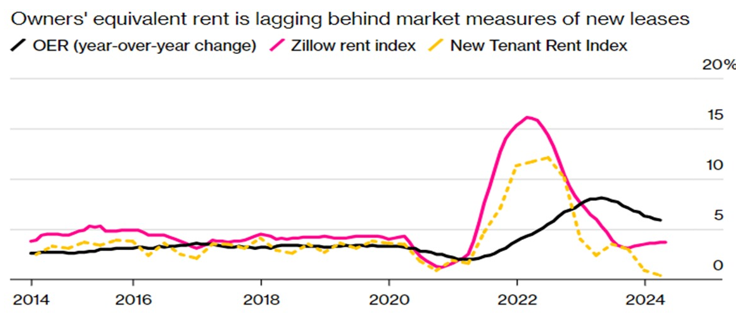

מדד מקדים נוסף וחשוב מאד המאותת על בעיה משמעותית הוא חולשה ניכרת בשוק הדיור האמריקאי. בשנת 2022 מדד מחירי השכירות של דיירים חדשים עלה כפי שאולי לא עלה מאודו, בעיקר בעקבות הכסף הרב שהזרים הממשל לכיסי האמריקאים בתקופת הקורונה, וכעת נראה שהוא צונח כפי שלא צנח מזה זמן רב:

אם לא די לנו באלו, להלן מדד ש"ידע" לנבא בעבר בצורה הטובה ביותר את כיוונו של המשק האמריקאי, בכך שחזה מראש את כל המיתונים שהיו שם ב-50 השנים האחרונות. מדובר בעקום התשואה לפדיון בשוק אג"ח הטרז'ריס בארה"ב, כשהעקום מצוי זמן רב בשיפוע שלילי, משמע הריבית לטווח ארוך נמוכה מהריבית לטווח קצר, היא סימן לכך שפני המשק - למיתון.

האם כל אלו "מבטיחים" שמיתון לפנינו בארה"ב? לא. אנו חיים בתקופה מפתיעה שגם אינדיקטורים שהראו בעבר מה צופה העתיד – פספסו. אך אינדיקטורים אלו בהחלט מגדילים מאד את ההסתברות שתרחיש הנחיתה הקשה יכול להפוך לתרחיש המרכזי.

איך המיתון לא הגיע עד כה, על אף הריביות הגבוהות?

בעבר, העלאות ריבית אגרסיביות ומהירות היו מובילות את המשק האמריקאי למיתון. חלק מההסבר לכך שהמיתון נמנע עד כה הוא ההזרמה האדירה שהממשל ביצע בזמן הקורונה של נזילות ישירות לכיסיו של הצרכן האמריקאי (ובעקבות זאת כמובן כניסה לשיאים של חוב של ארה"ב). לכן ההזרמה הזו היוותה ההסבר בה' הידיעה לכך שהתוצר האמריקאי המשיך לעלות, וודאי בעולם של משברים בשרשראות האספקה ושבו מלחמות הסחר עם סין מחריפות והולכות.

עדיין, הקפיצה בריביות בארה"ב היא מהמהירות והדרמטיות ביותר בהיסטוריה הכלכלית שם. הריבית קפצה מתקופה ארוכה ונדירה עד מאד של ריבית אפסית לרמות ממוצעות גבוהות יחסית של 5% עד 6% וזאת תוך תקופת זמן מאד קצרה. בעבר, קפיצה כזו היתה מכניסה את המשק האמריקאי להאטה באופן וודאי ואכן אלו היו הציפיות אצל כמעט כל החזאים. אך ככל שחלף הזמן ותרחיש ההאטה הכלכלית לא הגיע וכאשר גם ה-AI טרף כאמור את הקלפים, כך התחלף לו לחלוטין הקונצנזוס.

ההסבר לכך שההאטה טרם קרתה קשור לדעתי גם לאלמנט פסיכולוגי. מדובר בדור אשר לא למד להתנהל בסביבה של אינפלציה וריבית גבוהה וחושב שמה שהיה הוא שיהיה, עד שהמציאות הכלכלית פיננסית טופחת לו בפנים (זה קורה גם בישראל). ריבית הבסיס האפסית או הכמעט אפסית בארה"ב, שררה שם במשך 14 שנה, נצח במונחי עולם הריביות והפיננסים. לא פלא לכן שרבים מהצרכנים האמריקאים התעלמו מהריבית הגבוהה שנחתה עליהם ומגדילה את הוצאותיהם לבנק, כי בעבר ובמשך רוב (או כל) חייהם הבוגרים פקטור זה היה זניח מבחינתם. אך ככל שחולף הזמן הם מתחילים לעכל את השפעתה, מה עוד שהחגיגה של כספים שהממשל האמריקאי חילק בתקופת הקורונה אף היא הסתיימה. הדור הזה בארה"ב מתחיל כעת ללמוד את מה שהדורות הקודמים ידעו - התנהלות חסכנית וזהירה יותר בפיזור הכספים וזה מתחיל להראות את אותותיו.

- 8.אחד מהעם 23/06/2024 23:21הגב לתגובה זושיעור העיכובים בהחזרי משכנתא לבנקים בארה"ב ,נמוך היסטורית (1 אחוז עיכובים מול כ 11 אחוזי עיכובים במפולת 2008),כלומר כלכלת ארה"ב חזקה

- 7.לפידוביץ 23/06/2024 12:11הגב לתגובה זוהרבה מילים בומבסטיות כדי להפחיד כרגיל אבל אי אפשר להתעלם מהשערים הגבוהים של החברות בארצות הברית בבורסה שם זה מנופח כי רוב המשקיעים הכבדים אין להם כתובת אחרת היום אז ההגיון אומר שתהיה זחילה איטית ומתמשכת כלפי מטה לשם הגעה לאיזון נורמלי

- 6.מעניין מאוד. תודה. (ל"ת)הקורא 23/06/2024 11:58הגב לתגובה זו

- 5.מעניין איך זה ישפיע על הבועה של ה-7 (ל"ת)החזאי 23/06/2024 11:30הגב לתגובה זו

- 4.ת"אביבית 23/06/2024 11:14הגב לתגובה זוריפובליקנים ותומכיהם יחפשו נתונים להוכיח כי בפתח יש מיתון גם אם הם מניחים סימן שאלה לכך.

- 3.כלכלת ארהב= מספר 1 23/06/2024 10:28הגב לתגובה זואם הכלכלה האמריקאית תיבלם הפד יוריד ריבית ויאושש אותה אם מחדליהו ובן גביר יקחו אותנו למלחמה מול איראן תגידו תודה אם יהיה חשמל מים ואינטרנט 20 % ירידה בבורסה גם אחרי התערבות בנק ישראל

- הכותב כותב על סיכונים בארה"ב כי חושב שכאן אין סיכונים ! (ל"ת)רועי 23/06/2024 12:03הגב לתגובה זו

- 2.מה עם אישור הקאנביס ולגאליזציה?? (ל"ת)יובל 23/06/2024 10:23הגב לתגובה זו

- 1.ישו 23/06/2024 08:50הגב לתגובה זואופי הכלכלה הולך להשתנות מקצה לקצה בשנים הקרובות , בדיוק כמו שקרה בתחילת המהפכה התעשייתית.