שיכון ובינוי "לא שוללת" קנייה עצמית של אג"ח; "הרווח לא מייצג, עוד שנה שנתיים נתחיל להרוויח יפה מאוד"

"הרווח בשנה האחרונה וגם בשנה שעברה פשוט לא משקף את הרווח הסטנדרטי שלנו. גם בשנה שעברה הייתה הפחתה, אבל אנחנו עושים תהליכים שלא עשו פה שנים - סדר וניקיון, התמקדות וסגירה של פעילויות לא מספיק רווחיות. נכון שבטווח הקצר זה פוגע ברווחים אבל אלה שינויים משמעותיים מאוד שיביאו תוצאות יוצאות דופן בשנים הקרובות. אחנו משלמים בטווח הקצר כדי להשיא ערך בטווח הארוך" כך אומר עמית בירמן, משנה למנכ"ל ומנהל הכספים הראשי של חברת שיכון ובינוי שיכון ובינוי -0.27% , בראיון לביזפורטל אחרי הדוחות לשנת 2022. "הרווח שרואים עכשיו לא משקף את הרווחיות הנורמלית שלנו."

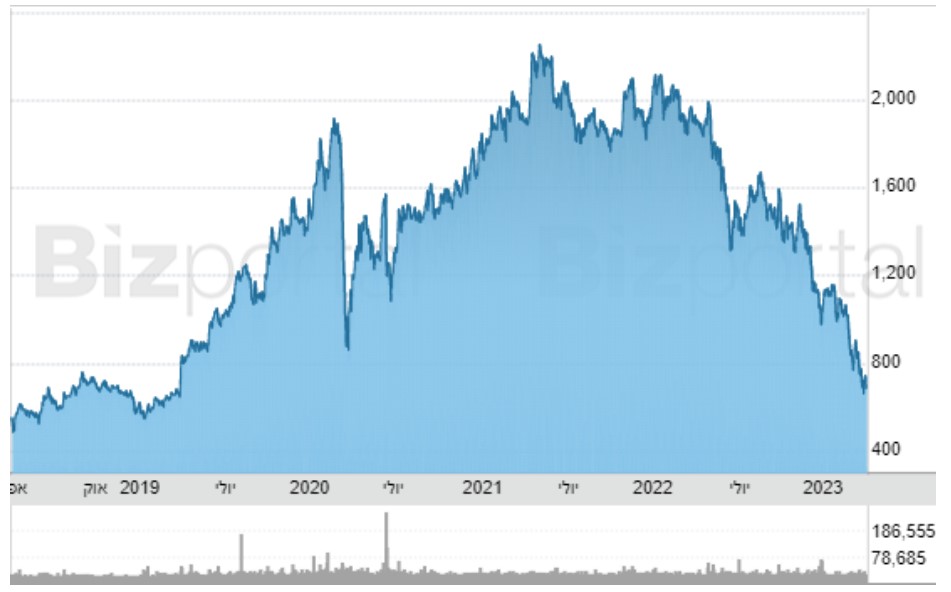

מניית שיכון ובינוי צללה בשנה האחרונה ב-64% והיא נסחרת כעת במחיר של 6.9 שקלים למניה ושווי שוק של 3.3 מיליארד שקל. ברבעון הרביעי החברה הפסידה 112 מיליון שקל, כ-150 מיליון בגלל הפסדי שיערוכי נדל"ן בפרויקט דיור להשכרה בבן שמן וכן בפרויקט BOT בקולומביה. בשנת 2022 כולה החברה הרוויחה 84 מיליון שקל (ירידה לעומת 115 מיליון בשנת 2021 - לדוחות לחצו כאן. בנטרול הפסדי השיערוך הרווח היה עומד על 230 מיליון שקל). אבל תשואות האג"ח נמצאות ברמות של 8-10%, והמניה מחקה 64% במהלך 12 החודשים האחרונים - השוק חושש. הנה גרף המניה (למעבר לעמוד המניה):

"אנחנו עושים פעולות, כולל יציאה מפעילויות לא רווחיות באפריקה כך שבעוד שנה-שנתיים החברה תיראה אחרת גם באפריקה וכמו כן נתחיל להרוויח יפה מאוד בארה"ב. אנחנו מניחים ששיעור הרווחיות יעלה בפרויקטים של סולל בונה, עם התקדמות העבודה. אלה פעולות שעכשיו אנחנו סובלים מהן בדוח רווח והפסד אבל יתחילו להניב תוצאות תוך שנה-שנתיים. בחברת תשתיות מדובר בסייקל שהוא קצת ארוך" אומר בירמן.

- מנכ"ל חלל: "בעלי המניות קיבלו הטבה, אני אופטימי לגבי העתיד"

- מנכ״ל אאורה: ״הביקוש אצלנו אמיתי, לא פלופ״

- המלצת המערכת: כל הכותרות 24/7

למרות התוצאות החלשות, הצבר של החברה עלה לשיא של 22.8 מיליארד שקל. מה צפי הרווחים על הצבר, האם אתם מצפים לרווחיות מקובלת, מעל או מתחת?

"זו שאלה מצוינת. חלק משוק ההון לא מבין שצבר גדול לא בהכרח אומר שהמצב טוב, כי הרי יכול להיות שהוא צבר הפסדי או לא רווחי. אצלנו לעומת זאת יש גידול משמעותי בצבר רווחי של הפרויקטים כמו אופק רחב (הבסיס שמקימה החברה לצה"ל ליד רמלה. נ"א) וקריית המודיעין בנגב, מדובר בלקוח מצוין שהוא משרד הביטחון, ובמיוחד הגידול האחר, הענק, בצבר הוא בארה"ב בשיעורי רווח שהם הרבה מעבר למקובל בישראל".

על כמה מדובר?

בירמן אמנם לא יכול להגיד, אבל ניתן לשער שבישראל מדובר על כ-10% ובארה"ב במגה פרויקטים 12% עד 15%, ואולי אפילו 17% במקרים מיוחדים.

למה אתם לא מבצעים רכישה עצמית של אג"ח שלכם?

"אני לא שולל את זה בכלל. לא בטוח שלא נעשה את זה, אבל לפני כן אנחנו צריכים להיפגש עם תקבולים של מכירת נכסים".

למה תשואות האג"ח שלכם גבוהות, 8-10%? למעשה השוק לא מאמין לכם

"אני לא יודע למה התשואה גבוהה אבל פרקטית עיקר הכסף לפירעון האג"ח של שנת 2023 כבר הועבר לנאמן - ולמעשה מבחינתנו כבר הוא שולם".

למה יש לכם שחיקה ברווחיות הגולמית?

"שיעור הרווח הוא ממוצע משוקלל של שיעורי הרווח של כל הפרויקטים שבהם הכרנו מכירות באותה תקופה, ולכן הוא תלוי בתהליך המכירות של כל פרויקט בכל תקופה נמדדת. חוץ מזה על עבודות נוספות לפרויקטים מכירים מיד בהוצאות שלהם אבל לוקח זמן עד שאפשר להכיר בהכנסות שלהם ולכן יש הטיה של שיעור הרווחיות כלפי מטה בשלבים הראשונים של הפרויקט. מה שקורה לנו בפועל זה שיש מכירות משמעותיות בפרויקטים קריית התקשוב והמודיעין ומכיוון שאנחנו במחצית הראשונה של הביצוע אנחנו אנחנו שמרניים יותר בשיעור הרווח שאנחנו מכירים בו (שלא ייצא מצב שאנחנו מכירים ברווח ואז צריכים למחוק אותו). אני מעריך שבמחצית השנייה של ביצוע הפרויקט תהיה לנו ודאות טובה יותר לגבי אומדני ההוצאות וההכנסות של הפרויקט, שיעור הרווחיות יטפס כלפי מעלה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

"בנוסף, בכל פרויקט יש שינויים תוך כדי הביצוע, גם כשאתה בונה בית, שינויים שצריך לעשות או שהלקוח מבקש. אבל קורה מצב, בפרט זו תופעה בפרויקטים של קבלנות מול המדינה, ששם מבצעים שינוי אבל הלקוח עוד לא אישר את החשבון שהוא משלם לך ואז בדוחות אתה רושם את ההוצאות אבל עדיין לא יכול להכיר בהכנסות עד שלא חתמו ולכן יש הטיה כלפי מטה של שיעור הרווחיות. בדרך כלל רק בסיום הפרויקט, לפעמים זה אף לוקח שנה או שנתיים אחרי סיום הפרויקט, מגיעים לחשבון סופי מול הלקוח, ואז יש לך פתאום 'בוסט' משמעותי בהכנסות והרווח. זה קרה לנו בשנה שעברה בת"א וזה קורה בכל פרויקט משמעותי שרק בסוף אתה מכיר בכל יתרת הרווח שנשארה לך מהפרויקט".

בוא נדבר על ארה"ב. למה אתם 'מסמנים' אותה כיעד הבא שלכם?

"ארה"ב זה הדבר האסטרטגי הבא. אנחנו מעבירים את מרכז הכובד לארה"ב וברמה האסטרטגית אנחנו הולכים להגדיל מאד מאוד את הפעילות שם. הפוטנציאל בארה"ב הוא בלתי מוגבל מבחינת הגודל ואני חושב ששוק ההון מפספס ולא מבין את ההיקפים והפוטנציאל. יש תוכנית פדרלית, של ביידן, של טריליון דולר להשקעה בתשתיות בארה"ב כי התשתיות שם במצב נורא ואיום וזה המקום בו אנחנו כבר נמצאים ומבוססים. יש לנו צבר של כמעט 2 מיליארד דולר בארה"ב בשיעורי רווחיות כאמור יפים בהרבה מישראל, ואני מאמין שתוך כמה שנים נהיה יותר אמריקאיים מאשר ישראלים.

"אנחנו כרגע מחזיקים בשני פרויקטי PPP (זכיינות, שת"פ של חברה פרטית עם מדינה. נ"א), זכינו בשני פרויקטי התשתיות הגדולים בארה"ב, יחד עם השותפים: 'פארגו' תעלת ענק של 50 מייל להסטת שלגים כדי להגן על העיר שבצפון דקוטה, וסגרנו פיננסית 1.7 מיליארד דולר והתחלנו את העבודות בפרויקט הגשרים בפנסילבניה. זו פעם שניה שאנחנו עושים את זה בארה"ב ואנחנו נחשבים שחקן זכיינות מליגת העל בארה"ב ונראה לי ששוק ההון מפספס את זה.

היכן באפריקה תישארו בכל זאת?

- 4.מומו 31/03/2023 07:36הגב לתגובה זונכשלנו בכל מה שעשינו.טעות אסטרטגית באפריקה הפרוייקטים גדולים במחירי הפסד.אנחנו מתפללים שבאר"ב נצליח יותר טוב.מתי? אלוהים גדול נניח עוד שנתיים.השוק ממש טיפש בקשר לאגחים אבל אנחנו לא קונים סחורה פגומה ולכו לא הרכוש אגחים אלא נמשיך להפסיד בפרוייקטים הזויים

- 3.דעה 30/03/2023 23:15הגב לתגובה זוהמדינה הזו בדרך להידרדרות. בינתיים רק הריבית משפיע, אבל הם התחילו אין ספור מלחמות עולמיות שהם יצרו, זה יתהפך עליהם, גם כך הדומיננטיות עברה צד.

- 2.סתם תוהה 30/03/2023 19:26הגב לתגובה זושילך לקנות נדלן של חברים ומשפחה בכסף של אבא שלו..

- 1.משה 30/03/2023 17:52הגב לתגובה זוברגע שהוא שם את הבניה בארה"ב כיעד אסטרטגי ,אני לא רואה את שיכון ובינוי מתאוששת לפחות בשנה הקרובה . השוק שם ממשיך לדמם וימשיך לדמם .