רכבת ההרים של אוגווינד: החלום ושברו

חברת אוגווינדפועלת בתחום האנרגיה, דרך מערכת אגירת אוויר דחוס תת קרקעית ובתחום אגירת האנרגיה וכן חסכון בחשמל. החברה עברה דרך ארוכה משלד בורסאי, דרך שווי של 45 מיליון שקל במיזוג הפעילות לפני כשנתיים, עד לחברה בשווי 2.5 מיליארד שקל לאחר שנה חלומית (2020) ומשם בחזרה כל הדרך למטה אל שווי נוכחי של 210 מיליון שקל ושווי פעילות של כ-70 מיליון שקל.

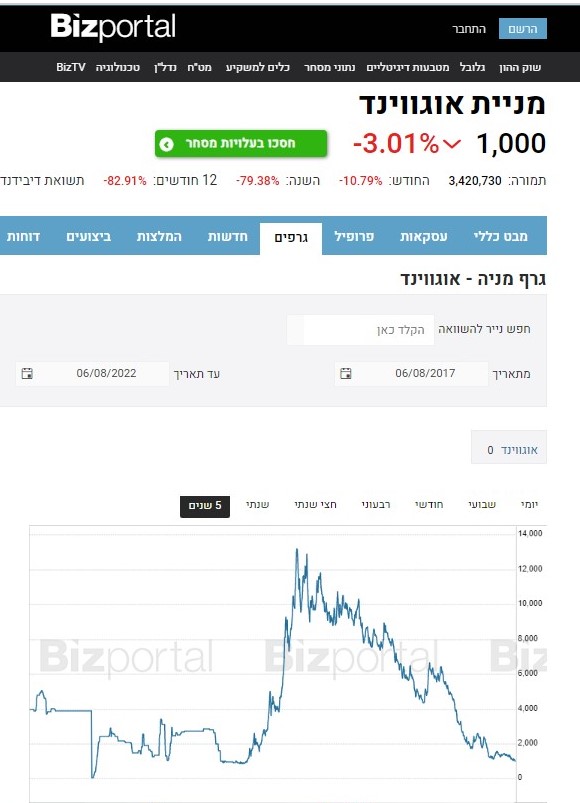

מניית אגווינד היתה הכוכב הלוהט של הבורסה בתל אביב בשנת 2020 עם זינוק של מעל 1,000% בשנה לשווי שוק של 2.5 מיליארד שקל. המשקיעים פשוט התעלמו ממהעובדה שמדובר בחברה ללא הכנסות מהותיות שפועלת בשוק תחרותי מאד. כרגיל, מה שגרם לתוופעה הוא החלום. המשקיעים חשבו שמדובר בחברה עם מוצר מנצח שמשבש את שוק האגירה ויצליח לגבור על המתחרות ולהניב הכנסות עתק בטווח הזמן הבינוני.

שוק האגירה הוא קריטי במעבר המיוחל של משק האנרגיה העולמי לייצור חשמל מאנרגיות מתחדשות במקום דלקים פוסיליים שנחשבים למזהמים יותר. הבעיה של מקורות האנרגיה הירוקה כמו רוח או שמש היא שהם לרוב לא יציבים ומשתנים מעונה לעונה ולעיתים אף מיום ליום. יום מעונן יאפשר ייצור של פחות אנרגיה סולארית ואילו בתקופת החורף התפוקה הכללית תרד. בקיץ לעומת זאת ישנם ימי שמש בשפע במקומות רבים בעולם. קיים צורך לאגור את האנרגיה שנוצרה בימי השמש לימים האפורים יותר. באופן דומה אנרגית הרוח תלויה ביום ובעונה וצריכה שימור אנרגיה כדי לספק אנרגיה יציבה כל הזמן.

זהו תפקידו של שוק אגירת האנרגיה - לאגור אנרגיה מתקופות פוריות יותר מבחינת ייצור האנרגיה הירוקה, כדי להשתמש בה בתקופות קשות יותר לייצור. מבלי פיתוח של מוצרים אמינים וזולים שוק האנרגיה המתחדשת ניצב בפני מחסום מאד משמעותי בדרך להפיכתו למקור הארנגיה המרכזי של האנושות, כפי שרבים היו רוצים לראות.

- רכבים חשמליים ונהיגה אוטונומית - אבל אולי טסלה היא בכלל חברת אנרגיה?

- להב ופריים אנרג'י מרחיבות את שיתוף הפעולה

- המלצת המערכת: כל הכותרות 24/7

עשרות חברות פועלות בשוק אגירת האנרגיה, בין השאר ענקיות כמו טסלה או LG. הייחוד של אוגוויד שהצית את דמיונם של המשקיעים היה במוצר שעבד על טכניקה שונה לחלוטין מהמקובל. בעוד מרבית שוק אגירת האנרגיה עובד בעזרת טכניקה של סוללות לית'יום יון שנועדו לאגור את האנרגיה לשעת הצורך, המוצרים של אוגווינד מבוססים על טכניקה אחרת.

ניתן לחלק את פעילות החברה לשני חלקים. הראשון תחום ההתייעלות האנרגטית בו מוכרת החברה מוצר בשם AirSmart המאפשר לדברי החברה חסכון של עד 40% בעלויות הקשורות להפעלת מערכות דיחוס אויר. התחום השני הוא תחום אגירת האנרגיה, התחום המרכזי של החברה, בו היא משווקת את המוצר AirBattery שנותן מענה לבעיות אגירת אנרגיה בכל מיני שימושים.

בשני התחומים הטכנולוגיה מבוססת על דחיסת אוויר תת קרקעית בלחץ גבוה מה שלדברי החברה מאפשר חיסכון בעלויות ובמקום. המערכת דוחסת אוויר למיכלי אגירה תת קרקעיים, לאחר מכן, מתבצעת פריקה של האוויר הדחוס אל תוך טורבינות מים המייצרות חשמל בזמן הרצוי בלא תלות במקור האנרגיה (שסייעה בדחיסה בתחילת התהליך). כך מתנתק הקשר בין זמן ייצור האנרגיה לבין זמן השימוש, תוך חסכון בעלויות המקום והייצור.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אונגוויד רכבה על החלום הגדול. היא שווקה מוצר שרבים העריכו כמנצח בתחום ומספר חוזי-מכירה אף החלו להתפרסם, מה שעודד את המשקיעים לחשוב שהמכה הגדולה בדרך.

בדצמבר של שנת 2020 פרסמה החברה כי בניסוי שביצעה הצליחה להגיע לניצולת של 81%. "אף חברה לא הציגה מעולם ניצולת אנרגיה כזו. הניצול הגבוה מעיד על יכולת המערכת להחליף את סוללת הלית'יום" אמר אז מנכ"ל החברה לביזפורטל. קודם לכן פרסמה החברה כי חתמה על מזכר הבנות עם חברת מי רם. גם חברת האנרגיה סולגרין בחרה בפתרונות של החברה, ונחתמו הסכמי שיווק באירופה. חברת פפסי בארצות הברית הייתה בין לקוחות החברה, וכן חברת ישקר הישראלית ועוד. גם סופרגז הביעה אמון בחברה עם הסכם לשת"פ אסטרטגי לשיווק מערכות האגירה. היה נראה שהחברה מתחילה להגשים את הפוטנציאל ולהוציא אל הפועל את החלום עם חוזים אמיתיים שמכניסים כסף. האופוריה הביאה את החברה גם לחפש הזדמנויות למיזוג ספאק בוול סטריט.

כמעט אף אחד לא שם לא בינתיים לכך שכל ההסכמים האלו היו על סכומים של כמה מיליוני שקלים בודדים במקרה הטוב, ושהסכמים לשת"פ בשיווק, לא מכניסים שקל אחד עד שבאמת מצליחים לשווק, ובכל מקרה אף אחד מההסכמים הללו לא יכול בשום אופן להצדיק שווי של 2.5 מיליארד שקל או לרמוז לפוטנציאל לשווי כזה.

כתבת ביזפורטל עדי ברזילי, ניסתה אז לפגוש את החברה ולהכיר את המוצר הפלאי שיוצר כל כך הרבה תקוות אצל המשקיעים, אך נתקלה בשערים סגורים:

מי שכן התרשם מהחברה ואף פרסם סקירה אוהדת היו פורסט אנד סאליבן. בספטמבר 2020 העריכו בסאילבן את שווי החברה ב-2.5 מיליארד שקל - מחיר יעד של 121.3 שקל למניה ששיקף אפסייד של 25% על מחירה באותה עת. הם ציפו שהפתרון שלה יגרום לצמיחה פנומנלית בהכנסות שיביאו לרווח נקי של 200 מיליון שקל בשנת 2025. לשנת 2022 ציפו בסאליבן מכירות של 346 מיליון שקל ורווח גולמי של 100 מיליון שקל.

בפורסט אנד סאליבן לא ידעו להסביר למה דווקא הפתרון של אוגווינד יהיה המנצח מבין עשרות החברות, ביניהן, כאמור, חברות ענק כמו טסלה שעובדות על פתרונות אגירת אנרגיה. בעיקר סמכו בסאליבן על מוצר ה-AirBattery ככזה שירשום הכנסות פנומנליות.

הנושא של המלצות פרוסט אנד סאליבן שווה מבט נוסף. מדובר פשוט באנליזות קנויות שמטעות פעם אחר פעם את המשקיעים עם מחירי יעד מופרכים. השיטה היא כזו: במסגרת פרויקט האנליזות של הבורסה חברות מסחריות שרוצות שינתחו אותן משלמות כסף שמגיע באמצעות הבורסה לפורסט וסאליבן שמספקת את האנליזה. האנליזה אמורה להיות אובייקטיבית, אך בפורסט סאליבן יודעים היטב שאם הם רוצים לקוחות מוטב שהאנליזות שלהם ישדרו מסר חיובי אחרת חברות אחרות לא ירצו לבצע את התהליך ולהזרים אליה כסף. התוצאה היא שכל האנליזות שמתפרסמים שם הן חיוביות, ולעיתים קרובות עם מחירי יעד בשמיים והצהרות מלהיבות שמפתות משקיעים להיכנס להשקעה בחברה, רק כדי לראות לעיתים קרובות את אותן מניות צונחות בעשרות אחוזים. כל השיטה הזו של אנליזה הממומנת על ידי החברה המסוקרת מוזר ומעוות, גם אם התשלום עובר דרך מתווך (הבורסה בתל אביב).

כולם יודעים את זה בשוק ההון ואף אחד לא ממש מתייחס לאנליזות הללו ברצינות. אבל משקיעים מן השורה עלולים לקבל את האנליזות הללו כסמכות מקצועית ונטולת פניות. חברת פורסט וסאליבן אף פרסמו מאמר בכתב עת מדעי הטוען שפרסום האנליזה מגדיל את הסחירות במניה. זה כמובן יפה מאד, אם לא היה מדובר בכך שהגדלת הסחירות מגיעה מאנשים שהאמינו באנליזה רק כדי לראות את כספם מתאדה.

מי שהצטרף להתלהבות מהחברה הייתה חברת ההשקעות פסגות שרכשה 75% מההנפקה בה גייסה החברה 160 מיליון שקל באפריל של שנת 2020 לפי שווי של 2 מיליארד שקל. בראיון שנערך בביזפורטל סביב הכניסה להשקעה סמנכ"לית ההשקעות לא בדיוק הצליחה להסביר למה מתלהבים כל כך בפסגות מן ההשקעה הזו. "זה אירוע של חדשנות משבשת... אנחנו לא רוצים היום להיות בעולם הישן אלא בעולם הצומח וזה חלק מהאסטרטגיה שלנו ל-2020. זו השקעה בחברות פורצות דרך, חדשניות עם יזמים חזקים וכמובן עם שוק ועם פוטנציאל מאוד גדול" אמרה אז. כלומר, הכניסה להשקעה בחברה ללא הכנסות לאחר זינוק של 1,000% בשווי תוך שנה נבעה מהאמונה שהפוטנציאל בשמיים שכן הטכנולוגיה החדשנית. נזכיר לזכותה שהיה מדובר בשנת 2020 העליזה, בה היה די במילים כמו "חדשנות", "טכנולוגיה" או "שיבוש שוק" כדי להקפיץ מחיר של חברה בורסאית חסרת הכנסות.

החלום ושברו - פאסט פורוורד שנתים קדימה אנחנו מקבלים חברה שדווחה בדוחות המסכמים של שנת 2021 על הכנסות של 1.8 מיליון שקל וצבר הזמנות של 2.6 מיליון שקל. רחוק מאד מהתחזיות ההזויות של סאליבן. ההפסד הנקי לעומת זאת הגיע ל-69 מיליון שקל אמיתיים לגמרי. במהלך הדרך הזהרנו כמה פעמים מן החלום שבחברה והקושי שלו להתגשם (מלבד האיטמים לעיל אפשר לראות גם כאן, כאן וכאן).

השווי הלך וצנח בהתאם. לאחר זינוק של 1,047% בשנת 2020 צנחה מניית החברה ב-54% בשנת 2021 וב-80% נוספים בשנת 2022 עד כה. סך הכל בשנתיים האחרונות ירדה מניית החברה ב-92%.

כעת שווה החברה 210 מיליון שקל לאחר שברבעון הראשון דווחה על הכנסות של פחות ממיליון שקל, הפסדים של 23.5 מיליון שקל ותזרים מזומנים שלילי מפעילות שוטפת של כ-18 מיליון שקל. שווי הפעילות של החברה בניכוי מזומנים עומד על כ-70 מיליון שקל, ויתכן שגם הוא מוגזם לאור התוצאות העלובות וההכנסות של כמה מיליוני שקלים בודדים בשנה והפסדים עצומים.

אז מה קרה כאן? הסיפור הרגיל על חלום שמגרה את דמיונם של המשקיעים והמחשבה שמדובר באמזון או אפל הבאה שתכבוש שוק בשווי של מיליארדי דולרים. החלומות מתנתקים מקרקע המציאות ומעניקים שווי מופרך לחברה שעדיין לא מייצרת הכנסות. הם מתודלקים על ידי חברות מחקר, הודעות חיוביות אך חסרות משמעות אמיתית על חוזים קטנים בתוספת הצהרות מפוצצות על טכנולוגיה שוברת שוק או על ידי משקיע מוסדי שהתלהב יתר על המידה ועל ידי אנליזה ממומנת. לפחות הסיפור מספק לנו שיעור חשוב בהשקעות.

- 20.פיטר גרנר 29/08/2022 20:20הגב לתגובה זוהצעתי להם פתרון מהפכני שיעלה את הנצילות בשילוב מערכות אולטרה היברידי לקירור הפאנלים (הגדלת הנצילות בכ 20%) בנוסף לעבור ולהשתמש בטורבינות אוויר מהפכניות שיגדילו את הנצילות בכ 35% נוספים. לצערי האגו שלהם לפני המשקיעים. בקרוב תוצג המערכת האולטימטיבית לאגירת אנרגיה סולארית במערכות מים חמים באיזורים אורבנים MICRO GRID

- 19.אידיק 17/08/2022 14:03הגב לתגובה זוזה מה שקורה שלא נבצעים תהליך בדיקת נאותות על ידי בעלי מקצוע אלא על-ידי חובבנים. לא צריך להיות מהנדס דגול על מנת להבין שאין יכולת להגיע לניצולת האנרגתית שהם מפרסמים

- 18.דורון 14/08/2022 13:17הגב לתגובה זולא הגיוני שמשמעות האנליזות האלו איננה ידועה לגוף מוסדי גדול כמו פסגות. מה שאפשר לסלוח למשקיע יחיד, שמסתנוור מאנליזה ורודה אי אפשר לסלוח לגוף מוסדי גדול, שהיה צריך לדעת טוב יותר במי הוא משקיע. בושה לפסגות.

- 17.יוסיףץ 12/08/2022 23:16הגב לתגובה זוחברת אקוואריוס לפני ההנפקה שיווקה חלומות .נכון להיום שער החברה ירד ב73% .לא התקיים דבר בחברה חוץ מהפסדים ועבודה בעניים.

- 16.אבנר 11/08/2022 14:27הגב לתגובה זוחברה שפועלת בתחום סופר דופר תחרותי, בלי מותג, בלי טכנולוגיה ייחודית ומייצרת במדינה היקרה בעולם. איכשהו בחסות סחירות אפסית השווי נותר על סכום דימיוני של מיליארד ש"ח לחברה ששווה אולי 20 מיליון ש"ח, בעיקר בזכות ההון שגייסו בהנפקה.

- 15.סתם אחד 11/08/2022 12:26הגב לתגובה זומי חלם אז שחנות ספרים תהפוך לענק דיגיטלי? האם חנות הספרים הזו הרוויחה מיד? בטח היו כאלה שפסלו אותה אז... גילוי נאות: מושקע בחברה בסכום לא משמעותי

- יריב 11/08/2022 18:00הגב לתגובה זולכן, קשה מאד למצוא את ההשקעה הנכונה. אוגווינד נמצאת במאה שנכשלו.

- 14.נ.ש. 11/08/2022 12:13הגב לתגובה זוהיא ביכולת מסחור של המוצר. נראה שצריך להביא לשם אנשי שיווק אמתיים שידעו איך למסחר את המוצר. אלא אם זה לא 81% ואז זה כבר בעיה של הונאה

- מושיקו 11/08/2022 12:58הגב לתגובה זויעילות של 81% זה בלוף. בפועל הם משיגים 21% (ראה דיווחים לבורסה). אם יתמזל מזלם אולי יגיעו ל 50%. במצב זה לא יוכלו להתחרות עם מצברים של טסלה ודומיהם. ערך החברה ושער המניה בדרך ל 0 עגול.

- רועי 15/08/2022 11:37דיווח אחרון לבורסה - העלו מ-21% ל-29%. נראה שהם במגמה הנכונה.

- 13.מאיר 11/08/2022 12:11הגב לתגובה זואני שמח שיש כתבות אובייקטיביות על חברות כאלו ואחרות. שמח שזו עיתונות השומרת על האמת והיושרה ולא עושה חשבון לאף אחד. אתם מאירים את העיניים ומרחיבים את ההבנה.תודה

- יגאל 11/08/2022 15:16הגב לתגובה זואוגווינד היא דוגמה אחת בלבד מהטירוף שאחז בשוק ההון 20-21 ואנו "אוכלים" את התוצאות עד היום בחלק מההנפקות בתל אביב ובניו יורק. אחת הבעיות שכתבי העיתונות הכלכלית מעתיקים מילה במילה את הטקסטים שמקבלים מהחברות ואנשי יחסי הציבור שלהן ללא כל בדיקה או סימני שאלה. לא פעם משפט המפתח .... " מוצר מהפכני שנכנס לשוק של מאות מיליוני דולרים"... חלק גדול מהמשקיעים כולל מוסדיים נופלים במלכודת הזו. זה כולל כמובן גם את הסיפור של הספאקים והאכזבות שהוא גרם.

- 12.חולם בהקיץ 11/08/2022 11:39הגב לתגובה זוהתסריט הזה נכון עבור רוב היוניקורנים הישראליים - רעיון מופרך, ` POC חלש, הרבה הייפ, מיעוט הכנסות והרבה הוצאות שווק/מימון ובסוף קריסה. שומר נפשו ירחק.

- 11.אינשכלאינדאגות 11/08/2022 10:39הגב לתגובה זוהמנכ"ל הודה בראיון מלפני חודשיים שיעילות המערכת בערבה היא 24% ולא 81% כמו שדיווחו לכולם. למה לא תובעים אותם על הטעייה?

- שלומי 15/08/2022 18:06הגב לתגובה זותשלם נמוך - תקבל מתקן אגירה בנצילות נמוכה תשלם גבוה - תקבל מתקן אגירה עם נצילות 81%

- רועי 15/08/2022 11:41הגב לתגובה זוהוא התכוון לכך שהנצילות המקסימלית שתיתכן היא 81%

- 10.שישקו 11/08/2022 10:02הגב לתגובה זולא ראיתם מכפיל רווח תדפדפו גם חברה ותיקה שיספרו סיפורים לסבתא שלהם על הכנסות כמו ג'נסל. ברנמילר..בונוס

- מושיקו 11/08/2022 13:01הגב לתגובה זומסקנה לא נכונה. הכל לגופו של דבר. השקעה בכל חברה דורשת DD אמיתי. לא כל למצוא פנינה בארמה של חרא.

- 9.דגימי 11/08/2022 09:43הגב לתגובה זולא היה משקיע בה שקל המוצר שלה יכול לתת פתרון מקומי לאגירת אנרגיה במחיר מטורף... גם 10 מיליון שקל היא לא שווה...

- 8.אריאל 11/08/2022 09:26הגב לתגובה זובתי השקעות בראשות פסגות עם מיטב ,מור אקסלנס והלמן השקיעובדבר הכושל הזה 165 מליון ש"ח בהקצאה פרטית כ 7-8 אחוז מניות אין דין ואין דיין על סמך איזה נתון העבירו סכומים כאלו של הציבור ומחקו את הכסף

- 7.מתושלח 11/08/2022 08:29הגב לתגובה זואותם שחקנים משחקים את אותו תסריט ורק רוכשי הכרטיסים התמימים מתחלפים. עד להצגה הבאה.

- 6.אריק 11/08/2022 08:22הגב לתגובה זוזה הנדסה פיננסית מהתחלה הכל היה חסום ורק מני מור מכר מניות בעשרות מיליונים ורימו את המוסדיים והם לא טיפשים כנראה קיבלו מהצד והקרנות של הציבור חילצו את מני מור וכבר לא מעניין הכל היה סיפורים ונשאר

- עכשיו הוא קונה (ל"ת)שחר 11/08/2022 10:09הגב לתגובה זו

- 5.אלי 11/08/2022 08:10הגב לתגובה זוחברות של מספרי סיפורים שחיים במציאות מדומה

- 4.פועלת 11/08/2022 08:06הגב לתגובה זובמקומותינו מפזרים סופרלטיבים. מתלהבים. אומת סטארט-אפ. אומה. לא פחות. אך האמת פשוטה להבנה. מתנה עטופת צלופן מרשרש עטורה סרט צבעוני אך כאשר פותחים את תוכנה נמצא סוכריה קטנה. ותו-לא.

- 3.להעמיד לדין את מנהלי החברה (ל"ת)הונאת פונזי 11/08/2022 08:02הגב לתגובה זו

- 2.צופה 11/08/2022 08:02הגב לתגובה זופשוט בושה העניין הזה, הדוחות שלהם ברמה של סטונדנט שנה א' וכמובן תמיד מתמחרים בשמיים

- 1.כל הכבוד לביזפורטל שזיהו מאוד מוקדם את הבלוף (ל"ת)משה ראשל"צ 11/08/2022 07:37הגב לתגובה זו

- חחח מזה מוקדם עוד מעט כבר אין חברה ..ככה זה תמיד. (ל"ת)דני 11/08/2022 10:03הגב לתגובה זו

- הכוונה לא על עכשיו. ביזפורטל התריעו כבר בהתחלה שזה בלוף (ל"ת)nav 11/08/2022 11:27