אוגווינד מסבירה התרסקות של 70% בשנה

חברת אוגווינד שפיתחה מערכת תת קרקעית לאגירת אנרגיה באמצעות אוויר דחוס, מדווחת על תוצאות חלשות. בשלב הזה (מחצית ראשונה של 2021) היא היתה אמורה להיות במקום אחר. כשפסגות השקיעו 120 מיליון שקל לפני יותר משנה בחברה הזו במחיר כמעט כפול מהמחיר הנוכחי (רכשו בכ-80 שקל למניה, כעת 47 שקל), פסגות רשמה רווח מידי של עשרות מיליונים בזכות מתן אופציות בחבילה ("שוחד" האופציות) כשהכניסה של פסגות עצמה להשקעה, הזניקה את המניה למחיר של 125-130 שקל למניה. זה היה בלון. אולי היה לו סיכוי, אבל אחרי עלייה של מאות אחוזים מה לפסגות ולהשקעת חלל כזו? כתבנו על זה - וחטפנו ביקורת מכל עבר ואפילו איומים בתביעה. אבל מה לעשות, זה לא היה שווה 2.6 מיליארד שקל, גם לא 2 מיליארד שקל. בינתיים השווי ירד ל-1 מיליארד שקל.

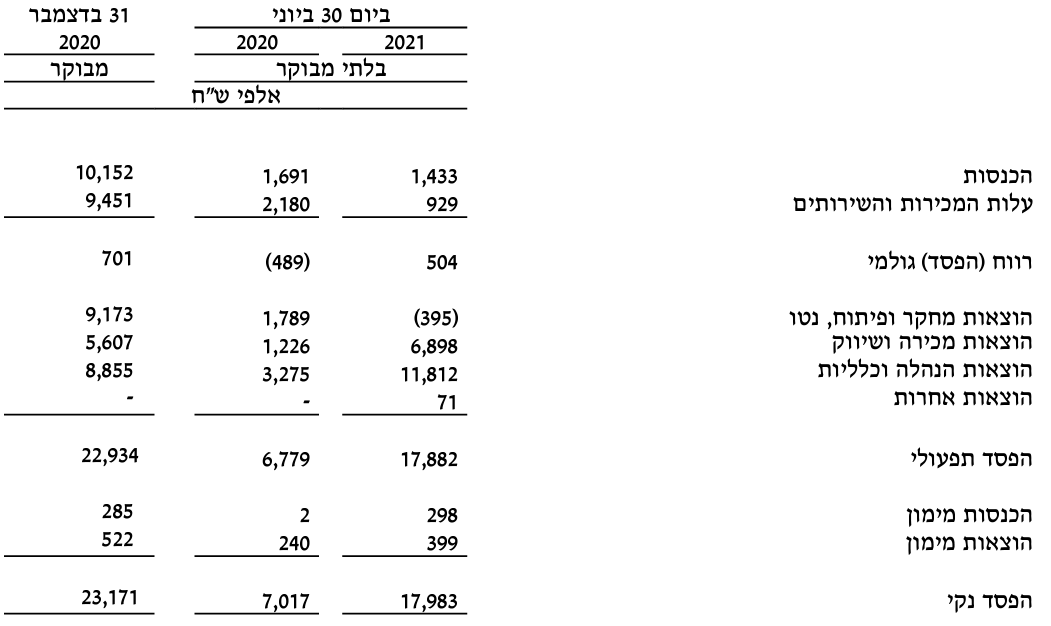

זה לא אומר שלא מדובר בחברה טובה, זה לא אומר שהחלום לא יכול להתגשם. זה אומר שהתמחור היה יקר, כמו שהיה גם בשורה של חברות נוספות. הדוחות הכספיים היום של אוגווינד חלשים - ההכנסות לא מתרוממות, ההפסדים גדולים. נכון, יש כסף בקופה. תודה לפסגות. אבל זה לא זה. הלוואי ויהיה מהפך, בינתיים הנהלת החברה בעיקר מסבירה איך היא הולכת להצליח בעתיד, וכמה הפוטנציאל גדול. אבל חברים מספיק לדבר - הגיע הזמן לספק קבלות. הסכמים משמעותיים, שת"פים משמעותיים. בכל זאת - אתם כבר לא חדשים בשכונה, תראו תוצאות. הכנסות של 1.4 מיליון שקל במחצית פחות מבתקופה המקבילה אשתקד הן אכזבה. יתרה מכך - מדובר על ירידה דרמטית של כ-80% ביחס למחצית השנייה של 2020 וכך צריך למדוד את התוצאות - הרי זאת חברת צמיחה.

לאחרונה עדכנה החברה את המשקיעים על גיבוש אסטרטגיה חדשה תחת היו"ר הנכנס גבי זליגסון. היא סיפרה הערכות לפיהן למוצר ההתייעלות האנרגטית שלהם שוק רלוונטי של 3.5 מיליארד דולר נכון ל-2021, ולמערכת האגירה יהיה שוק פוטנציאלי של 40 מיליארד דולר ב-2030.

- ה"תכנית אסטרטגית" של אוגווינד נחשפת: הנפקה בדיסקאונט למנהלים

- יפתח רון-טל: “אוגווינד משנה כיוון - מאוויר דחוס לפרויקטים של מאות מיליוני אירו באירופה”

- המלצת המערכת: כל הכותרות 24/7

מכירות מערכת ההתייעלות AirSmart נעשות בשני מודלים: מודל מכר (CapEx) בו גודל עסקה ממוצע הוא בין 250-350 אלף דולר בצד הסכמים נפרדים לתחזוקת מערכות ל-10-15 שנים; ומודל השתתפות ברווחים (OpEx) בו גודל עסקה ממוצעת הוא 1,000-1,250 אלף דולר לתקופה ממוצעת של 15 שנה. בהתחשב בהנחות אלה, מעריכה אוגווינד פוטנציאל שוק ב-2021 למוצר זה בהיקף 470 מיליון דולר בארצות הברית, 30 מיליון דולר בישראל, 258 מיליון דולר בגרמניה, 113 מיליון דולר באיטליה ו-48 מיליון דולר באנגליה.

הבשורה הגדולה לה מחכים בשוק מצד אוגווינד, היא מערכת אגירת החשמל באמצעות דחיסת אוויר. הפיתוח מיועד עבור צרכני שמל תעשייתיים ומסחריים ורשתות פרטיות או מרוחקות מרשת החשמל, וכן לשימוש עבור מתקני יצור אנרגיה מתחדשת שצריכים לאגור את החשמל המופקה. עוד מיועד המוצר לשמש תחליף לשדרוג תשתיות של רשת הולכת וחלוקת החשמל באזורי הפעילות.

גם כאן באוגווינד מדברים על שני מודלים של מכירה: מכירה קפיטלית עבור פרוייקטים בהיקף טיפוסי של 20 מגה-וואט הספק (ואגירה בהיקף של 80 מגה-וואט שעה) במחיר משוער של 18-22 מיליון דולר בצד הכנסות מהסכמי תחזוקה שנתיים; ומכירה במסגרת ייזום משותף שתאפשר לאוגווינד להיות שותפה בהכנסות מכל פרויקט על פני תקופה ממוצעת של 20 שנה ולרשום תזרים מזומנים חוזר בסכום מוערך של 500-800 אלף דולר זאת בהנחת ביצוע מחזור פריקה אחד ביממה, ובין 0.6-1 מיליון דולר בהנחת ביצוע של שני מחזורי פריקה ביממה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בינתיים המספרים של צבר ההזמנות וגם של ההכנסות נמוכים - החברה כבר לא מספקת צבר הזמנות בדוח לרבעון השני (האמת בצדק - היא לא באמת מצליחה לספק אותו, הוא לא מרמז על ההכנסות העתידיות). נכון לסוף מרץ צבר ההזמנות של AirSmart עמד על כ-3.8 מיליון שקל. בסוף 2020 צבר ההזמנות למערכת האגירה AirBattery עמד על 166 מגה-וואט. כמו כן מכירות AirSmart הכניסו 10 מיליון שקל ב-2020 (כלל הכנסות החברה בשנה זו) מול 7 מיליון שקל ב-2019, ו-3 מיליון שקל ב-2018. את 2020 סגרה החברה עם הפסד של כ-23 מיליון שקל מול הפסד של 2 מיליון שקל ב-2019 בנטרול הוצאות רישום למסחר. כלומר, התוצאות במחצית 2021 הן חלשות מהמחצית השנייה של 2020 - זאת חברת צמיחה, זה לא צריך להיות כך.

- 23.בלון 05/09/2021 17:09הגב לתגובה זו1. מה העלות שלכם לקילווואט שעה אגירה? מה הרווח (אם בכלל) במחיר זה? 2. האם המחיר שאתם הולכים לקבל כשותפים במכרז האחרון (17.5 אגורות לקילוואט ייצור + 4 קילוואט שעה אגירה) ריווחי עבורכם? אם לא, מהיכן תממנו את הפסדי הפרוייקט ואיך זה ישפיע על השורה התחתונה שלכם? 3. האם גוף מקצועי וניטראלי בחן את נתוני היעילות (75+%) שאתם מצהירים עליהם? אם כן, מדוע לא מפורסם באופן רשמי? 4. אתה טוען שהמערכת שלכם מחזיקה 30 שנים (בניגוד ל 10 שנים של סוללות ליתיום). מאיפה המספר הזה? איך אתה מוכיח את זה? האם החברה מוכנה לתת ביטוח ללקוחות שלה ל 30 שנה? אם אתה טוען שזה אורך החיים לא תתנגד לספק ביטוח שכזה נכון? זו ההשוואה שנכונה שאתה צריך לעשות בתור חברה עיסקית ולא כל הקשקושים על חומרים מזיקים בסוללות (על מיחזור שמעת?) וכל הציונות של ייצור בישראל וכו' שבאמת לא רלוונטיים לחברה שרוצה להנפיק בארה"ב. יש לי הרגשה שלא נקבל תשובות לאף אחת מהשאלות הללו...

- 22.איש עסקים 02/09/2021 06:19הגב לתגובה זוניסיתי לעבוד איתם. שחצנים, שוכחים שהם על אוויר חם שמתקרר בהדרגה. אם כעת הם מתנהלים כך, אני מאמין שהדרך למטה מובטחת.

- 21.עסקי אוויר - האוויר יצא מהבלון (ל"ת)לילי 01/09/2021 13:50הגב לתגובה זו

- 20.ביזיון של כספי המשקיעים (ל"ת)גת מגידו השקיעה בחברה? 01/09/2021 13:03הגב לתגובה זו

- 19.אני אנוכי ועצמי 01/09/2021 12:03הגב לתגובה זואיך דורשים חזרה את הכסף על פרסומות שראיתי? ויפה שאתם מדברים על זה שהחברה ירדה 60-70% אבל לא מדברים על זה שמי שמחזיק בה מ2020 עשה מאותאחוזים ומי שמחזיק בה מ2018 עשה אלפי אחוזים ובשיא עשרות אלפי אחוזים הרבה חברות קטנות עשו את התנועה הזאת השנה והקשר לטיב החברה לא באמת קיים אלא אירועי מקרו אמני לא מחזיק באוגווינדולא חקרתי אותם הרבה, אבל אתם מדברים שטויות על הרבה מאוד חברות ויש לכם כאתר שנאה לא ברורה לחברות ישראליות

- יאסר 01/09/2021 13:32הגב לתגובה זוכנראה שלא לא הבנת את הכתבה לא נורא תחפש את המניה הבאה שתעשה מיליוני אחוזים בהצלחה

- 18.אנונימי 01/09/2021 01:08הגב לתגובה זומה שמגעיל בכם ביז שאתם צודקים אתם לא מפסיקים לרשום את זה אבל שאתם טועים ואתם טועים המון אתם בשקט

- אני לא מצדד בהם, אבל הם צודקים כל השנה האחרונה (ל"ת)מיקי 01/09/2021 14:12הגב לתגובה זו

- 17.אנונימי 01/09/2021 00:29הגב לתגובה זוכיף כיף כיף לגעת במניות פח אשפה כאלה כיף להפסיד כי קונים כמובן שמאוחר ולא לוקחים סטופים ונשארים בפנים והכי מטורפים זה הממצעים אלה גומרים את הסיפור שלהם בשוק ההון.לא לגעת במניות בארץ.אין פה כלום חוץ מבנקים ונדלן.לא לגעת בסיניות.רק מניות ארהב.איזה בורסה פח אשפה תא מביאה לנו מניות שקורסות וגם לא נותנים שורטים

- 16.בלדה לניפוח 01/09/2021 00:22הגב לתגובה זויש למצות הדין לחלט את רכושם ואת הכסף שלקחו מהמניות ולבדוק שוחד לחתמים ולמנהלי תיקים

- 15.פייק אנרגיות למי שלא למד פיזיקה (ל"ת)שמוליק 31/08/2021 20:59הגב לתגובה זו

- 14.ואלקטראון מאותם בעלים של אוייגונד בלון שיוצא האוויר. (ל"ת)שגיא 31/08/2021 20:35הגב לתגובה זו

- 13.רק מזומן 31/08/2021 20:22הגב לתגובה זועוד בלון ועוד בועה ועוד כסף קל בספאק ספאנק וקוברינאק.תמשיכו להשקיע בזבל הכסף של הפנסיונרים לא של מנהלי התיקים והחתמים.להעמטד את כולם מול כיתת יורים

- 12.שחקן 31/08/2021 20:10הגב לתגובה זואלרטריאון אוגווינד ואקסיליון ונור ועכשיו ברצינות איך פסגות נכנס לעסקה במעל 150 מיליון וקונה מניות ובאותו יום הקרנות רושמות רווח ? ברור שזה פתח למנהלי קרנות כושלים כמו פסגות ומור לעשות השקעות "תרגילים"

- 11.ברקבת הזו יש עוד הרבה קרונות (ל"ת)דן 31/08/2021 19:58הגב לתגובה זו

- 10.אמיר 31/08/2021 19:50הגב לתגובה זומקווה שיצליחו וכל כתבי התגובות יאכלו את הכובע. מודה לא מושקע כי חשבתי שהאווליואציב גבוהה מדי. כך גם יצאתי מאפולו פאוואר כשנסקה לכמעט 2 מליארד שקל. אבל אני מאחל להן בהצלחה ויגיעו ל 10 מליארד בזכות מכירות

- 9.נגידים פושעים 31/08/2021 19:41הגב לתגובה זוטפשות

- 8.שמעון פרס המקורי 31/08/2021 19:32הגב לתגובה זוכרגע אותו סיפור אחד לאחד מתחיל באפולו פאוור. חברות בלי שום תוכן ועם תמחור בגובה של הירח . שם הירידות רק התחילו.

- 7.ומיליארד זה זול??? חחחחחחחחח (ל"ת)שמואל 31/08/2021 19:30הגב לתגובה זו

- 6.אכן אמרתם וצדקתם 31/08/2021 19:21הגב לתגובה זונקווה שאוגווינד תמצא את השותף שבעזרתו תפרוץ את הדרך

- 5.מני מור עקץ שוב 31/08/2021 19:21הגב לתגובה זוזהו הבעיה רקר הפנסיות משלמים את המחיר אבל הנוכלים חוגגים והכל לפי הספר

- 4.אלי 31/08/2021 19:17הגב לתגובה זומנהלי פסגות לשעבר במיוחד אותה גברת שהשחילה לתיקים של הפנסיה את הפח זבל הזה ביותר מ100 מיליון שקל בכספי חסכונות שכל החיים אנשים עבדו בשביל הפנסיה וגברת משקיעה בחברה שאין בה כלום חוץ מאויר הם יצטרכו למכור את הדירות שלהם בקרוב מאד אחד אחד יהיה לפני שופט ויצטרכו לתת הסברים מה סיבת השקעה בפח אשפה הזה

- 3.ירון 31/08/2021 19:14הגב לתגובה זומזמן רציתי לקנות פוט על החברה, לצערי אין אפשרות.

- 2.המוסדי 31/08/2021 19:12הגב לתגובה זופסגות ומור פמפמו זבל כדי להעלות תשואות ולגייס פראיירים. היה ברור שככה זה ייגמר וטוב עשיתם שלפחות ניסיתם להתריע

- 1.עוד חברה שמוכרת אויר (ל"ת)אנונימי 31/08/2021 19:09הגב לתגובה זו