קרנות נאמנות ביוני- גיוסים בכספיות, פדיונות "צנועים" במסורתיות ומעבר לקרנות סל

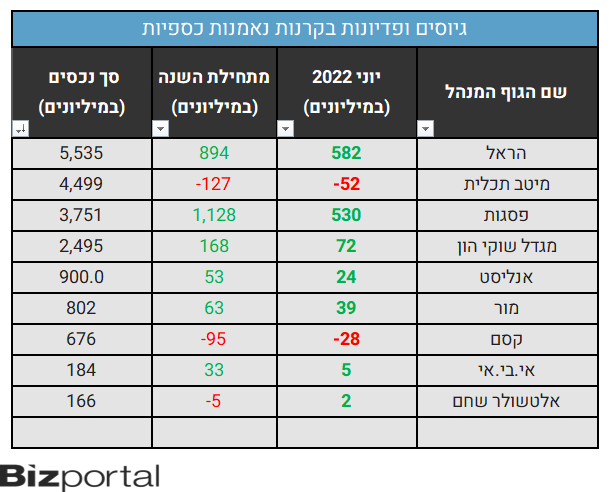

הירידות בשווקים לצד עליית הריבית השפיעו על תעשיית קרנות הנאמנות בחודש יוני כשמצד אחד בולטים הפדיונות בקרנות המסורתיות ומצד שני בולטים הגיוסים בקרנות הכספיות. הקרנות הכספיות שהן למעשה הקרנות הסולידיות ביותר מאפשרות למחזיקים להשקיע באפיק נזיל, חסר סיכון ובדמי ניהול נמוכים. זו אלטרנטיבה טובה, אפילו מצוינת להחזקת פיקדונות ולהשקעה באפיקים סולידיים נוספים ובחודש יוני הציבור חזר לקרנות האלו עם גיוסים של 1.5 מיליארד שקל (להרחבה על קרנות כספיות, דמי הניהול והביצועים של מנהלי הקרנות). הגיוס הזה קיזז את הפדיונות בתעשייה המסורתית כך שבסה"כ היקף הפדיונות היה מפתיע לטובה - כ-1.5 מיליארד שקל. אז נכון - יוני היה קשה לשווקים, הירידות המשיכו (בעיקר בחו"ל), הציבור חושש, אבל הא לא בפאניקה. יש שינוי טעמים בקרנות, יש מעבר לקרנות כספיות וגם מעבר מקרנות אקטיביות לפסיביות, אבל אין פדיונות גדולים ואין שינוי טעמים קיצוני. בינתיים, סוף יוני היה טוב בשווקים וגם תחילת יולי.

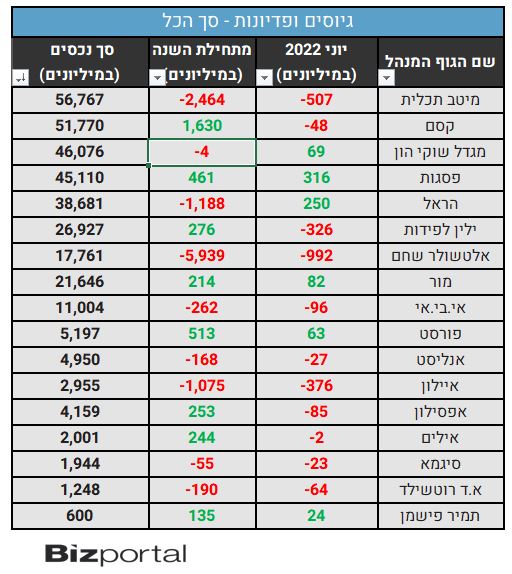

מקום בצמרת - טבלת המנהלים:

פסגות והראל בלטו בחודש יוני בגיוסים בזכות הקרנות הכספיות, מנגד הדימום באלטשולר נמשך כשפדיונות משמעותיים היו גם במיטב. מתחילת השנה בולטת קסם בגיוסים.

גיוסים בכספיות - קצב של 100 מיליון שקל בסוף החודש

- המבוטחת הודתה ששיקרה - וזכתה בכיסוי ביטוחי

- בזק מוותרת על רכישת אקסלרה טלקום של קרן אלומה

- המלצת המערכת: כל הכותרות 24/7

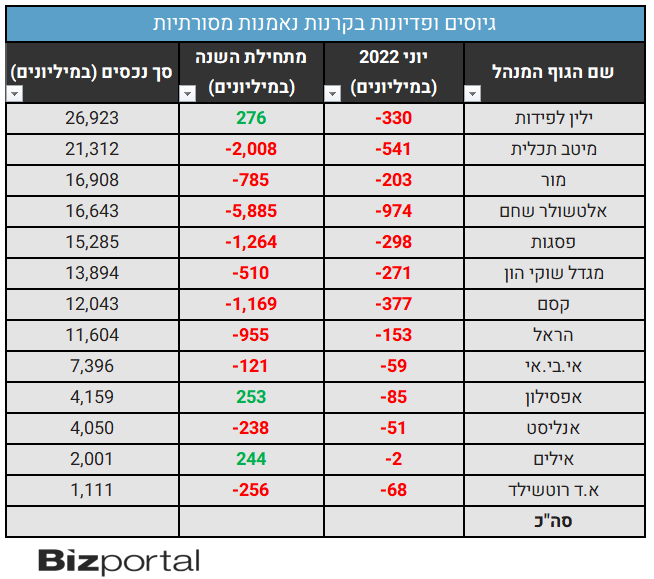

ילין לפידות בראש הקרנות המסורתיות

למדור קרנות נאמנות של ביזפורטל

ילין לפידות ממשיכה להיות חברת ניהול הקרנות המובילה בתחום המסורתי והמגייסת הגדולה (והכמעט יחידה מתחילת השנה, לצד אפסילון). ילין לפידות שמתמחה בבחירת מניות ואג"ח היא בהגדרה מנהלת אקטיבית, כזו שמנהליה והאנליסטים שלה מנתחים ובוחנים ואז רוכשים או מוכרים ניירות ערך. הם עושים את זה טוב לאורך זמן, אך בחודש שעבר החברה השיקה לראשונה קרן מחקה. קרן שמחקה את התשואה של מניות חברות סייבר "מחקה אינדקס סייבר ארה"ב - מבוסס AI מנוטרלת מט"ח". ההשקה הזו היא אמירה ןהשאלה היא אם ילין לפידות בדרך להשקת קרנות נוספות. יש לנו הרגשה (אבל רק הרגשה) שלא. העסק הבסיסי של החברה הוא ניהול אקטיבי ובחירת מניות. זה יישאר.

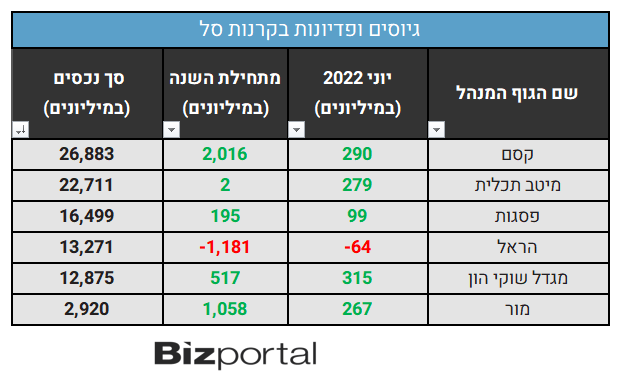

הציבור עובר בהדרגה לקרנות הפסיביות

קרנות הסל מצליחות לגייס למרות הסערות בשווקים והפדיונות בתעשיית הקרנות. גם הקרנות המחקות במצב די סביר, הפדיונות ביוני היו קטנים, ובאופן כללי נמשכת המגמה של התחזקות התעשייה הפסיבית. בולטת בקרנות סל - קסם, עם הובלה בגיוסים בחודש יוני ומתחילת השנה. מיטב שנייה לה בהיקף הנכסים המנוהל ומור שנייה לה בהיקף הגיוסים.

בקרנות המחקות מובילה בהיקף הכספי מגדל ומובילה בגיוסים - קסם ששנייה למגדל בהיקף הכספי. בתעשיית הפסיביות מובילה קסם ואחריה מיטב.

- 2.האם קרנות כספיות כעת כדאיות למי שרוצה לשמור על הכסף? (ל"ת)דניאל 03/07/2022 18:50הגב לתגובה זו

- אחרי שיעלה את הרייבית היום (ל"ת)חיים 04/07/2022 07:48הגב לתגובה זו

- עדין אין שם ממש תשואה (ל"ת)רונן 04/07/2022 18:57

- 1.ביזפורטל, סיכום מקצועי (ל"ת)דניאל 03/07/2022 18:49הגב לתגובה זו

- יעקב 04/07/2022 11:53הגב לתגובה זואם זה היה ניתוח מקצועי הם היו אומרים שהגיוסים בקרנות הסל הם מהגופים המוסדיים ולר מהציבור, מדובר בזרימות כסף למוצרי סיכון שהציבור ממש לא קונה כרגע