מדדי הצריכה והתעשייה - מה הם מלמדים על המשק והצרכן הישראלי?

מדדי תעשייה

התעשייה הישראלית היא כמובן גורם מרכזי בכלכלה הישראלית, בדומה לכלכלות אחרות בעולם, אך מבחינת המניות הנסחרות בבורסה בתל אביב, היא לא תופסת את אותו מקום שתופסים הטכנולוגיה, הנדל"ן הפיננסים והאנרגיה. המניות על פי רוב הם לא מהגדולות בבורסה, למרות שישנן לא מעט מהן. כמו במקרים אחרים ישנם שני מדדי תעשייה. למרות השמות הדומים ישנם הבדלים משמעותיים ביניהם, גם מבחינת הרכב וגם מבחינת הכללים, שגורמים גם להבדלים משמעותיים בתשואות.תעשייה מניות והמירים

לפי ההגדרה הרשמית המדד כולל את כל המניות וההמירים הנסחרים בבורסה בענף התעשייה. המדד אמור לכאורה להיות אם כן המדד הכולל יותר בסקטור התעשייה, אבל בפועל נסחרים בו פחות ניירות ערך מהמדד השני - ת"א תעשייה". הסיבה שיש פחות ניירות היא שישנן מניות תעשייה שלא נמצאות תחת הסיווג הענפי של "ענף התעשייה" בשיטת הסיווג בתל אביב, אלא בענפים אחרים כמו אנרגיה מתחדשת שמסווגת תחת ענף הטכנולוגיה וכדו'. מבלבל מעט. סך הכל נכללים במדד 58 ניירות ערך שונים בשווי שוק כולל של 65 מיליארד שקל, אבל בפועל המדד מושפע ממעט מאד מניות, כיון שאין הגבלת משקל על מניה בודדת. התוצאה היא שמניה אחת – איי.סי.אל 4.75% מהווה למעלה מ-30% מהמדד, שתיים נוספות, שפיר הנדסה -4.38% (11.5%) ו שטראוס -3.18% (10%), משלימות כבר למעלה מ-50% מהמדד ומשפיעות כמעט באופן בלעדי על ביצועיו. סנו -0.71% מהווה כ-5.5% נוספים וכל השאר עם פחות מ-3% לנייר ערך. בהתאם בהתפלגות ענפית הכימיה מהווה 54% מהמדד, מתכת ומוצרי בנייה 24%, מזון 17%, אופנה והלבשה כ-9%, עץ נייר ודפוס וחשמל 2% כל אחד.

ת"א תעשייה

המדד השני בתחום התעשייה בנוי בצורה הגיונית יותר. הוא כולל את כל המניות הנכללות ברשימת מניות התעשייה – מה שכאמור לא חופף בהכרח את "ענף התעשייה" בסיווג הענפי של הבורסה, ובסך הכל 87 מניות שונות. במקרה זה ישנה הגבלת משקל של 3% כך שאין אף מניה שמשפיעה מאד על המדד, ויש מניות רבות שמגיעות למקסימום של 3%. המדד הזה גם מגוון הרבה יותר מבחינת הענפים המרכיבים אותו – אנרגיה מתחדשת עם 15%, מוליכים למחצה עם 14%, מתכת ומוצרי בניה 11% ועוד 6 ענפים שונים עם יותר מ-5%.

כימיה גומי ופלסטיק מניות והמירים

אולי בגלל הדומיננטיות של איי.סי.אל ישנו מדד נוסף שמוקדש לתת ענף בתוך ענף התעשייה – כימיה גומי ופלסטיק. גם פה אין הגבלת משקל, כך שבפועל מדובר במדד של מניה אחת שמהווה 67% מהמדד. סנו מוסיפה עוד 12%. סך הכל ישנן 14 מניות במדד שלא כל כך ברור הצורך בו. לא מצאתי שום מכשיר השקעה שעוקב ישירות אחר המדדים הללו, מה שממחיש את חוסר העניין בהם. סך הכל ישנם שני מכשירי השקעה בתל אביב שקשורים ל"תעשייה", אך לא ישירות למדדים הנ"ל. קרן נאמנות אחת ותעודה מחקה אחת. קרן הנאמנות "אנליסט תעשיות" מתייחסת למדד ת"א 125 כבנצ'מרק. בכל זאת למי שחושב שתעשייה ישראלית זה המקום הנכון להיות בו זוהי אופציה לגיטימית להשקעה עם ביצועים לא רעים משך השנים. הקרן גובה דמי ניהול גבוהים יחסית של 2.05%. MTF מחקה אינדקס תעשיה ישראל היא האופציה המחקה. היא עוקבת אחר המדד הפרטי של חברת אינדקס ולכן מחזיקה מניות כמו נקסט ויז'ן 1.39% שלא נכללות במדדים שהזכרנו קודם לכן. הקרן גובה דמי ניהול של 0.5% בשנה, שנת הפעילות המלאה הראשונה שלה הייתה 2023, ואז היא איכזבה עם תשואה שלילית של 2.93% בלבד.

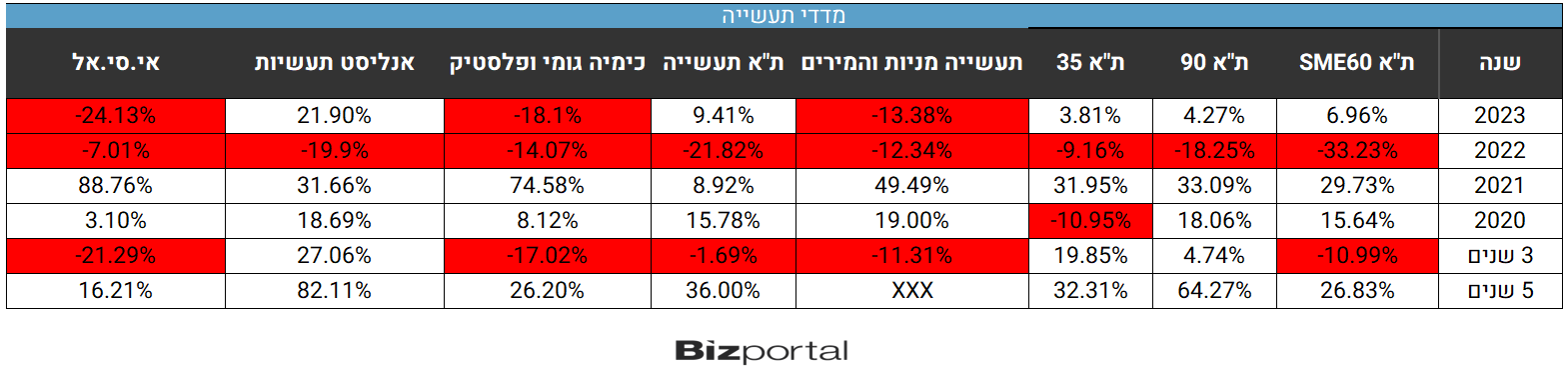

ביצועי מדדי התעשייה

להלן הטבלה עם ביצועי המדדים, בתוספת המדדים המובילים בת"א, כמו גם קרן הנאמנות היחידה הפועלת בסקטור. הוספנו לטבלה גם את ביצועי מניית איי.סי.אל, כיון שכפי שנראה יש לה השפעה מכרעת על הביצועים של שניים מהמדדים.

כפי שניתן לראות מדדי תעשיה מניות והמירים וכימיה גומי ופלסטיק מושפעים באופן כמעט בלעדי ממניית איי.סי.אל. כך בשנת 2023 שהייתה שנת עליות ברוב המדדים המובילים, כמו גם בת"א תעשייה, אך איי.סי.אל ירדה גם שני המדדים הללו ירדו. בשנת 2021 נהנתה איי.סי.אל מזינוק של קרוב ל-90% וגם המדדים הציגו תשואות חריגות, במיוחד מדד הכימיה גומי ופלסטיק.

מדד התעשייה לעומת זאת כמעט לא מושפע מביצועי המניה. גם המתאם עם המדדים המרכזיים בתל אביב לא כל כך גבוה. יחד עם זאת נראה שהתשואות לאורך זמן לא מרשימות. קרן הנאמנות אנליסט תעשיות מצליחה על פי רוב להציע ביצועים עודפים על מדדי הסקטור.

כפי שניתן לראות מדדי תעשיה מניות והמירים וכימיה גומי ופלסטיק מושפעים באופן כמעט בלעדי ממניית איי.סי.אל. כך בשנת 2023 שהייתה שנת עליות ברוב המדדים המובילים, כמו גם בת"א תעשייה, אך איי.סי.אל ירדה גם שני המדדים הללו ירדו. בשנת 2021 נהנתה איי.סי.אל מזינוק של קרוב ל-90% וגם המדדים הציגו תשואות חריגות, במיוחד מדד הכימיה גומי ופלסטיק.

מדד התעשייה לעומת זאת כמעט לא מושפע מביצועי המניה. גם המתאם עם המדדים המרכזיים בתל אביב לא כל כך גבוה. יחד עם זאת נראה שהתשואות לאורך זמן לא מרשימות. קרן הנאמנות אנליסט תעשיות מצליחה על פי רוב להציע ביצועים עודפים על מדדי הסקטור.

- מנורה משיקה מסלול ALL STARS להשקעה בגופי השקעות גדולים בעולם

- סמארט בטא ערך: עוד שיטת השקעה שנפלה קורבן לדומיננטיות של מניות הטכנולוגיה

- המלצת המערכת: כל הכותרות 24/7

מדדי הצריכה

כדי להשלים את תמונת המדדים הענפיים נראה כעת עוד שני מדדים שמשקפים את החברות הבאות במגע עם הצרכן הישראלי באופן ישיר - מסחר ושירותים, ורשתות שיווק. הראשון כולל את השני.

מסחר ושירותים מניות והמירים

המדד כולל את כל המניות וההמירים הנסחרים בבורסה בענף מסחר ושירותים. סך הכל מדובר על מספר לא מבוטל של 83 ניירות ערך. למרות שאין בו מגבלת משקל חלוקת המניות בו הרבה יותר מאוזנת ממה שראינו קודם לכן במדד התעשייה המקביל. בזק -3.67% היא המניה הגדולה ביותר במדד אך היא תופסת רק 14% ממנו, שופרסל -3.33% עם 8.5%, פתאל החזקות -5.77% עם 8% ו ישרוטל -2.06% עם 5.2%. כל שאר המניות וניירות הערך במדד עם פחות מ5%. מבחינת סקטורים המדד מאוזן למדי. 32% מהמדד מגיע מענף רשתות השיווק, 22% תקשורת ומדיה, 18.9% מלונאות ותיירות, 15.8% מסחר ו-11.06% משירותים. ענף רשתות השיווק בולט בדומיננטיות שלו, מה שככל הנראה הביא את הבורסה להשיק לו מדד משל עצמו.

רשתות שיווק

המדד הענפי האחרון עוקב אחר תת הענף של רשתות השיווק. מדובר ב-15 מניות שונות. מגבלת המשקל היא 10% למניה. קרובים למגבלה, מעט מעליה או מעט מתחתיה נמצאות יותר מחצי מהמניות במדד: מקס סטוק -5.43% , פוקס -2.98% , דלתא מותגים -0.26% , שופרסל, רמי לוי -1.3% , טיב טעם 0.09% , יוחננוף -1.54% , אלקטרה צריכה -5.25% ו- ריטיילורס -0.94% . המדד פועל רק מספטמבר 2021 כך שאין כל כך נתונים היסטוריים על ביצועיו. בשנתיים שהוא פועל באופן מלא, המדד שאמור לשקף את כוח הצריכה של הצרכן הישראלי סבל מירידות שערים, מה שאולי משקף את השנתיים הקשות – 2022 -שנה של ירידות חדות בשוק המניות, ושנת 2023 שהושפעה בחלקה האחרון מאירועי השביעי באוקטובר. גם במקרה זה אין שום כלי השקעה שעוקב ישירות אחר המדדים הללו. ישנם כמה תעודות סל שעוקבות אחר מדדים פרטיים מתחום הצריכה.

- סאמיט מנצלת משבר דה זראסאי בהצעה לרכישת נכסים ב-450 מיליון דולר

- לאומי מספק מימון של 1.7 מיליארד לקיסטון בריבית טובה וזה עדיין מעל ריבית המשכנתא שלכם

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% -...

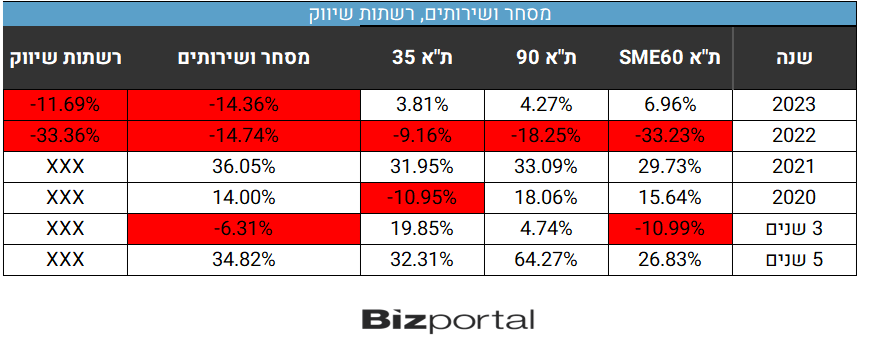

ביצועים מדדי צריכה

להלן טבלת הביצועים של מדדי הצריכה:

הריבועים האדומים משקפים את השנתיים הקשות שעבר על הצרכן הישראלי, או לפחות על המניות שמוכרות ישירות לצרכן הישראלי. יש לציין שגם המדדים הכלליים לא מציגים ביצועים מרשימים בשנתיים האלו, אך נראה שבכל זאת מניות הצריכה סבלו יותר (מלבד מדד המניות הקטנות). נציין עם זאת שבשנת 2024 המצב טוב יותר. עד כה עלה מדד רשתות השיווק ב-23% מתחילת השנה, מדד מסחר ושירותים עלה רק ב-6%.

הריבועים האדומים משקפים את השנתיים הקשות שעבר על הצרכן הישראלי, או לפחות על המניות שמוכרות ישירות לצרכן הישראלי. יש לציין שגם המדדים הכלליים לא מציגים ביצועים מרשימים בשנתיים האלו, אך נראה שבכל זאת מניות הצריכה סבלו יותר (מלבד מדד המניות הקטנות). נציין עם זאת שבשנת 2024 המצב טוב יותר. עד כה עלה מדד רשתות השיווק ב-23% מתחילת השנה, מדד מסחר ושירותים עלה רק ב-6%.

- 1.מעניין ומרחיב אופקים (ל"ת)אריק 16/08/2024 10:09הגב לתגובה זו

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגהבורסה ננעלה באדום: ת"א ביטוח איבד 6.9%, הבנקים 4.5% - איי.סי.אל זינקה 4.8%

הבורסה ננעלה בירידות חזקות, כשהבנקים וחברות הביטוח בירידות חדות, לאור איומי שר האוצר, סמוטריץ', על הכפלת המיסוי על הבנקים במידה ויגלגלו את המיסוי לצרכנים; סאמיט ירדה לאור ירידת שווי נכסים בניו יורק, ובמקביל הגישה הצעה לרכישת פורטפוליו של דה זראסאי, טורבוג'ן זינקה לאחר איזכור השם רפאל; ומי חברת האנרגיה המתחדשת שהורידה תחזיות ונפלה?

הבורסה ננעלה ביום אדום במיוחד, והפיננסים משכו את מדדי הדגל למטה, כשמספר גופים ירדו במהלך המסחר בשיעור דו-ספרתי, כולל הראל, מנורה, מזרחי ודיסקונט, אך לקראת הנעילה הירידות התמתנו מעט.

דווקא בכזה יום מעניין לראות את המניות שבכל זאת מצליחות לטפס. ארן ארן 15.25% מזנקת דו-ספרתית, ארן היא חברת מו"פ קטנה, היא מספקת שירותי פיתוח הנדסי לחברות בתעשיות שונות (רפואה, ביטחון, מים, פלסטיק), וגם משקיעה בסטארט-אפים, היא הודיעה על קבלת שתי הזמנות, האחת מחברה בטחונית ישראלית והשניה מחברה בטחונית בינלאומית לייצור מוצרים לשוק הבטחוני, בהיקף כולל של כ- 18.45 מיליון שקל, בנוסף להזמנה נוספת של כ-3 מיליון שקל. בהזמנות ארן כותבת שנכללת גם הזמנה לייצור מוצר שנבחר על ידי הלקוח כפתרון ייחודי בתחום מערכות אוויריות בלתי מאוישות (רחפנים).

סאמיט סאמיט -4.78% הגישה הצעה לרכישת פורטפוליו נכסי דיור להשכרה של חברת דה זראסאי גרופ בניו־יורק, בהיקף של כ־450 מיליון דולר, והצעתה נבחרה כהצעה המובילה במסגרת הליך מכירה פומבית המתנהל כחלק מהליכי חדלות פירעון של דה זראסאי מול הבנק המממן. במקביל, עדכנה סאמיט על אינדיקציה לירידת שווי של 65-70 מיליון דולר בנכסי הדיור הקיימים שלה בניו־יורק, נתון שממחיש את הלחץ המתמשך בשוק המגורים האמריקאי.

טורבוג'ן טורבוג'ן 9.25% זינקה היום אחרי שהודיעה על התקשרות עם רפאל כדי להשתמש במיקרו-טורבינה שעליה יש לרפאל קניין רוחני בשביל לעשות פיילוט עם חברה בטחונית, רפאל תקבל תמלוגים של 10% מההכנסות של הפרויקט. מכל ההודעה הזאת נראה שטורבוג'ן בעיקר משתמשת, לכאורה, בשם של רפאל כדי לקבל קרדיביליות מול מערכת הביטחון וגם השוק, נזכיר כי טורבוג'ן הודיעה שהיא בדרך לנאסד"ק: טורבוג’ן הגישה תשקיף ל-SEC

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

ג'ין טכנולוגיות 6.41% דיווחה שנבחרה כספק יחיד לאספקת תשתית GenAI ארגונית לאחד משלושת גופי הבריאות הגדולים בישראל - לביזפורטל נודע שמדובר בקופת חולים מכבי. ההתקשרות המתוכננת היא לשלוש שנים וכוללת רישיון שימוש בפלטפורמה של החברה לצד שירותי פיתוח, התאמה, הטמעה וליווי מקצועי. נכון לעכשיו אין הזמנת עבודה מחייבת והמהלך כפוף לאישורים פנימיים אצל מכבי - ג׳ין טכנולוגיות תטמיע AI בקופ"ח גדולה - במי מדובר?

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Gemini

משקיע מבצע ניתוח טכני, נוצר ע"י מנדי הניג באמצעות Geminiהדילמה של המשקיעים - הם רוצים לממש מניות, אבל לא רוצים לשלם מס; מה לעשות?

צרות של עשירים - משקיעים רבים סבורים שהשוק עלה מדי ורוצים לממש, אבל אז הם נזכרים במס על רווחים ומתחרטים - למה זו טעות ונאחל לכם לשלם כמה שיותר מסים על רווחים בבורסה

אחרי שנה שבה שוק המניות המקומי רשם עליות חריגות ( שיא מאז 1992) ואחרי שנים שוול סטריט שוברת שיאים, אתם לא תשמעו אנשים שאומרים באמת שזה זמן מצוין להשקיע בבורסות. סליחה, טעות - אתם תקראו מנהלי השקעות, מנכ"לים, אנליסטים שאומרים שהשווקים ימשיכו לעלות, אבל הם לא אומרים את האמת שלהם, ואם כן - הם כנראה לא יודעים מה זה שוק מניות, מה זו מחזוריות ולא בטוח שהם יודעים לתמחר חברות ושווקים. וזה לא שאנחנו מבינים יותר, ממש לא, אלו מספרים, עובדות, זו מתמטיקה פשוטה. ככל שהשווקים עולים התמחור של הפירמות גבוה יותר וזה במבחנים שונים כמו - מכפילי רווח, מכפילי הון ועוד.

ההקדמה הזו חשובה למי שרואה את התחזיות של המומחים. אין באמת מומחים, יש פוזיציה ענקית שמחייבת את המומחה להאמין בעליות - זה הביזנס שלו. הוא חייב להיות אופטימי. מה שכן יש אלו בעלי שליטה שמממשים. שי את זה בלי סוף, ולמי הם מוכרים - לנו. פראיירים כנראה רק מתחלפים. הגופים המוסדיים מקבלים מאיתנו כסף גדול דרך הפרשות לפנסיה, גמל השתלמות ועוד וקונים מניות גם במחירים של פי 2-3 משנה שעברה, גם במכפילי רווח של 40.

ומה אתם באופן ישיר עושים? כלומר בקרנות נאמנות, במניות וכו'? יש כאלו ומסתבר שהם רבים מאוד שאומרים לנו - "השוק יקר, טאואר הגיעה ל-90 דולר מכרתי חצי מהכמות, זינקה ל-100 מכרתי עוד חצי. קניתי באזור 32-33 דולר. אבל עכשיו היא ב-120 דולר. גם לא הרווחתי את העלייה הנוספת וגם שילמתי מס ענק".

בואו נחלק את הדילמה לשתיים: לתזמן את טאואר בשיא - אף אחד לא יכול. לתזמן את המסים - כולם יכולים.

- המשקיע הגדול ביותר של אנבידיה מוכר מניות ב-150 מיליון דולר

- היום שאחרי באפט - מה תעשה ברקשייר עם קופת המזומנים העצומה שלה?

- המלצת המערכת: כל הכותרות 24/7

משקיעים חוששים מ-FOMO, אבל ככל שהשוק עולה, הם משתכנעים למכור. הבעיה שאחרי שהם משתכנעים למכור יש דילמה חדשה. למכור עכשיו ולשם מס? זו היתה שנה מופלאה, אין כמעט ניירות שירדו, התיקים מפוצצים ברווחים וגם במס תיאורטי (מס של 25% על הרווח בעת המימוש). ברגע שתבוצע מכירה, המס התיאורטי יהפוך למס בפועל.

ואז משקיעים רבים אומרים - נחכה כבר לשנה הבאה, ודוחים את העסקה. הכל יכול להית בעתיד - אולי יתברר שהם צדקו, אבל זו חוכמה שבדיעבד.

.jpg)