בנק ישראל: "חברות הנדל"ן המניב ירשמו ירידה ברווחים, חלקן גם הפסדי שיערוך"

בנק ישראל מצטרף לאזהרות שקראתם כאן בביזפורטל לא מעט פעמים בשנה האחרונה למשל כאן כאן וכאן) ויוצא בביקורת חריפה על חברות הנדל"ן המניב. הבנק המרכזי אמנם קובע שלא מדובר בבועה פיננסית אבל אומר שהחברות השתמשו בשיעורי היוון נמוכים בגלל הריבית האפסית וכעת הוא צופה ירידה משמעותית ברווחים ואף הפסדים בחלק מהחברות.

השוק כמובן לא פחות חכם מבנק ישראל ולא חיכה לדוח היציבות הפיננסית כדי לדעת את זה. השוק כבר גילם ירידה בשווי החברות, כאשר חתך בחצי השנה האחרונה את המניות בשיעורים של 20-60% (הגדולות כמו עזריאלי ומליסרון ירדו ב-19% וב-12% בהתאמה, ביג ירדה ב-29%, אלוני חץ מחקה 36%, נכסים ובנין 57%, הקטנות יותר מחקו גם הן אחוזים ניכרים. חברות מוטות חו"ל כמו ג'י סיטי, אפי נכסים מחקו כ-50%, אדגר וסאמיט ירדו ב-30%). השאלה היא האם מניות הנדל"ן המניב כבר ירדו מספיק. על פי בנק ישראל - לא בטוח.

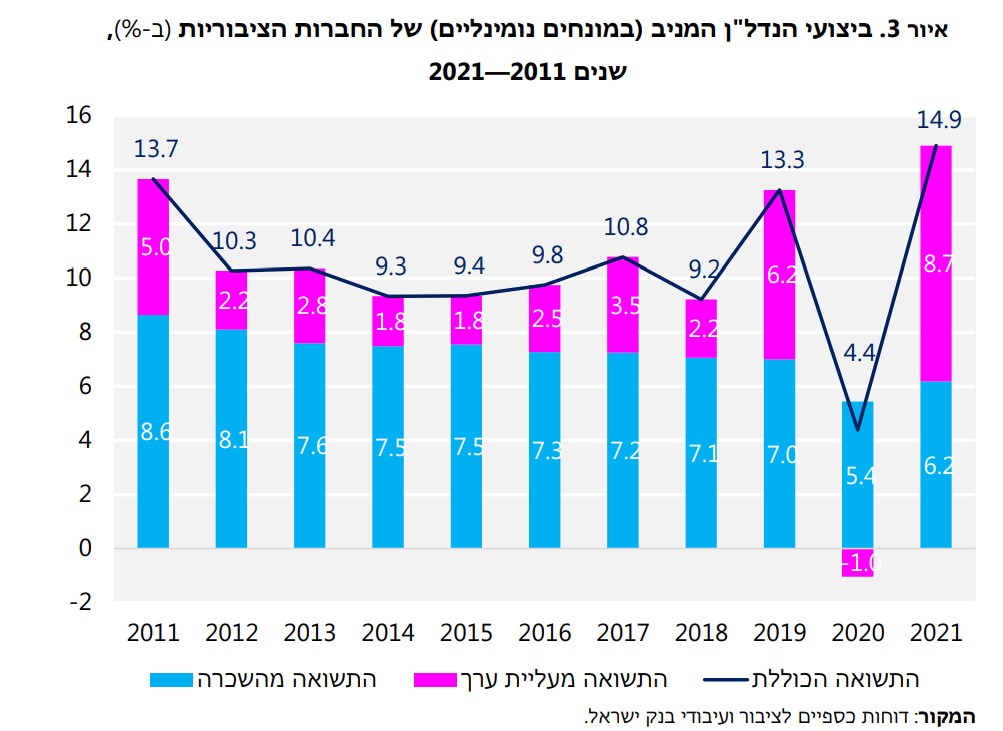

בכל מקרה, לדברי רו"ח איתי קדמי, חוקר הבנק שהכין את המסמך, "יש ירידה הדרגתית בתשואה מהשכרה", כאשר הוא מציין שהתשואה משיערוכי הנדל"ן אופיינה בשלוש השנים האחרונות בתנודתיות אבל "בשנת 2021 הייתה חריגה במיוחד, בהשוואה לעבר".

קדמי גם מציין שמחירי המניות עלו הרבה יותר מאשר התשואה על דמי השכירות - כלומר עלו יותר מהביצועים בפועל של החברות: "דמי השכירות החודשיים בפועל, אחד מגורמי היסוד החשובים בהערכות השווי, מסבירים רק באופן חלקי את השינויים בשווי הנכסים; בשנים האחרונות ניכרת מגמת עלייה ביחס שבין שווי הנכסים לבין דמי השכירות ליחידת שטח". לכן קובע בנק ישראל "שווי הנכסים מגלם ציפיות לצמיחה ולעליית ערך הנדל"ן, שאינן משתקפות בהכרח בחלק מגורמי היסוד (תקבולי השכירות בפועל)". אבל בבנק גם מסתייגים ומציינים שלא מדובר לדעתם בבועה: "במבחן סטטיסטי שערכנו לא מצאנו עדות להתנהגות בועתית בשווי הנדל"ן המניב".

- בנק ישראל רומז שהריבית תרד כבר בהחלטה הקרובה?

- בנק ישראל פיתח כלי חדש לחיזוי אינפלציה: "מנהלי החברות יודעים יותר טוב מהמודלים הסטטיסטיים"

- המלצת המערכת: כל הכותרות 24/7

בגרף המצורף ניתן לראות איך התשואה מהשכרה בשנת 2021 היוותה פחות מחצי מהתשואה בפועל של המניות.

החברות השתמשו במקדם היוון נמוך - וזה הזניק את התוצאות שלהן. עכשיו זה יתהפך

בבנק מבקרים כאמור את חברות הנדל"ן המניב, על השימוש בריבית היוון נמוכה מדי ואומרים שכעת ריבית ההיוון תעלה - ולכן החברות ירשמו ירידה ברווחים ואפילו הפסדים: "המתודולוגיה לשערוך נכסים בה משתמשות חברות הנדל"ן המניב הובילה לרווחיות מדווחת גבוהה לאורך השנים האחרונות, על רקע סביבת הריבית הנמוכה ששימשה כבסיס לחישוב שיעור ההיוון. עם העלייה בסביבת הריבית, שיעורי ההיוון צפויים לשוב לרמה גבוהה יותר, גם אם באופן הדרגתי, ובכך להביא לירידה ברווח החשבונאי ואף אפשרות לרישום הפסדים בחלק מהחברות".

מי שרמז לכך לאחרונה, גם אם בעקיפין הוא אבי ורטהיים, יו"ר אלוני חץ. "לא בטוח ששכר הדירה ידביק את העלייה באינפלציה" אמר והוסיף "אני לא בטוח שהשווקים או הפריפריה הקרובה כמו פתח תקווה וערים כאלה - יידעו לשלם על מדדים גבוהים".

חשוב לומר - בבנק ישראל חוששים מירידת ערך הנדל"ן שכן ההלוואות בתחום הן 15% מכל ההלוואות שהוציאו הבנקים. על פי הבנק, שווי האג"ח והמניות של החברות הציבוריות בענף מסתכם ב-108 מיליארד שקל ו-152 מיליארד שקל, בהתאמה (כרבע מהשוק הסחיר, ללא בנקים וביטוח).

- קמטק עקפה את הציפיות אבל תחזית מאכזבת מפילה את המניה

- מנכ"ל טאואר: "אנחנו נמצאים בעמדה חזקה - טכנולוגיות הליבה כולן מציגות צמיחה שנתית"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- אלו המניות שיזכו לביקושים והיצעים בשל עדכון המדדים

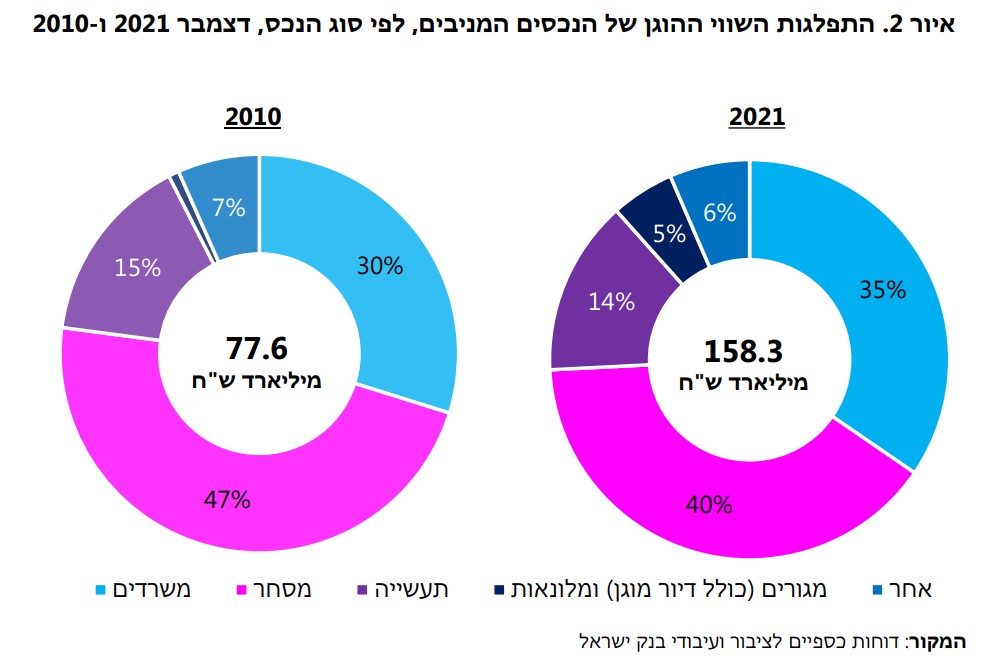

עוד מציינים בבנק, כי נכון לסוף 2021 החברות הציבוריות בישראל ניהלו נכסים מניבים בשווי של כ-160 מיליארד שקל, כאשר בין השנים 2010—2021 הוכפל שווי הנכסים שבבעלותן. עיקר הגידול (יותר מ-80%) מקורו בעליית ערך הנכסים, ואילו פחות מ-20% נובע מתוספת השטח להשכרה (במ"ר).

וכאן ניתן לראות את הירידה במניות הנדל"ן המניב, לעומת הירידה במדדים-

- 7.רק לביזפורטל נקשיב (ל"ת)אבי 01/02/2023 17:29הגב לתגובה זו

- 6.חיים מירב 01/02/2023 16:25הגב לתגובה זולצערי אין שום חידוש. זה שהאינטרסנטים קבעו שהערכות נדל"ן לא יעשו ע"י היוון תזרימי מזומנים DCF אלא ע"י עסקאות שנעשו בסביבה ( ושלא ממש התרחשו לאחרונה) הובילו לפגיעה קשה. שכן, הריבית התחילה לעלות לא רק מהרבעון האחרון. אבל כל חגיגה, סופה להסתיים. מאחל לכל מעמד הביניים ולי שנוכל לרכוש דירה ראויה במקום הראוי לנו בלי לשלם כל כך הרבה משכורות בעבורה.

- 5.ממש מקשיב לאזהרות של ביזפורטל (ל"ת)אבי 01/02/2023 16:11הגב לתגובה זו

- 4.רבקה 01/02/2023 15:57הגב לתגובה זומצטערת, אבל אני לא מבינה.

- 3.אם כך אז למה לאשר מאזנים מקורקסים (ל"ת)גי אר 01/02/2023 15:45הגב לתגובה זו

- 2.לרון 01/02/2023 14:56הגב לתגובה זוכתובת לשיערוך מניות,בנק ישראל בבקשה תאמר גם מתי לקנות

- 1.רועי 01/02/2023 14:27הגב לתגובה זוהריבית האפסית במשך שנים רצופות זה פשע נגד האנושות מחקתם את מעמד הביניים

- ועדת חקירה ממלכתית לחקר התנהלות בנק ישראל (ל"ת)הפושעים לדין!! 01/02/2023 17:09הגב לתגובה זו

- רבקה 01/02/2023 18:09כל מה שבנק ישראל עושה זה לטובת העשירים והבנקים. הם לא עושים איזשהו דבר עבור האזרח "הממוצע" חוץ מלהרוס. המסקנה שצריך להגיע אליה היא, שבנק ישראל זה מוסד מיותר שצריך לסגור כמה שיותר מהר - לפני הנזק הבא שהוא יגרום.

חיים כצמן מייסד ומנכ"ל קבוצת ג'י סיטי צילום:שלומי יוסף

חיים כצמן מייסד ומנכ"ל קבוצת ג'י סיטי צילום:שלומי יוסףהגרידיות של כצמן - הפחד של המשקיעים

הסיבה האמיתית לנפילה בג'י סיטי והאם יהיה קאמבק?

במובנים רבים אין שום סיבה עסקית לנפילה במניית ג'י סיטי. החברה עשתה מהלך עסקי נכון מבחינת הדוח רווח והפסד - רוכשת את השליטה בסיטיקון במחיר נמוך מההון. ההשקעה צפויה להניב תשואה טובה מהמימון שילקח. במקביל יהיה גם רווח חשבונאי. הכל דבש. בעלי המניות אמורים לשמוח, אבל סיבה אחת גדולה גרמה לנפילה - גרידיות / תאוות בצע.

זה טבע אנושי, אי אפשר להתנגד לזה, אפילו חיים כצמן מהיזמים הוותיקים, המנוסים, המתוחכמים, נופל בזה כל פעם מחדש. כצמן רוצה להרוויח, והוא צודק, אבל אחרי ששנים רבות הוא משדר לשוק שהוא מוריד את המינוף, שהוא ממוקד בצמצום הפעילות למען הורדת חוב, שהוא עושה הכל כדי לשפר את היחסים הפיננסים, שהוא לא פוזל לצדדים לעשות עסקאות, אלא ממוקד בתוכנית, הוא מועד. כנראה שיזמים לא יכולים לשבת בשקט שהם רואים עסקה טובה. כצמן לא לבד יש הנהלה גדולה ואיכותית בחברה, אבל משהו השתבש שם בעסקה האחרונה.

הם רכשו מניות בסיטיקון בידיעה שהם עולים מעל 50% וצריכים להציע לכל בעלי המניות לקנות. למה הם צריכים את זה? אחרי מימוש עשרות נכסים והנפקת הפעילות בברזיל ואחרי שאגרות החוב שהיו בתשואת זבל ירדו לתשואות נמוכות, הם התפתו או פשוט טעו. כל אחת מהאפשרויות רעה לשוק. הוא מבין שהחברה עם כל גודלה וכל הנהלה, וכל הבלמים על חיים כצמן, יכולה בכל נקודת זמן להפתיע.

השוק ובעיקר חברת הדירוג, מעלות, הופתעו. הם לא אוהבים להיות מופתעים. הירידות במניה והירידה באג"ח מייצרים דינמיקה שלילית ובעצם קובעים מציאות בשטח - הירידה באג"ח והעלייה בתשואה האפקטיבית לכ-10% היא התוצאה הכי קשה באירוע הזה והיא עלולה להקשות על גיוסי המשך (גלגולי חוב). אם הנהלה לא יודעת שהמהלך שלה עלול להוביל לתוצאה כזו, אז יש בעיה. היא לא קוראת ולא מבינה את השוק.

- ג'י סיטי ממשיכה לצנוח, האג"ח בתשואה של 10%

- ברקע הצעת הרכש לסיטיקון, ג'י סיטי הוכנסה למעקב עם השלכות שליליות

- המלצת המערכת: כל הכותרות 24/7

היא מנסה לתקן. יש הנפקה של חברה בת שאמורה להכניס כסף ולהקטין את המינוף, אבל השוק מפנים שצריך להגדיל את פרמיית הסיכון בניירות ערך של כצמן - יכולה להיות הפתעה, ולכן מראש נדרוש ריבית גבוה יותר. כלומר, גם אם עכשיו חוזרים למינוף הרגיל, אגרות החוב לא יחזרו לחלוטין למצב הרגיל. הם יבטאו אלמנט של הפתעה-סיכון עתידי.

ראסל אלוונגר מנכ״ל טאואר, צילום: מיכה בריקמן

ראסל אלוונגר מנכ״ל טאואר, צילום: מיכה בריקמןמנכ"ל טאואר: "אנחנו נמצאים בעמדה חזקה - טכנולוגיות הליבה כולן מציגות צמיחה שנתית"

טאואר סמיקונדקטור טאואר 13.62% יצרנית השבבים האנלוגיים ממגדל העמק, מפרסמת את תוצאותיה לרבעון השלישי ומציגה ביצועים חזקים בקצת מהציפיות, לצד תחזית שיא לרבעון הרביעי. הכנסות החברה רשמו גידול של 6% ל-395.7 מיליון דולר ועלייה של כ-15% ברווח הנקי ל-54 מיליון דולר לעומת הרבעון הקודם. החברה מספקת תחזית שיא לרבעון הרביעי, עם צפי להכנסות של 440 מיליון דולר.

טאואר מייצרת שבבים שממירים אותות מהעולם הפיזי (כמו אור, קול או טמפרטורה) לאותות חשמליים שניתן לעבד דיגיטלית. היא פועלת כ-"foundry", כלומר מפעל שמייצר שבבים לפי תכנון של חברות אחרות, ולא מפתחת מוצרים סופיים בעצמה.

טאואר מתמחה בטכנולוגיות מתקדמות המשמשות מגוון תעשיות: שבבים לניהול הספק המשולבים במכשירים אלקטרוניים ומערכות רכב, חיישני תמונה למצלמות תעשייתיות, רפואיות

וביטחוניות, שבבים לתקשורת אלחוטית ו־RF למכשירי מובייל, וכן רכיבים אופטיים מתקדמים מבוססי טכנולוגיות SiGe ו-SiPho המשמשים להעברת נתונים במהירות גבוהה במרכזי נתונים וברשתות תקשורת. לטאואר מפעלי ייצור בישראל, בארצות הברית וביפן, והיא מספקת ללקוחותיה שירותים מקיפים

הכוללים פיתוח תהליכי ייצור, העברת טכנולוגיה ואופטימיזציה לייצור סדרתי. לקוחותיה העיקריים הם חברות שבבים, יצרניות רכיבים אלקטרוניים וחברות טכנולוגיה בתחומי התעשייה, הרכב, התקשורת, הרפואה והביטחון.

תוצאות הרבעון השלישי

ההכנסות ברבעון הסתכמו ב-395.7 מיליון דולר, עלייה של 6% לעומת הרבעון הקודם ושל כ-7% לעומת הרבעון המקביל אשתקד. התוצאה מעט מעל תחזית השוק שעמדה על 394.98 מיליון דולר. הרווח הגולמי עלה ל-93 מיליון דולר לעומת 80 מיליון דולר ברבעון השני, והרווח הנקי הסתכם ב-54 מיליון דולר. הרווח המדולל למניה לפי כללי GAAP עמד על 0.47 דולר, בעוד שהרווח המתואם (Non-GAAP) עמד על 0.55 דולר - גבוה מהתחזית שעמדה על 0.54 דולר.

- למה התחזיות השחורות על מפולת לא מסתדרות עם המציאות

- האם מניות השבבים הישראליות יקרות?

- המלצת המערכת: כל הכותרות 24/7

תזרים המזומנים מפעילות שוטפת ברבעון עמד על 139 מיליון דולר, לעומת 123 מיליון דולר ברבעון הקודם, וההשקעות נטו ברכוש קבוע הסתכמו ב-103 מיליון דולר.