מניות הנדל"ן המניב נופלות - הנה הסיבה

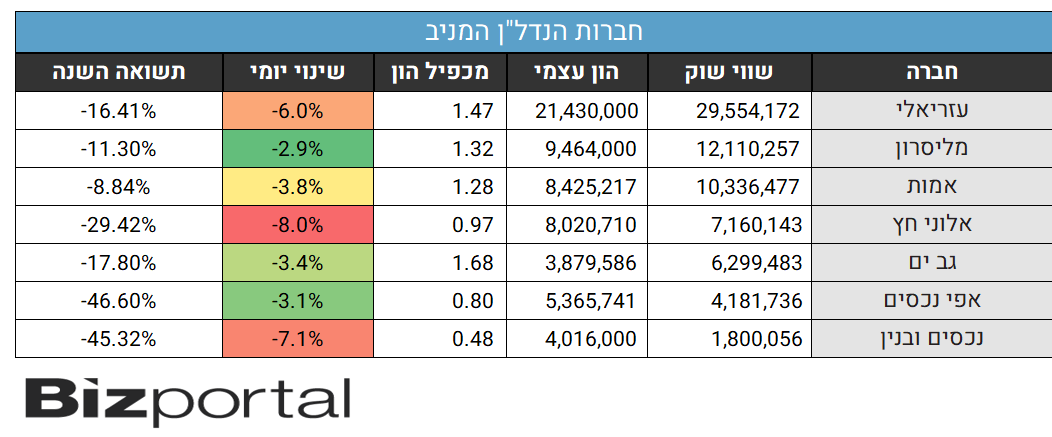

מניות ענקיות הנדל"ן המניב יורדות היום בשיעור חד. עזריאלי עזריאלי קבוצה -1.12% , אלוני חץ אלוני חץ -0.84% , מליסרון מליסרון -0.43% יורדות בין 3.4% ל-8% - אלוני חץ סופגת את הירידה החדה מכולן בשל היותה חשופה גם לשוק הבריטי המקרטע ולשוק האמריקאי (להרחבה על הדוחות של אלוני חץ לחצו כאן). אבל כולן סופגות בגלל שהמשקיעים מפנימים שהגענו לקצה.

הגענו לקצה היכולת של רואי החשבון לסבול ולספוג את השקרים הקטנים שבדוחות הכספיים (אגב, רואי חשבון - חשוב להבין את הבעייתיות של המקצוע ואת העובדה שהמספרים בדוחות מוטים - רואי חשבון במקרים רבים מפשלים). דוחות חברות הנדל"ן נשענים בעיקר על נכסים ואלו נשענים על הערכות שווי. הערכות השווי בדוחות מתייחסים לשיעורי היוון נמוכים.

שיעורי היוון נמוכים על שום מה? על שום ההנחה שהמצב של המשק הישראלי טוב, על שום חוסר ההתייחסות לשיעורי ההיוון שעומדים וחייבים לעלות בגלל עליית הריבית. ברגע ששיעורי ההיוון יעלו, תירשם ירידה דרמטית בשווי הנכסים. זה אולי נתון חשבונאי בלבד, אבל הוא מחביא נתון כלכלי - את היכולת של החברות האלו לייצר תשואה.

חכו לדוחות השנתיים - שם ייתכן שהשיערוכים כלפי מטה יהיו משמעותיים יותר

רואי החשבון, נזכיר, מבקרים את הדוחות השנתיים וסוקרים את הדוחות הרבעוניים. הסקירה הרבעונית היא מהירה, זריזה, יחסית מלמעלה. האחריות של רואי חשבון בסקירה מראש מוגבלת ובהתאמה ההשקעה שלהם בזמן מוגבלת. בדוחות שנתיים זה סיפור אחר. שם האחריות של רואי החשבון גדולה ובהתאמה ההשקעה גדולה יותר. בדוח השנתי הוא כבר לא "סוקר" הוא מבקר. בודק את כל הסעיפים, עורך מדגם של סבירות, פונה ללקוחות, ספקים, מברר אישורי יתרות, עורך ספירת מלאי ועוד מהלכי ביקורת רבים. האחריות שלו בביקורת גדולה מאוד, אבל גם בסקירה הוא אחראי על המספרים. אז אפשר לצפות שבדוחות השנתיים השיערוכים כלפי מטה יבואו לידי ביטוי בצורה מדויקת יותר.

- מדד המחירים בדצמבר על האפס; מחירי הדירות עלו ב-0.7%

- שיפוץ המיליארדים והריבית: המתח בוושינגטון משפיע על המדיניות המוניטרית

- המלצת המערכת: כל הכותרות 24/7

קצת תיאוריה - ערך הנכס מבטא את התזרימים העתידיים שלו (שכר הדירה מהיום ועד אינסוף). אבל כדי להביא את הכספים האלו להיום-להווה צריך להוון אותם, לתת משקל למחיר הכסף - קוראים לזה שיעור היוון: 100 שקל שתקבלו בעוד שנה, שווים רק לשם המחשה 95 היום. אז שמאי מקרקעין לוקחים את הנכסים, מעריכים את ההכנסות ומהוונים ומקבלים מספר. זה שווי הנכס.

וכאשר שווי הנכסים יירד זה יתבטא בחשבונאות ובכלכלה, כי הערך של הנכסים הוא הערך של החברה. וזה עוד מבלי להתייחס לסוגיית ההאטה-המיתון - האם הגיוני שתהיה תפוסה מלאה? האם הגיוני ששכר הדירה לא יירד? במקומות החזקים ביותר אולי כן, אולי תהיה ירידה בשיעור נמוך, אבל בשאר המקומות ממש לא בטוח.

החברות ינסו להגיד לכם שהכל צמוד למדד ולכן ערך הנכסים בכלל יעלה. אבל מי אמר? על בסיס מה? שווי הנכס זה מחיר שוק, הוא לא מוצמד למדד. מעבר לכך, נכון שאפשר מראש להצמיד את מחירי השכירויות אבל גם זה עד גבול מסוים. זה לא קל להצמיד מראש את עליית השכירות למדד, והשאלה היא גם כמה - לא קל בכלל להצמיד עלייה של 10% למשל.

- שוכרים דירה ורוצים לצאת באמצע החוזה? זה אפשרי, הנה התנאים

- הוספת מעלית בבניין ישן: כל מה שצריך לדעת על השבחת הנכס ועלויות הפרויקט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- משכירי דירות שמעלימים מס - רשות המסים בדרך אליכם

הדוחות של עזריאלי - תשואה של 6.7% על הנכסים

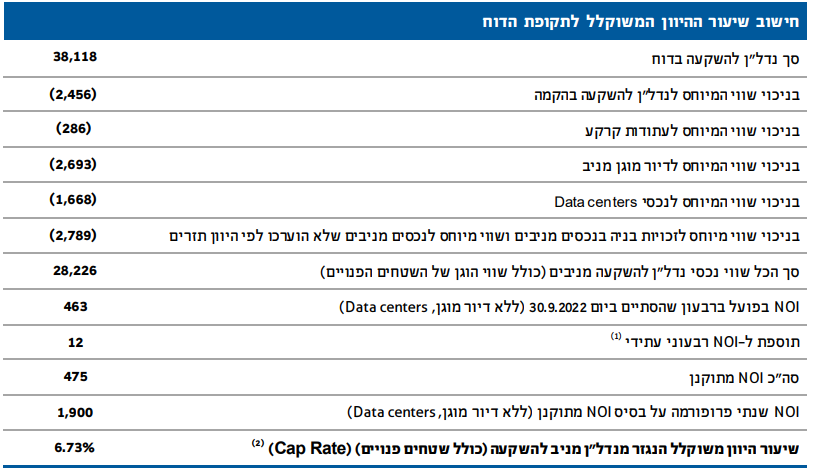

הדוחות של עזריאלי מספקים הצצה לתשואה המשוקללת של חברת הענק על הנכסים שלה - 6.73%. זו תשואה לא רעה, אבל בריבית בנק ישראל של 3.25% וריבית פריים של 4.75%, ותשואות באג"ח סולידי לכמה שנים של 5%-6%, זה לא "מטורף".

מול התשואה הזו יש סיכון - חשש מהאטה, חשש מתפוסה נמוכה יותר, עלויות תחזוקה שעשויות לעלות ככל שהנכסים מתיישנים. כלומר, זו לא תשואה חסרת סיכון. וגם - התשואה הזו לא סופית: יש מסים, יש הוצאות תפעול של החברה עצה. כלומר, עזריאלי לא מייצרת תשואה כזו על הנכסים שלה, זה פחות, בהינתן המימון, המסים והוצאות התפעול זה ככל הנראה יותר קרוב לאזור ה-5%. בתשואה של 5% אין מרווח גדול, במיוחד לא לחברות ממונפות - הן מרוויחות מהפער בין התשואה שהן מייצרות לבין הריבית שהן משלמות.

אז בינתיים מצבן מצוין כי הן גייסו סכומי עתק מהציבור באגרות חוב בריבית נמוכה, אבל כשיצטרכו לגלגל יתגלה שיש בעיה: המרווחים התכווצו.

זו הסיבה לירידה במניות - העלייה בריבית שמהווה חרב פיפיות ופוגעת גם בתשואה על הנכסים ומעלה את הריבית וכך משאירה רווחיות נמוכה יותר בשורה התחתונה.

זה תקף לכל החברות הממונפות, השאלה עד כמה זה יפגע. בינתיים מעריכים בשוק שמדובר בפגיעה קטנה, אחרי הכל, מדובר בענקיות נדל"ן שעל פי היקף החובות שלהן הן עדיין משלמות ריבית נמוכה ולוח התשלומים בעתיד הקרוב לא מעיד על כשלים וחוסר יכולת.

ועוד נקודה בדוח של עזריאלי - ירידה ב-FFO שמבטא בעצם סוג של תזרים תפעולי שוטף שהחברה מייצרת. הסיבה היא דווקא בדיור ציבורי, נראה שזה עניין נקודתי, אבל גם בעסק העיקרי, יש ירידה בצמיחה ב-FFO:

- 12.שמואל ברגר 24/11/2022 18:23הגב לתגובה זואלה חברות עם הסכמים ארוכי טווח עם תקבולים ידועים מאש. רצפי התשלומים האלה מאבדים מערכם בסביבה של ריבית גבוהה. זהו.

- נעמי פלד 24/11/2022 18:55הגב לתגובה זומדהים. לא קורא את הכתבה. מגיב שהכל "שטויות" ואז אומר בעצמו שהכתבה נכונה. אנשים אולי תקראו את הכתבות?

- 11.ואיזו מניה עלתה ? "ישרס" איתנות פיננסית וצמיחה מתמשכת! (ל"ת)מיכאל 23/11/2022 22:29הגב לתגובה זו

- 10.על השיערוכים אחראים השמאים, אבל מה שהכי חשוב זה הFFO. (ל"ת)משה 23/11/2022 22:24הגב לתגובה זו

- 9.אלי 23/11/2022 17:35הגב לתגובה זואגב תקרא את דוח הדירטוריון ששם יש מצגים של מה קורה בשינוי ריבית או שע"ח גזה או אחר. קל להאשים את רואי החשבון

- 8.אא 23/11/2022 14:26הגב לתגובה זוהאם/הכיצד עד היום שיעורי ההיוון היו מקובלים ומוסכמים על כולםםם ??? מדוע/מה קרה בדיוק בדיוק היום שכולללםםם הבינו ששיעור ההיוון צריכים להשתנות / רואי החשבון צריכים לתקן ?

- רואים שסכום השכר דירה לא באמת צמוד וגם הרגישות לשערוכים (ל"ת)איציק 23/11/2022 16:33הגב לתגובה זו

- קל - רק היום בדוחות רואים את הנפילה בשיערוכים (ל"ת)אבי צרפתי 23/11/2022 15:50הגב לתגובה זו

- 7.ציקי 23/11/2022 14:15הגב לתגובה זומניית ערך אבל הציבור מעדיף מניות ממונפות כרגיל

- 6.מה זה צריך להיות 23/11/2022 14:08הגב לתגובה זואו שמחה לאיד או שמחה שאתם בשורט

- 5.FFO קיים לחלק לשווי שוק זו התשואה ריאלי עזריאלי = % 4.3 (ל"ת)ארמדיל 23/11/2022 14:04הגב לתגובה זו

- צודק וזה הכי חשוב (ל"ת)צדי 23/11/2022 16:33הגב לתגובה זו

- 4.טסלה זמן כניסה כבר לא תרד מ 170 ד.רשמתם (ל"ת)אלברט 23/11/2022 13:25הגב לתגובה זו

- 3.שמעון 23/11/2022 13:12הגב לתגובה זועד שהשמש מרזה הרזה כבר מת הם עלו לשחקים ואם קצת ירדו אתם עושים בהלה זה סימן של מימון הכתבות על ידי הנוכלים

- 2.חבל שאתה לא מבדיל בין תשואת היוון הנכסים שהיא ריאל 23/11/2022 13:03הגב לתגובה זוחבל שאתה לא מבדיל בין תשואת היוון הנכסים שהיא ריאלית, מול ריבית מוניטרית נומינלית מתאם בין ריבית לאינפלציה גבוה לכן כל הטענה המתלהמת שלך היא שטות פופוליסטית .המימון הוא ריאלי

- מה אתה מבלבל את המוח? הכתב התייחס לזה... (ל"ת)נעמה דוד 23/11/2022 15:51הגב לתגובה זו

- 1.הלוחש לדוחות 23/11/2022 12:54הגב לתגובה זוחבל שאתה כותב כאלה שטויות מבלי לקרוא את הדוחות פנימה , התשואות על הנכסים צמודות מדד והריביות שכתבת שיקליות

- הכתב התייחס לזה. למה אתם סתם תוקפים אותו? (ל"ת)נעמה דוד 23/11/2022 15:51הגב לתגובה זו