אלוני חץ הפסידה 178 מיליון שקל ברבעון - ומתרסקת ב-7%

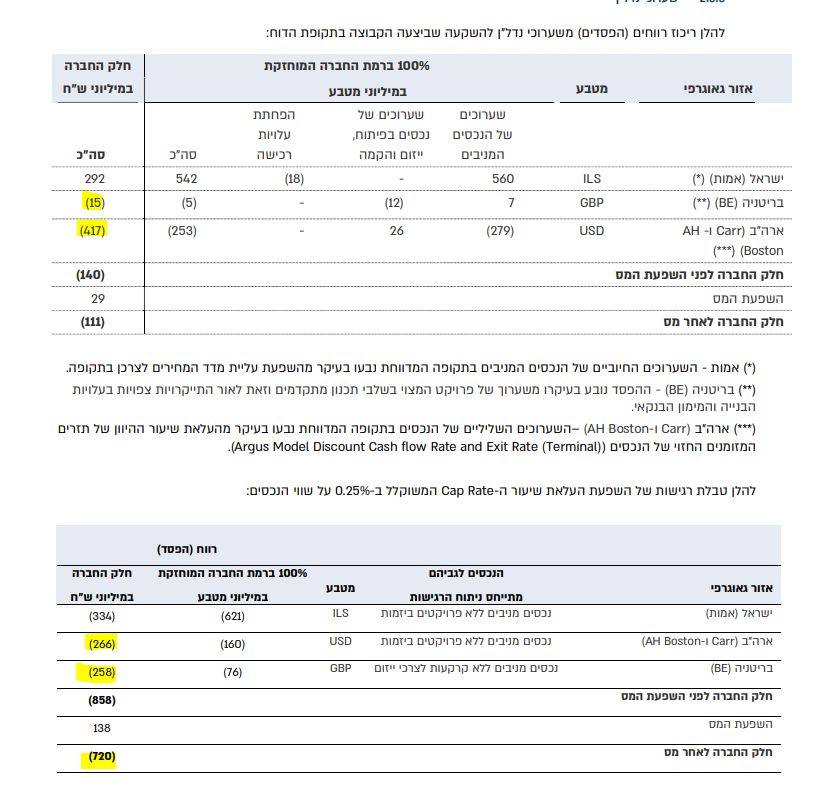

חברת הנדל"ן אלוני חץ 1.56% נופלת במסחר אחרי הדוחות לרבעון השלישי. הסיפור האמיתי לא נמצא ב-NOI או ה-FFO אלא במה שהולך להיות בבריטניה וארה"ב. אלוני חץ הפסידה ברבעון האחרון 178 מיליון שקל, כתוצאה משערוכי נדל"ן כלפי מטה בארה"ב של 417 מיליון שקל. בבריטניה השיערוכים עדיין נמוכים אבל זה צפוי להגיע גם לשם. הנפילה בפועל הייתה נמוכה יותר בגלל השיערוכים בישראל.

נתן חץ, מנכ"ל החברה התייחס לכך ואמר: "בארה"ב נראה כי המיתון, האינפלציה ועליית הריבית ימשיכו להשפיע גם בשנת 2023 שלאחריה נקווה שההתייצבות תחזור והמשק האמריקאי ישוב לצמיחה שתשפיע לחיוב גם על ענף הנדל"ן המניב".

בפועל, אלוני חץ צופה המשך פגיעה - על כל עלייה של 0.25% בשיעור ההיוון של החברה (כתוצאה מעליית הריבית זה צפוי לקרות) שווי הנכסים שלה צפויים להיפגע משמעותית, ב-720 מיליון שקל. מראש שיעור ההיוון אמנם היה גבוה יחסית כך שלא תהיה עליה של 3% כמו עליית הריבית, אבל צפוי שתהיה פגיעה נוספת.

אפשר לראות את החששות של אלוני חץ כאן:

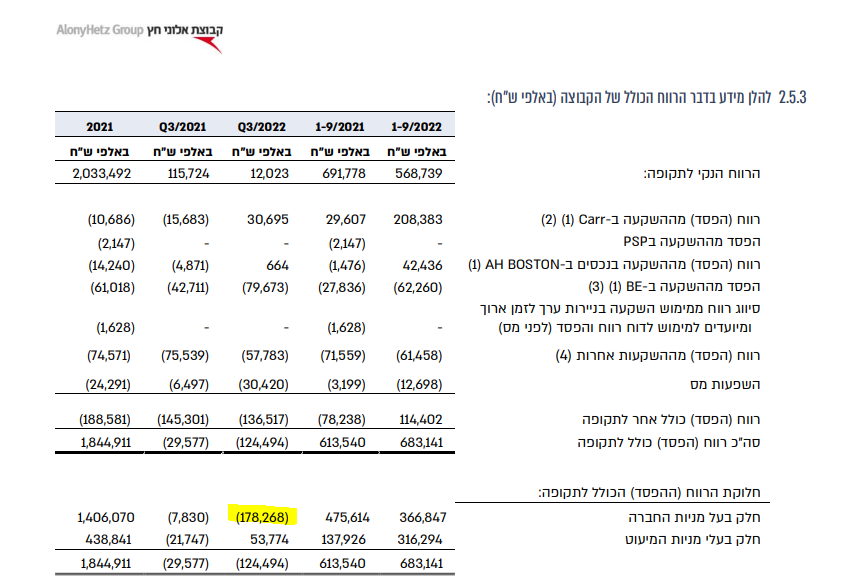

בנתונים היבשים המספרים דווקא בסדר. אבל הם כאמור לא מספרים את התמונה המלאה. בכל מקרה, ה-NOI הסתכם ל-240 מיליון שקל לעומת NOI של 197.2 מיליון שקל ברבעון המקביל אשתקד - עלייה של 21.6%. ה-FFO המיוחס לבעלי המניות לרבעון השלישי גדל בכ-16.2% והסתכם ב-151 מיליון שקל לעומת כ-130 מיליון שקל ברבעון המקביל. ההון העצמי המיוחס לבעלי המניות של החברה לסוף ספטמבר הינו כ-8.2 מיליארד שקל (כ-45 שקל למניה) לעומת 7.63 מיליארד שקל (כ-44 שקל למניה) לסוף שנת 2021.

חלקות דיבידנד: כדי לנסות להרגיע את המשקיעים אלוני חץ תחלק דיבידנד של 32 אגורות למניה (כ-58 מיליון שקל) אשר ישולם במהלך חודש דצמבר 2022.

הנה ההפסד הכספי ברבעון השלישי:

בנתונים היבשים המספרים דווקא בסדר. אבל הם כאמור לא מספרים את התמונה המלאה. בכל מקרה, ה-NOI הסתכם ל-240 מיליון שקל לעומת NOI של 197.2 מיליון שקל ברבעון המקביל אשתקד - עלייה של 21.6%. ה-FFO המיוחס לבעלי המניות לרבעון השלישי גדל בכ-16.2% והסתכם ב-151 מיליון שקל לעומת כ-130 מיליון שקל ברבעון המקביל. ההון העצמי המיוחס לבעלי המניות של החברה לסוף ספטמבר הינו כ-8.2 מיליארד שקל (כ-45 שקל למניה) לעומת 7.63 מיליארד שקל (כ-44 שקל למניה) לסוף שנת 2021.

חלקות דיבידנד: כדי לנסות להרגיע את המשקיעים אלוני חץ תחלק דיבידנד של 32 אגורות למניה (כ-58 מיליון שקל) אשר ישולם במהלך חודש דצמבר 2022.

הנה ההפסד הכספי ברבעון השלישי:

עוד אמר נתן חץ: "בתחום המשרדים בישראל סיכמנו רבעון שיא נוסף עם צמיחה דו ספרתית בפרמטרים התפעוליים ועלייה בתחזיות לשנת 2022. בתחום האנרגיה, אנו ממשיכים בתנופת עשייה ומצפים לראות את פירות הצמיחה המואצת. בלונדון ובקיימברידג' אנו ממשיכים ביישום התוכנית האסטרטגית ארוכת הטווח לצמיחה בהיקפי הפעילות ולאחרונה דיווחנו על רכישת 3 בניינים חדשים בקיימברידג' במחיר אטרקטיבי המושכרים במלואם לשוכרים איכותיים לטווח ארוך. מתחילת השנה החברה השקיעה כמיליארד ש"ח בחברות בפורטפוליו ואנו מתכוונים להמשיך ולפעול לקידום האסטרטגיה העסקית תוך שמירה על גמישות פיננסית גבוהה ורמת מינוף נמוכה".

עוד אמר נתן חץ: "בתחום המשרדים בישראל סיכמנו רבעון שיא נוסף עם צמיחה דו ספרתית בפרמטרים התפעוליים ועלייה בתחזיות לשנת 2022. בתחום האנרגיה, אנו ממשיכים בתנופת עשייה ומצפים לראות את פירות הצמיחה המואצת. בלונדון ובקיימברידג' אנו ממשיכים ביישום התוכנית האסטרטגית ארוכת הטווח לצמיחה בהיקפי הפעילות ולאחרונה דיווחנו על רכישת 3 בניינים חדשים בקיימברידג' במחיר אטרקטיבי המושכרים במלואם לשוכרים איכותיים לטווח ארוך. מתחילת השנה החברה השקיעה כמיליארד ש"ח בחברות בפורטפוליו ואנו מתכוונים להמשיך ולפעול לקידום האסטרטגיה העסקית תוך שמירה על גמישות פיננסית גבוהה ורמת מינוף נמוכה".

- 2.נקווה לטוב (ל"ת)23/11/2022 15:57הגב לתגובה זו

- 1.רז 23/11/2022 13:35הגב לתגובה זויש לה מדניות דבידנד סדורה שמוכרזת בתחילת כל שנה. חוץ מזה למשקיעים אין הרבה מה לדאוג התזרים הפנוי גבוהה ולא השתנה הכל בסה הפחתה מאזנית. באנגליה סהכ ההשקעה היחסית איננה גבוהה ולכן ההפחתה שם אם תהיה לא תהיה גבוהה ובכל אופן לא תשנה את מצב החברה

- אלוני חץ מחלקת דיבידנד של 32 אג (ל"ת)הפוך 23/11/2022 16:57הגב לתגובה זו