אופנהיימר: חברות הצמיחה ממשיכות לנצח - מי המומלצות לשנת 2024?

אירועי אסון ה-7/10 השפיעו קשות על אזרחי מדינת ישראל והעולם, וגם חברות הטכנולוגיה הישראליות, הנסחרות בארה"ב, לא נותרו חסינות למצב. הטרגדיה הנוראית הובילה למהלך חסר תקדים של אחדות ועזרה הדדית, כאשר חברות הטכנולוגיה נטלו בו חלק משמעותי, הן בסיוע לנפגעים במבצעי התנדבות בחזות ובעורף והן בפיתוחים חדשניים שעוד עתידים לעצב את מנועי הצמיחה הבאים עבור ההי טק הישראלי.

לאחר הטראומה של "השבת השחורה", המשיכו המשקיעים כהרגלם להסתכל קדימה, ובכך, כמו במלחמת הלבנון השניה ועוד מלחמות ומשברי העבר, חזרו לפעילות בעוצמה, תוך חיפוש הזדמנויות השקעה אטרקטיביות. בכך, הרבעון שהחל ברגל שמאל – התברר בתור תקופה של התאוששות בשוק המניות, במניות הישראליות ובשאר העולם, עם דגש על אפיקי צמיחה. אנו סבורים כי השנה הקרובה תביא בשורות טובות בתחום ההשקעות וצופים המשך מגמת עליה ארוכת טווח. בכך, חברות הצמיחה הישראליות אמורות להוות, להערכתנו, אפיק השקעה מנצח.

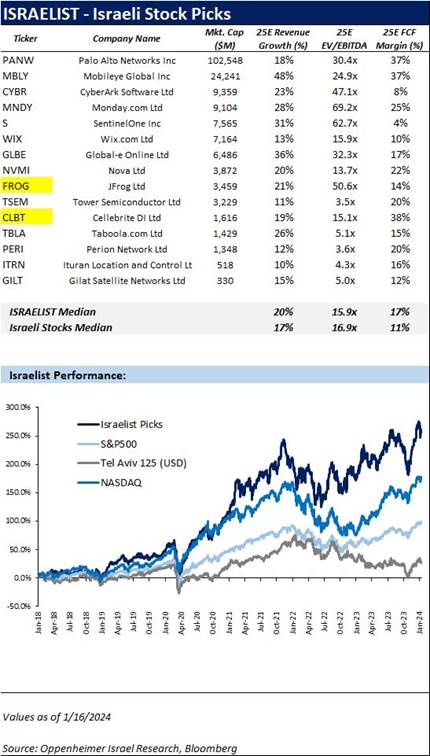

הרבעון השלישי של 2023 החל בצל אסון הטבח של 7/10 ובפרוץ המלחמה בגזרות הדרום והצפון של מדינת ישראל. ואולם, המשקיעים שמרו על קור רוח, וזיהו את ההזדמנות שנוצרה במניות הטכנולוגיה הישראליות. בסיכום הרבעוני, הציגה רשימת המניות הישראליות המומלצות של אופניימר - "ישראליסט" תשואה נאה של 13% ובכך השלימה תשואה מרשימה של מעל 30% מתחילת שנת 2023, ביצועי יתר חזקים לעומת מדדי הבנצ'מרק, S&P500 ותל אביב 125, שעלו בשנת 2023 בשיעורים של 24% ו-2% בהתאמה, גם כאן לאחר ראלי במהלך הרבעון האחרון. ביצועי חסר לעומת הנאסד"ק שעלה ב-44%.

- אחרי טיסה של 70%, מה המכפיל החזוי של ת״א-125?

- אופנהיימר: "2026 תהיה שנת המבחן של נייס"

- המלצת המערכת: כל הכותרות 24/7

פתיחת עונת דוחות הרבעון הקרוב לא חסרה אכזבות, עם אזהרת רווח כואבת של מובילאיי מובילאיי , מובילת הטכנולוגיה הישראלית, המתמחה בתחום שבבי הרכב האוטונומי. הצטברות מלאים בשרשרת האספקה של מובילאיי הובילה להנמכת תחזיות 2024. באופנהיימר השאירו את מניית מובילאיי ברשימת "ישראליסט" וצופים התאוששות הדרגתית בעסקי החברה החל מאמצע השנה וחזרה לצמיחה בשנת 2025 ואילך.

בבית ההשקעות מסירים מהרשימה שתי חברות מומלצות שעלולות להאט את קצב הצמיחה העתידי לשיעור חד-ספרתי לפי דעתם, חברות אמדוקס אמדוקס ואינמוד אינמוד . למרות תימחורן הנמוך של שתי המניות, באופנהיימר חוששים מפגיעה בביצועיהן במהלך השנה הקרובה, ומעדיפים להתמקד בחברות צמיחה.

בנוסף, בבית ההשקעות צירפו לרשימת "ישראליסט" את מניית ג'ייפרוג JFROG , ספקית פתרונות תוכנה לשוק ה DevOps הצומח, ודירגו אותה ב"ביצועי יתר" עם מחיר יעד של 41 דולר, ואת מניית סלברייט סלברייט , ספקית תוכנה במודל מנויים ושירותים למגזר ביטחון פנים, תחום שנהנה לאחרונה מגידול בהשקעות. שתי החברות הללו מתאפיינות בנראות גבוהה, עם צמיחה דו-ספרתית גבוהה, נתח גבוה של הכנסות חוזרות, שיפור עקבי ברווחיות ומאזן חזק.

ג'ייפרוג JFROG

- נעילה מעורבת בוול-סטריט; סנטינל וואן וצ׳ק-פוינט עלו ב-4%

- ניסוי הענק שהדהים את הכלכלנים חשף: שבוע עבודה קצר מעלה את הרווחים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

פלטפורמת החברה מאפשרת שמירה, עדכון שוטף ובדיקת איכות של הקוד הבינארי, עליו מבוססת התוכנה של לקוחותיה, ובכך מקלה על יכולתם להוציא גרסאות חדשות של תוכנה במהירות, תוך שמירה על אבטחת מידע. לחברה בסיס של כ7,200- לקוחות, כולל 89% מארגוני 100Fortune.

ג'ייפרוג פונה לשוק גדול המוערך בכ-50 מיליארד דולר, ונמצאת בשלבי חדירה ראשוניים ונהנית מתחרות מוגבלת, לאור יתרונותיה הטכנולוגיים בניהול קוד בינארי, המשמש בסיס לפיתוח תוכנה, ובכך לא נמצאת בתחרות ישירה עם ספקיות מאגרי קוד מקור כגון, GitLab ו-GitHub, וגם לא מול חברות ענן מובילות כגון אמזון, מיקרוסופט וגוגל. המצב מאפשר שילוב ייחודי של צמיחה בהכנסות בקצב שנתי של מעל 20% לצד שיעור שימור לקוחות NDRR גבוה של ,119% שיעורי רווח גולמי ותפעולי גבוהים, של 84% ושל 13% בהתאמה ופוטנציאל לשיפור רווחיות בראיה ארוכת טווח .

סלברייט סלברייט

החברה הוקמה ב-1999 והונפקה באפריל 2021 באמצעות SPAC בשווי של 1.7 מיליארד דולר, וכיום נסחרת בשווי של כ-1.6 מיליארד דולר לאחר שהציגה ברבעונים האחרונים ביצועים חזקים מאוד. לסלברייט שלוש קטגוריות עיקריות של מוצרים – מוצרי Review & Collect, אשר מאפשרים לצוותי חקירה של גופי אכיפת חוק לאסוף מידע מטלפונים סלולרים, מחשבים ניידים ומקורות דיגיטלים אחרים, ולקטלג אותם במגוון צורות שתורמות למאמץ החקירתי.

לאחר מכן, ובהסתמך על המידע הדיגיטלי הרב שהחוקרים צברו, מספקת החברה את מוצרי ה-INVESTIGATE & ANALYZE, אשר מאפשרים לחוקרים להפיק תובנות שמסייעות בהתקדמות החקירה. המוצרים השונים במשפחה מאפשרים לחוקרים לזהות אנשים מקושרים, לייצר סדר כרונולוגי, להבין את המהות שמאחורי הממצאים שנאספו ולייצר תמונה חקירתית כוללת שרואה מעבר לראיות עצמן.