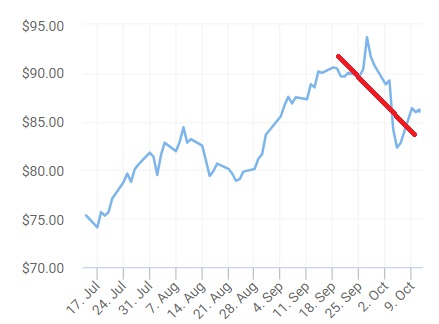

הנפט כבר היה בדרך ל-100 דולר - למה הוא לא הגיע לשם?

עד לפני כמה שבועות כולם היו בטוחים שהנפט בדרך למעלה. תראו מה מנכ"ל שברון, אחת מחברות האנרגיה הגדולות בעולם, אמר לפני כמה שבועות: "נראה כי הנפט הגולמי עשוי להגיע ל-100 דולר לחבית, רמה שלא ראה כבר יותר משנה. ההיצע הולך ומתהדק, המלאים מצטברים. הדברים האלה קורים בהדרגה ואתה יכול לראות את זה נבנה, ולכן אני חושב שהמגמות מצביעות על כך שאנחנו בהחלט בדרך". בינתיים, הנפט נסחר סביב 86 דולר לחבית ואפילו ירד לתקופה מתחת ל-83 דולר. האם המצב בעצם לא כל כך גרוע כפי שהציגו המומחים?

מחירי הנפט ב-3 החודשים האחרונים

המלחמה במזרח התיכון מעלה חששות בנוגע לאספקת הנפט מהאזור. איראן, שעומדת מאחורי חמאס שפתח במתקפה האכזרית נגד ישראל, היא אחת מייצואניות הנפט הגדולות בעולם, וארה"ב אפילו באה במגעים איתה לפני מספר שבועות לגבי הגדלה של ייצוא הנפט מצדה בתמורה לחילופי שבויים והסרה של סנקציות מסוימות שהוטלו עליה מצדה של ארה"ב. כעת האפשרות שארה"ב תטיל מחדש את הסנקציות על איראן כתוצאה מהמלחמה עלולה לפגוע בהיצע הנפט ולהעלות את המחיר.

ההערכות למצב הנוכחי של מחירי הנפט הן שהוא מושפע יותר מהמצב בבתי הזיקוק מאשר גורמים רחבים יותר. בתקופה האחרונה בתי הזיקוק מעבדים יותר נפט מבעבר מה שבפועל גורם להגדלה של ההיצע בשוק.

- אופ"ק+ מעלה תפוקה וצופה זינוק בביקוש ברבעון השלישי

- מחירי הנפט מתאוששים מהשפל - האם העליות יימשכו?

- המלצת המערכת: כל הכותרות 24/7

אחת הסיבות העיקריות הנוספות לירידה במחיר הנפט היא מדינות OPEC ובנות בריתן הכוללות גם את רוסיה. המדינות החזקות בייצור הנפט - ערב הסעודית ורוסיה - הקטינו את הייצוא שלהן בשביל להעלות את מחירי הנפט. עיקר הנפט שמייצאות שתי המעצמות הוא נפט שמזוקק בסופו של דבר לדיזל, מה שגרם לעליה של בערך 40 דולר לחבית דיזל. מנגד, ארה"ב הגבירה את הייצוא שלה בשביל לחפות על ההקטנה של הרוסים והסעודים, אבל רוב הנפט שארה"ב מפיקה דליל יותר ולכן לא מכסה הפערים בדיזל. המצב הזה מתמרץ את בתי הזיקוק להפיק יותר דיזל בשביל להרוויח מעליית המחירים הזו.

אבל מבחינה כימית גם אם בית זיקוק מסוים היה רוצה להפיק רק דיזל הוא לא יכול. לפי ההערכות, כל 3 חביות של נפט גולמי הופכות לשתי חביות של דלק רגיל וחבית אחת של דיזל. בתי הזיקוק יכולים לשחק עם היחס הזה כדי להפיק טיפה יותר דיזל אבל הן לא יכולות לשנות את היחס הזה בהרבה. מה שאומר שככל שבתי הזיקוק מפיקים יותר דיזל, הם גם מפיקים יותר דלק, וזה מגדיל את ההיצע של שני המוצרים - גם אם אין ביקוש מתאים לאחד מהמוצרים, וזה מה שאנחנו רואים כרגע בדלק.

לפי נתונים של ממשלת ארה"ב האמריקאים נוהגים פחות משנהגו בעבר, ולפי נתונים של ג'יי פי מורגן מחירי הדלק בשפל של 22 שנה. למרות המצב הזה, לבתי הזיקוק עדיין יש תמריץ להפיק דיזל ודלק מאחר והרווחים המשולבים שהם מפיקים משני סוגי הדלקים האלה עדיין גבוהים מהממוצעים ההיסטוריים - בעיקר בגלל המחיר הגבוה של הדיזל.

- וול סטריט בשבוע מקוצר: פרוטוקול הפד, נתוני הצמיחה, הדוחות שבמוקד ומה צופים האנליסטים?

- האפאג-לויד וקרן פימי רוכשות את צים ביותר מ-3.5 מיליארד דולר; תימחק מוול סטריט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...