איזה מדד צפוי להמשיך להוביל את השווקים, והאם לקנות את מניית אפל?

תגובות רבות הגיעו אלי השבוע, חלקן התפתחו לשיחות, בעקבות המאמר המשותף שלי ושל ענת ארדיטי פוגל על סבלנות. אכן מדובר בסוגיה מהותית לחיים שלנו בכלל ולחיים שלנו כמשקיעים בפרט. התגובות שלכם עוזרות גם להכוונת נהר המילים של ״בלוגסטריט״, ״ניתוח טכני״ והראיונות המצולמים עם עדי ברזילי אל המקומות שחשובים לכם וגם לחיזוק תחושת השליחות שמניעה אותי ואת המוטיבציה להרחבת העשייה.

תחושת השליחות התחילה אצלי לפני כמעט שלושים שנה כשהתחלתי ללמד ולכתוב על שוק ההון וניתוח הטכני. המרכיבים שלה הם:

1. רצון לעזור לאנשים להבין ולהתפתח בעולם הכסף תוך חיבור למקום שבו הם נמצאים ולצרכים שלהם. כך יצא לי בין היתר לנהל השבוע שיחה עם סטודנטית שהחליטה לעשות את צעדיה הראשונים ועם קורא שהוא משקיע מנוסה שנפעמתי מתבונתו ובכל זאת מצא צורך לדבר איתי. ההתנהלות עם עולם ההשקעות, בין אם אנחנו מתחילים ובין אם אנחנו מנוסים לעולם לא תהיה מושלמת ואלו שישתפרו בכך הם אלו שיהיו בתהליך של שיפור מתמיד. אם תקראו את הכתבות שלי מיומן הראשון, הן צומחות על גזע השיפור המתמיד. מוזמנים להוסיף את השאלה הזו לסדר היום שלכם: איך צמחתי היום לטובת המטרה שהצבתי לעצמי?

2. כוונה, שיש לה חיבור גם עם פילוסופיית הזן - בודהיזם אותה אני חוקר, מלמד ונכון ליישם בחיי היום יום, להראות את מציאות עולם ההשקעות בצורה נכונה ובהירה יותר, בניקוי רעשים ותפיסות מוטעות. כלי הניתוח הטכני הם הבסיס ליישום כוונה זו שכן הם מאפשרים לראות מה קורה ולהרכיב את התמונה באופן עצמאי על פי הגרפים. הגרפים מתארים את זרימת הכסף, את הלכי הרוח ואת יחסי הכוחות בשוק. הם הדרך הטובה ביותר, כמו מדיטציה אם תרצו, להכיר את מציאות השוק כפי שהוא. אחרת, התודעה המתעתעת שלנו או התעתועים שאחרים רוצים לשתול בה ירחיבו את עיוות תפיסת המציאות, עיוות שממילא קים אצלנו כבני אדם (עד שנגיע להארה :-) ).

3. להיות סוכן שינוי: תמיכה במשקיעים עצמאיים והגנה עליהם מתאוות הכסף של תעשיית הפיננסים. כמו כל תעשיה, תעשיית הפיננסים מעוניינת שתשאירו אצלה מה שיותר כסף. כאמור, גם תעשיית המזון רוצה שתאכלו יותר, תעשיית הבגדים רוצה שתקנו יותר בגדים וכו׳. אנחנו, כצרכנים, צריכים ללמוד להתנהל נכון מול כל התעשיות שמכוונות אל הארנק שלנו, לבחור את הבחירות שלנו ולהתנהל מול פיתויים והפחדות. תעשיית הפיננסים מציגה מצד אחד פיתויים לרווחים ותשואות ומצד שני הפחדות ביחס לאפשרות שננהל את ההשקעות שלנו לבד. המטרה שלי היא להראות את הדרך למי שרוצה להיות משקיעי עצמאי, לתת כלים נגישים, הדרכה והנחיה. אני עושה זאת עוד מימי כניסת עולם הניתוח הטכני לישראל, התפתחות האינטרנט והמסחר המקוון (הרבה לפני הולדתם של רובין הון ורדיט) ועד ימים אלו. אם תרצו, זה המקום בו אני ממלא את תפקידי כ״סוכן שינוי״. מי שמכיר/ה אותי מקרוב יודע שהדברים באים לידי ביטוי גם בקורסים שאני מפתח ומלמד, בקליניקה לחינוך פיננסי ובסדנאות לאימון מנטאלי ומיינדפולנס. הכל מתחבר.

- מהפכת ה-AI הפכה את מניות האחסון והזיכרון לכוכבות של 2025

- אחרי זינוק של 537% בשנה - סנדיסק תצטרף ל-S&P 500

- המלצת המערכת: כל הכותרות 24/7

הדברים הנ״ל נכתבו כי חשוב מדי פעם לעצור ולהבין מה אנחנו עושים פה ובייחוד כשמידת המשוב, ההיענות והמעורבות שלכם עולה. אז אחרי שדברנו על השליחות, בואו נדבר על המוטיבציה להמשך. כפי שנעזרתי בענת ארדיטי פוגל (ואמשיך בעתיד, לא לדאוג) בהעמקת הדיון בהיבטים הפסיכולוגיים של משקיעים, אני פועלך וצופה שבעתיד יצטרפו עוד תורמים/תורמות לעשיה. כל הצטרפות כזו מלווה בתהליך הכנה ובדיקה עמוק ובגיבוש הקונספט שיאפשר לכולנו להינות ממומחיותם/ן של מי שמוכנים לתרום לתהליך. הדבר דורש גם ממני וגם מתורמי הידע עבודה מרובה אבל הוא משרת את המטרה האישית והקולקטיבית: לצמוח לטובת המטרה - ניהול עצמאי של תיק השקעות. אי אפשר לעשות זאת לבד. אם אתם חשים שיש חיבור בין הידע והניסיון שלכם, לרוח של ״בלוגסטריט״ ולצרכים של הקוראים, מוזמנים/ות להציע את תרומתכם.

ועכשיו, בואו נעשה קצת סדר בשווקים

המדד הכללי שאמור להמשיך להוביל את השוק האמריקאי הוא הדאו ג׳ונס. בתקופה האחרונה הוא קצת דשדש אחרי ה-S&P500 אבל נראה שהוא מתחזק שוב. מי שבברור נשארים מאחור הם מדדי הטכנולוגיה. המשמעות היא ברורה. חיפוש רעיונות צריך להיות מתחומי הכלכלה המסורתית. אפשר להתחיל בשלושים מניות הדאו ולראות מי מעניינת שם. דרך אגב, המניה עם המשקל הכי גבוה בדאו ג׳ונס היא UNH, חברה מתחום הבריאות. השניה היא גולדמן זאקס. בריאות ופיננסים הם בהחלט סקטורים שמתחזקים עכשיו. במסגרת הרחבת שיתופי הפעולה כאן, אני מקווה להעמיק את סיקור הסקטור בעזרת הקוראת א. . פרטים יהיו כאשר הקונספט שאנחנו מפתחים יבשיל.

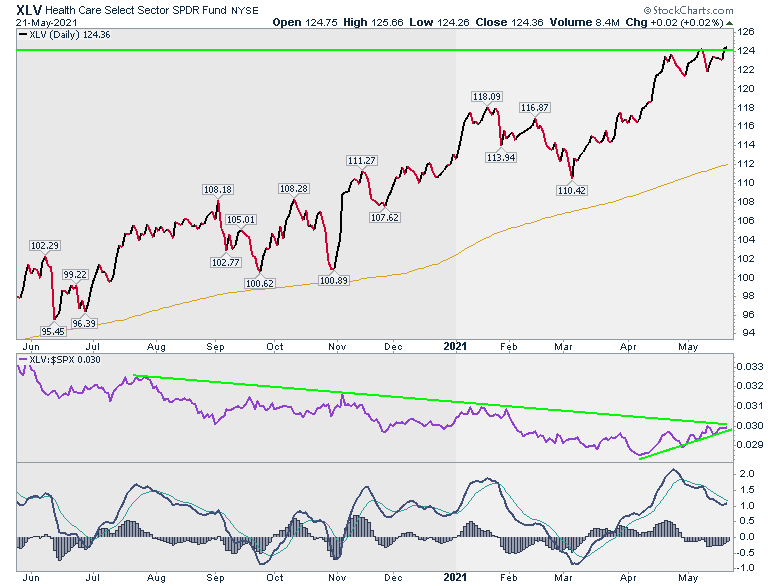

תוכלו להסתכל על הגרף של XLV, קרן הסל שמייצגת את מניות הבריאות הכלולות במדד ה-S&P500 ותראו שבניגוד למדד, היא נמצאת עכשיו בשיא. גרף העוצמה מראה על התחזקות. גם הגרף של XLV עצמה וגם גרף העוצמה ניצבים בפני פריצה. אם תהיה פריצה שלהם למעלה, נקבל אישור / חיזוק להעדפת ההשקעה בסקטור.

- האפאג-לויד וקרן פימי רוכשות את צים ביותר מ-3.5 מיליארד דולר; תימחק מוול סטריט

- מספרי האמת על שוק העבודה האמריקאי - לא צמיחה, אלא קיפאון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

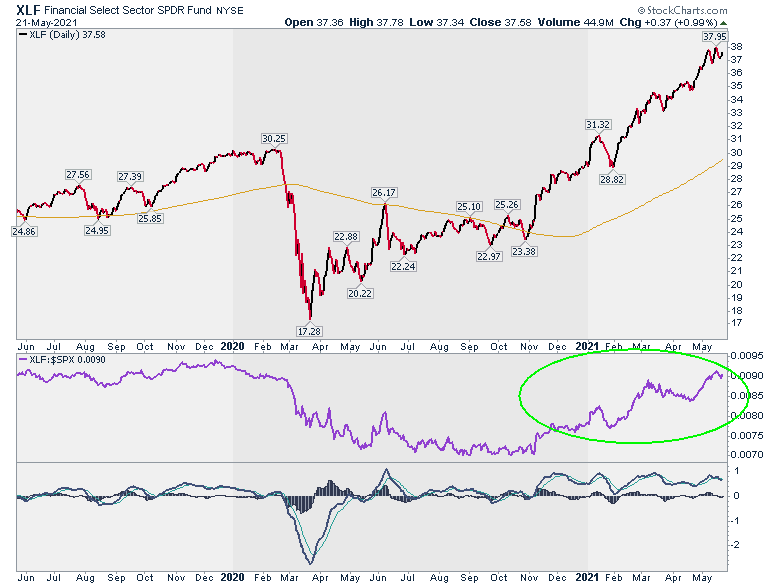

הגרף של XLF, קרן הסל לסקטור הפיננסים, מראה תמונת עוצמה נחושה יותר. הסקטור כבר מתחזק חודשים ביחס ל-S&P500 והדבר קשור כנראה בציפיות לעליית ריבית ובכלל להתאוששות הכלכלית והרחבת הפעילות.

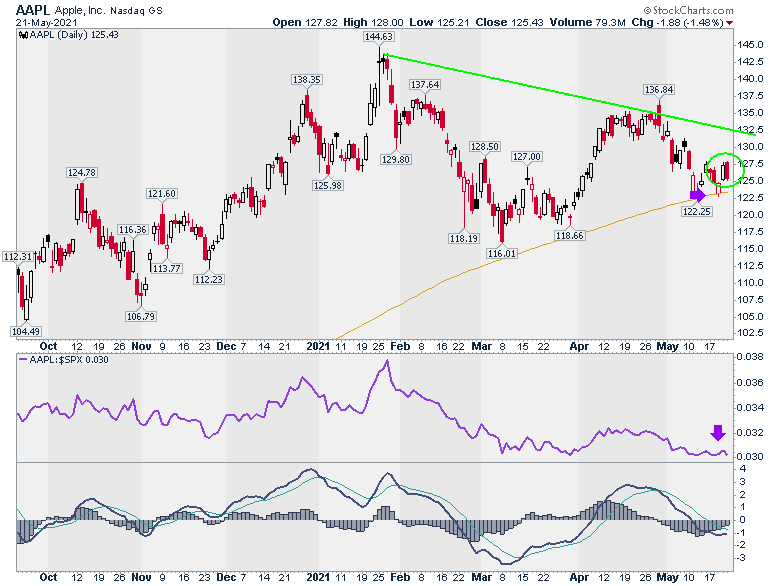

המניה שמשקלה הוא הגבוה ביותר במדד הנאסד״ק 100, הנמצא כאמור בצד החלש של השוק, היא AAPL. מכיוון שהתבקשתי על ידי קוראת נאמנה לעדכן את הניתוח הטכני שלה אז אשתמש בה כברומטר למדד. על הגרף שצירפתי אפשר לראות הרבה סימנים של חולשה. החל בתבנית ה״ענן השחור המכסה״ של יום שישי, המשך לקוו המגמה היורד שמנחה אותה, השתטחות הממוצע ל-200 יום וכמובן החולשה ביחס ל-S&P500. נראה שאפשר להמתין עם רכישתה לתיק. ירידה מתחת ל-122 תהיה סימן דובי.

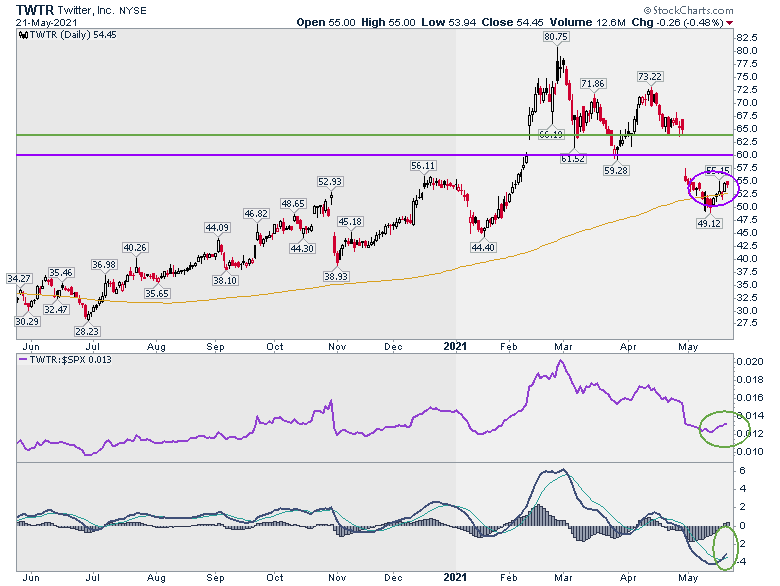

נמשיך בתשובות לשאלות. נשאלתי האם רעיון ה-לונג בטוויטר עדיין תקף. התשובה היא כן. שוב דוגמה לצורך במעט סבלנות. ניתן להבחין בריקוד התמיכה שהמניה רקדה סביב תמיכת הממוצע הנע ל-200 יום. בינתיים הריקוד הזה השאיר אותה בתמונה ויש סיכוי שנראה ניסיון לסגור את פער המחיר שסימנתי על הגרף. גם האינדיקטורים הטכניים נראים בסדר כך שנראה שאנחנו בטוב עם המניה.

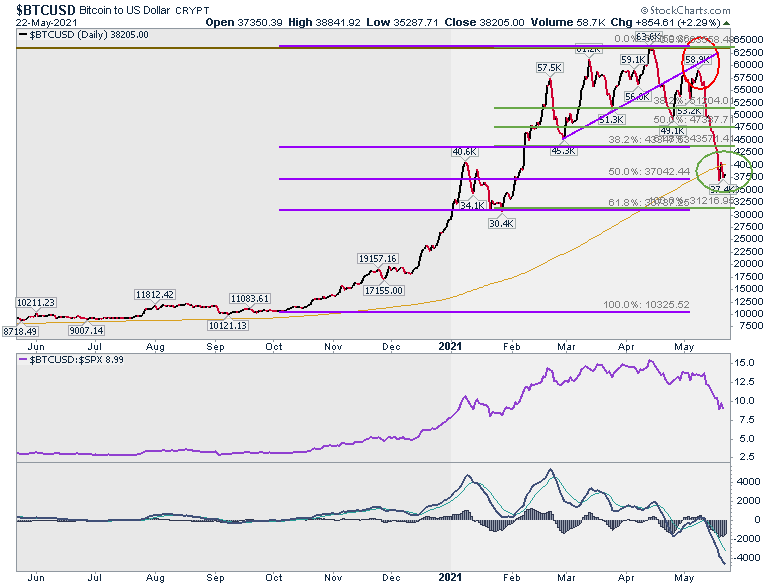

הביטקוין עוד לא מת

בראיון עם עדי ברזילי שצלמתי ביום רביעי בבוקר דיברנו על הסבירות שביטקוין יגיע ל-29000. הוא הגיע לשם עוד לפני שהראיון עלה לאוויר ומהרמה הזו טיפס למעלה ואז נכנס לתנודתיות סביב הממוצע ל-200 יום. מצרף את הגרף המוכר לכם מהתקופה האחרונה עליו סימנתי את אזור ה-37000 כאזור תמיכה פוטנציאלי. מהלך מעל 40000 יסמן פוטנציאל להתחדשות מגמת העליה. התנגדות ב-40000 ומהלך מתחת ל-37000 ילמדו כי מגמת הירידה נמשכת ואז לא בהכרח שתהיה תמיכה ב-29000. נכון למוצ״שׁ, נראה שיש סיכוי לתמיכה. נעקוב ביחד.

לסיכום אני רוצה להחזיר אתכם ל-GDX. קרן הסל להשקעה בחברות כרית הזהב הגדולות. יש שם פריצה של קו המגמה היורד שנמשך מאוגוסט וסביר שעם סבלנות היא תגיע לפחות ל-45 דולר וגם למעלה מזה.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטאלי, בעל עיסוקים מגוונים בתחום באקדמיה ובפרקטיקה.

*אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או שיווק השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו - עושה זאת על דעתו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

- 8.שמיל 28/05/2021 14:31הגב לתגובה זונכון שאפל משייטת סביב 125 אבל המחזורים גדולים ויש קונים.יתכן שהמניה תרד קצת אבל מבחינה טכנית שער 140$ נראה הגיוני יותר.אפל גם פיתחה ומפתחת שלל פעילויות נוספות(סטרימינג,בריאות ועוד) שאצלך מחושבים כ 0 תרומה לשווי.אני מניח שאם תרד לרמה של 118$ ימצאו קונים רבים.אל תשכח שהר המזומנים העצום(יותר מבנק ממוצע) עובד לתועלת אפל.איני מומחה כמוך,ההליכה נגד אפל נראית לי תמוהה.נהנה לקרוא אותך.

- 7.עידו 24/05/2021 19:16הגב לתגובה זוירד המון. האם כדאי לצאת בהפסד? אשמח לתובנות. תודה

- עוקבת (ל"ת)נילי 25/05/2021 10:55הגב לתגובה זו

- 6.נתי 24/05/2021 18:39הגב לתגובה זועוקב אחרי הכתבות שלך

- 5.יהודה 24/05/2021 16:12הגב לתגובה זושלום לזיו ולכל חברי הפורום. אני שוקל לפתוח חשבון מסחר עצמאי, אחרי הרבה שנים של מסחר עצמאי למעשה באמצעות אתר אינטרנט של בנק. האמת אני מתלבט בין שלל ההצעות, כולם פחות או יותר סובבים סביב אותה רמת עמלות )0.09%) השאלה למי יש את התוכנה הידידותית והאמינה ביותר. המסחר ברובו יהיה בשוק הישראלי, מניות וקרנות סל בלבד (לא אופציות ולא איגרות חוב) ואולי קצת תעודות סל בארצות הברית וכמה מניות. לא מדובר על סוחר יום, אלא קניה והחזקה של שבועות ואולי כמה חודשים.

- החוסך 24/05/2021 19:12הגב לתגובה זוכמו שהעמלות אצל כולם בערך אותו דבר ככה גם עם התוכנה. כולם משתמשים באיזו תוכנה גנרית שהם קנו מאיזה חברה מונופוליסטית שנראית ומתנהגת כמו וינדוס 95, וכל אחד מלבישה עליה את הצבעים שלה המותג שלה. אז הכל אותו חרא. תבחר בזו עם העמלות ושירות הלקוחות הכי טוב. בהצלחה!

- 1 24/05/2021 17:27הגב לתגובה זוידידותי שרות שם לא משהו בגדול אני הייתי מנהל חשבון ב 3 חברות זה לא סיפור להשתמש בכל פלטפורמה של כל חברה קל וחומר אם אתה לא מתעסק במסחר חו"ל

- 4.דב בירן 24/05/2021 14:38הגב לתגובה זואני קורא את הכתבות שלך והניתוחים נותנים כוון,אני פחות אוהב את תעודות הסל שאתה מציע, אבל למשקיעים אחרים זה נח ופחות סיכונים תודה.

- לאדון דב בירן-הנך מוזמן לציין סמל של מה אתה אוהב-ברכות (ל"ת)fu,c 24/05/2021 17:42הגב לתגובה זו

- 3.חיים 24/05/2021 11:46הגב לתגובה זואיש יקר .

- 2.סתם ידיעה 24/05/2021 11:33הגב לתגובה זולפי הכתוב, הקרן מכרה את אפל בגלל שהתשואה בה היתה נמוכה ביחס ל-S&P 500

- 1.מעריך אותך מאד, ומאמין לך לגבי תחושת השליחות שציינת. (ל"ת)לזיו סגל 24/05/2021 10:38הגב לתגובה זו