קרדיט סוויס: הפד' בדרך לאבד שליטה על השווקים עד סוף השנה

"הזרקות ההון האחרונות של הפד' לא מספיקות בשביל להרגיע את לחץ המימון הצפוי לקראת סוף השנה. כתוצאה מכך, הפד' בדרך לאבד שליטה על הריביות בשבועות הקרובים", כך טוען זולטן פוזסר, ראש צוות המחקר בקרדיט סוויס ומי שהיה בעבר היועץ למשרד האוצר האמריקני.

נזכיר כי לקראת סוף השנה מתבקשות כלל החברות ובפרט הגופים הפיננסים לסדר את מאזניהם, ולכן הביקוש לכסף עולה משמעותית לקראת התקופה הזו בשנה. פוזאסר טוען כי "המערכת הבנקאית מעולם לא הגיעה לסוף שנה פגיעה כמו השנה הנוכחית".

פוזסר טוען כי איבוד השליטה הצפוי של הפד' יחייב את הבנק להרחיב את תוכנית הרכישות גם לאגרות החוב הארוכות, ובמקביל לפתוח קווי אשראי לשאר הבנקים המרכזיים, מהלך שלא נעשה מאז נפילת ליהמן ברדרס ב-2008.

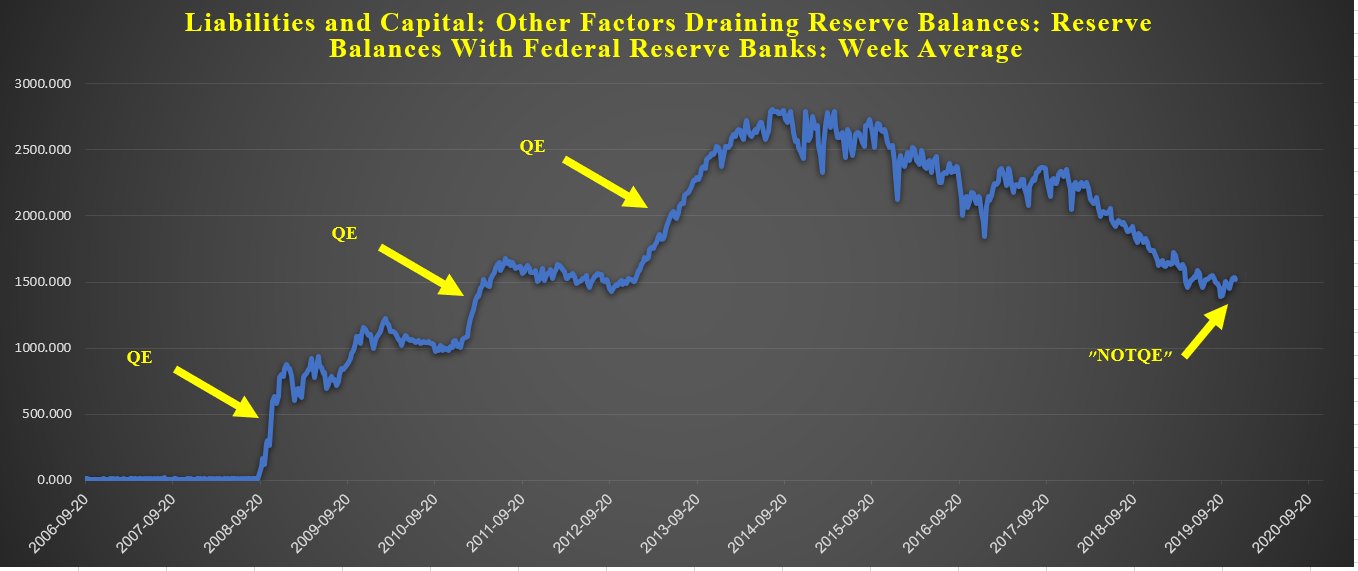

התחזית החריגה של פוזסר מגיעה בעקבות של 2 גורמים קריטיים שמתרחשים כעת במערכת הבנקאית בארה"ב. הגורם הראשון הוא הרזרבות הנמוכות של הבנקים לנוכח תהליך צמצום המאזן של הפד'. פוזסר מציין כי למרות הזרקות ההון האחרונות של הפד', רזרבות הבנקים לא גדלו.

- וורש מטיל פצצה: הסכם חדש בין הפד לאוצר יטלטל את שוק האג"ח

- התשואות מטפסות, השווקים דרוכים: ההימור על יו״ר הפד׳ הבא כבר מתבטא באג״ח

- המלצת המערכת: כל הכותרות 24/7

רזרבות הבנקים בארה"ב: מהלכי הפד' ייצבו את הרזרבות, אך הרזבות של הבנקים נותרו ברמה נמוכה

הגורם השני (שדיווחנו עליו ב-BIZPORTAL במהלך החודשים האחרונים) הוא סוגיית ה-G-SIB. נכון לסוף הרבעון ה-3, 4 הבנקים הגדולים בארה"ב (ג'יי פי מורגן, בנק אוף אמריקה, סיטי בנק וגולדמן זאקס), צריכים לצמצם את מאזניהם אם הם רוצים להימנע לגיוס הון ענק ברבעון הראשון של 2020.

נזכיר: לפי הכללים החדשים שנקבעו לאחר המשבר הכלכלי של 2008, כל אחד מהבנקים "הגדולים מכדי ליפול" מקבל ניקוד מסוים לפי 5 פרמטרים, הכוללים בין היתר את שווי הבנק, יכולת גיוס ההון שלו לטווח קצר, והחשיפה של הבנק לשוק הנגזרים. הציון הסופי שמקבל כל בנק מתורגם לדרישות הרגולטוריות מבחינת מבנה ההון של הבנק.

אם בסוף הרבעון האחרון הבנקים הגדולים חרגו מהיעדים שלהם, פוזסר מציין כי הסיטואציה חריגה יותר כעת בגלל 2 סיבות: הראלי החד בשוקי המניות ניפח עוד יותר את הניקוד של הבנקים. בנוסף, מבנה עקומת האג"ח האמריקנית גרם לעלייה נוספת בניקוד הבנקים, שכן הבנקים נאלצו להגדיל את הפוזיציה שלהם בשוקי האג"ח.

- האפאג-לויד וקרן פימי רוכשות את צים ביותר מ-3.5 מיליארד דולר; תימחק מוול סטריט

- מספרי האמת על שוק העבודה האמריקאי - לא צמיחה, אלא קיפאון

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי...

פוזסר מציין 2 דרכים שהבנקים יכולים להוריד את הניקוד שלהם: הורדה דרמטית של ההלוואות בשוקי הריפו. וירידה בהלוואות הניתנות בשוקי המט"ח (FX swap) פעולות אלו צפויות לגרום מצוקת נזילות אצל הגופים שתלויים בקווי האשראי מהבנקים. כך לדוגמא - קרנות הגידור.

הסיטואציה צפויה לגרום ל"מכירת חיסול" של נכסים, כאשר הדגש צפוי להיות בשוק האג"ח הממשלתי בעקבות העבודה כי קרנות הגידור כבר לא יוכלו לממן אגרות חוב אלו. "השוק לא מתמחר כלום מהאירועים הצפויים. השוק לא מתמחר את העובדה כי פעולות הפד' האחרונות לא עובדות. השוק לא מתמחר העובדה כי הפד' עשוי להפתיע עם הורדת ריבית מהירה במטרה להקל על הלחץ בשוקי המימון, והשוק לא מתמחר הרחבה של הרכישות מצד הבנק המרכזי", טוען פוזסר ומוסיף כי "אחד מהפרמטרים אלו יצטרך להשתנות".

פוזסר ממשיך בקו התקיף שלו וטוען כי "אתם בטח טוענים שאסור להילחם בפד', הם מוסיפים נזילות בשוקי הריפו וקונים אגרות חוב קצרות, ומה שלא קורה עכשיו במערכת הפיננסית לא צפוי להתרחש גם בסוף השנה והכל יהיה בסדר. לא כך מהר!".

לטענת פוזסר, לפד' לא תהיה ברירה והוא צפוי להתערב בשוקי האג"ח ובשוקי המט"ח. ההתערבות בשוקי האג"ח צפויה להיות ע"י הרחבת הרכישות גם לאגרות החוב הארוכות של ארה"ב (כאשר הפד' יכנס לנעלים של קרנות הגידור שלא יצליחו לממן את אגרות חוב אלו). במקביל, הפד' יצטרך להשיק קווי אשראי מוזלים לשאר הבנקים המרכזיים, דבר שיאפשר להם להעניק הלוואות דולריות לגופים הזרים לקראת סוף השנה. נציין כי בשיאו של המשבר הכלכלי ב-2008, זמן קצר לאחר נפילת ליהמן ברדרס, הפד' ביצע מהלך דומה.

למרות הצפי לעזרה מהפד', פוזסר טוען כי בגלל שבכירי הבנק לא להוטים להשיק תוכנית מסוג זה, "משהו צריך להישבר בשוק לפני".

כתבות נוספות שפורסמו בנושא, לקריאה נוסף:

9.12 - ה-BIS: קרנות הגידור היו אחראיות לחלק ניכר מהאירועים בספטמבר

4.12 - הריבית בשוק הריפו לסוף השנה עלתה ל-3.7%

2.12 - הפד' יציל את השווקים? 2 האירועים המשמעותיים החודש

11.11 - האתגר עד לסוף השנה: עמידה של הבנקים בדרישות הרגולטוריות

- 3.זה הזמן למכור הכל - מפחיד. (ל"ת)דן 11/12/2019 00:20הגב לתגובה זו

- 2.דוד אברהם כהן 10/12/2019 20:11הגב לתגובה זובאמ'שך , האם הפד' יוריד ריבית או יעלה ריבית, האם הדולר יעלה אל מול השקל או שמא ירד ? האאאא

- 1.סוציאליסט . ברור שיראה שחורות . (ל"ת)איש 10/12/2019 18:56הגב לתגובה זו