בנק ישראל: קריסת יונט קרדיט וגיבוי אחזקות לא יצרה פאניקה אצל המשקיעים ביחס לשאר מניות האשראי החוץ בנקאי

האם הקריסה של חברות האשראי החוץ בנקאי, יונט קרדיט יונט קרדיט וגיבוי אחזקות גיבוי אחזקות 0% אומרת שכל האשראי החוץ בנקאי לא מפוקח כמו שצריך ועלולים לצוץ עוד שרצים בלתי רצויים מבחינת המשקיעים?

על פי ניתוח של בנק ישראל, המשקיעים לפחות לא חוששים מכך, וזאת למרות הבעיות שכבר צצו גם למשל בחברות אשראי חוץ בנקאי נוספות - כמו מלרן מלרן -1.54% (הנה דוגמא) ופנינסולה פנינסולה 0.31% (למשל כאן), ולמרות שהבעיות השפיעו לרעה, על פי בנק ישראל, "גם על הצפי של סוכנויות דירוג האשראי לצמיחה העתידית בענף ולפיכך על דירוג האשראי של החברות בענף", וכן רשות ניירות ערך פתחה בבדיקת הענף כולו ופרסמה הנחיות לחברות שמחייבות את החברות לפרסם לציבור את הסיכונים שעלולים לנבוע מהלבנת הון, גניבות, מעילות, הונאות ואי סדרים ולציין את זהות בעלי התפקידים בתאגיד שאחראים על ניהול הסיכונים.

החברות הגדולות ירוויחו - הקטנות אולי בבעיה

לדברי בנק ישראל "לאירועים השליליים לא הייתה השפעה מובהקת סטטיסטית או כלכלית על המניות של חברות האשראי החוץ-בנקאי המתחרות. ייתכן שהאירועים בשתי החברות נתפסו על-ידי המשקיעים כנקודתיים ולא כאירועי רוחב עם השלכות על כלל החברות בענף".

אבל בבנק גם מציינים כי יתכן שהקריסה תסייע לחברות הגדולות ותפגע בחברות הקטנות יותר בענף: "התגובה החיובית המתונה של החברות הגדולות בענף לעומת התגובה השלילית המתונה של החברות הקטנות בענף, מרמזת שהאירועים בשתי החברות הקורסות אכן נתפסו על-ידי המשקיעים כאירועים עם השפעה רוחבית מסוימת. אם כן, זו צפויה להשפיע לשלילה גם על החברות הקטנות האחרות בענף, אך עשויה לסייע לחברות גדולות יותר, שייהנו מהירידה הצפויה ברמת התחרות בענף עקב קריסת שתי החברות הללו והעלאת רף האסדרה לפעילות בענף".

- פאגאיה הפתיעה ודיווחה על רווח ברבעון; המניה מזנקת

- Blue Owl רוכשת מפאגאיה הלוואות בהיקף של עד 2.4 מיליארד דולר

- המלצת המערכת: כל הכותרות 24/7

איך בנק ישראל ביצע את הבדיקה?

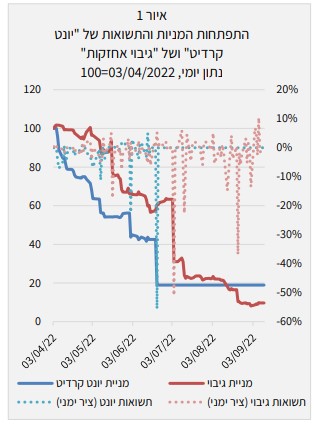

בבנק בדקו את הירידה בשאר מניות הסקטור לעומת הצלילה במניות של שתי הבעייתיות, והאם הנפילה בהן גרמה גם לנפילה בכל הסקטור, או אם תרצו 'בסל של הסקטור'. על פי בנק ישראל "התשואה היומית הממוצעת והחציונית על המניות של חברות האשראי החוץ-בנקאי המתחרות ב-14 האירועים שהעידו על הרעה במצב החברות, הייתה שלילית, אבל קרובה מאוד לאפס. סטטיסטיקה תיאורית פשוטה זו מהווה רמז לכך שהאירועים הדרמטיים לא נתפסו על-ידי המשקיעים כדרמטיים לכלל שוק האשראי החוץ-בנקאי.

הבנק גם בחן את השינוי לא רק באותם ימים ספציפיים אלא במהלך 246 ימים של מסחר. גם כאן אומרים בבנק - אין קורלציה. בבנק כן אומרים שהמניות הקטנות הושפעו לשלילה ואילו הגדולות דווקא עלו: "הבדלים אלה עשויים ללמד שההתמוטטות החברות "גיבוי אחזקות" ו"יונט קרדיט" אכן העלו במידה מתונה את החששות ליציבותן של חברות האשראי החוץ-בנקאי הקטנות, בעוד שהמשקיעים לא חששו ליציבותן של החברות הגדולות יותר בענף. ייתכן שהם אף העריכו כי הן ייהנו במידה מתונה מהירידה ברמת התחרות ו/או מהחמרת דרישות האסדרה בענף".

הקלות יתר בפיקוח עלולות להכניס גורמים בעייתיים לענף

תחום האשראי החוץ בנקאי זכה להקלות רגולטוריות כדי לנסות ולהוות תחרות לבנקים על מתן אשראי לציבור. הבנקים שולטים ברוב האשראי והשאיפה הייתה שהאשראי החוץ בנקאי יתפוס נתח משמעותי יותר בשוק. בינתיים זה לא קורה למרות הצמיחה הגדולה בענף. היקף הנכסים בתחום האשראי החוץ בנקאי הגיע ל-25.6 מיליארד שקל ברבעון השני של 2022, לעומת 11.8 מיליארד שנתיים קודם לכן, כך על פי בנק ישראל, אבל זה עדיין טיפה בים האשראי בישראל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אבל כאשר מקלים את הרגולציה הבעיה היא שגם מגיעים לווים "סאב פריים" - כאלה שהסיכון בהם גבוה יותר, ובנוסף יכולות להתבצע בתחום גם פעולות שהן על גבול הלא-חוקיות, או ממש לא חוקיות, כפי שקרה בחברות שקרסו. מדובר על עשרות מיליוני שקלים שאבדו במקרה הטוב, ויותר מכך במקרה הרע. בחברות מעריכים את אובדן הכספים ב-90-100 מיליון שקל, והחברות נכנסו להסדרי חוב.

- 4.אזרח 02/02/2023 09:44הגב לתגובה זואיך מעלימים כספים

- 3.יריב 31/01/2023 19:54הגב לתגובה זוהעליה בתשואות נבעה לא רק מעליית תשואות כללית והייתה מהירה יותר מהעליה בתשואות של אג"ח קונצרני בעל דרוג ומאפיינים דומים. מחקר על מחירי המניות הוא לגמרי לא שלם.

- 2.הפיזיקאית 31/01/2023 15:38הגב לתגובה זומה בדיוק נבדק? מחירי המניות? מצפים לעבודה קצת יותר מעמיקה מבנק ישראל. ראו לדוגמא כתבות 'קודמות בנושא בביזפורטל.

- 1.מודאג 31/01/2023 12:46הגב לתגובה זוהאם במסגרת הבדיקות בנק ישראל נתן את הדעת לרואי החשבון המבקרים אשר טעו בעוד חברה אחת לפחות בעלת פעילות דומה? האם אין מקום להפקת לקחים גם לגבי אותו משרד?