שופרסל בנפילה - האם היא מעניינת? רמי לוי מצמצם פערים

איש העסקים רמי לוי כבר מזמן לא מתעסק רק בעסקי הקמעונאות והמזון. לוי נכנס להשקעה גם בישראייר וגם בדסק"ש ויש לו פעילות נדל"ן ענפה. עם זאת, גולת הכותרת שלו היא עדיין רשת הקמעונאות שייסד ונושאת את שמו רמי לוי 2.16% . הרשת נחשבת זולה יותר ולמרות זאת, היא מרוויחה יותר מאחרות.

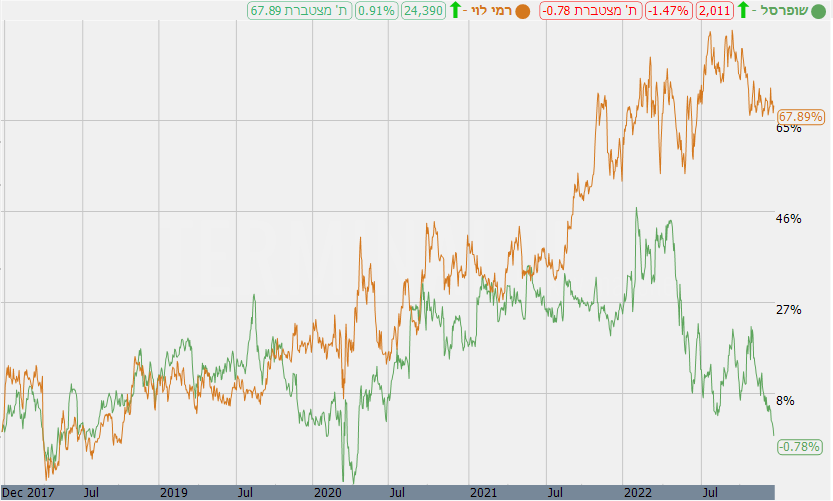

הפעילות העסקית הצומחת והתוצאות מתבטאות גם במחיר המניה. נראה כי רמי לוי משיא ערך לא רק לצרכנים וללקוחות שלו, אלא גם למשקיעים שלו. מתחילת השנה עלתה מניית החברה ב-11% בעוד מניית המתחרה הענקית שופרסל -0.47% ירדה ב-21%. אבל חכו, זה עוד לא הכל. "השוס" הכי גדול אולי הוא כאשר מביטים על גרף המניות 5 שנים אחורה, התמונה היא לא פחות ממדהימה:

רמי לוי הניב למשקיעים שלו תשואה של לא פחות מ-67% בחמש השנים האחרונות בעוד שופרסל הענקית הניבה תשואה קרובה לאפס. איך נפלו גיבורים, פעם דיברו על שופרסל וכל היתר. עד לפני כמה שנים כולם הסתכלו על שופרסל מלמטה. בשנים האחרונות רמי לוי מצמצם את הפער בכל המובנים. שוויה של רשת רמי לוי מגיע ל-3.4 מיליארד שקל, כאשר שוויה של שופרסל (שלה גם פעילות נדל"ן) הוא 5.3 מיליארד שקל. אגב, שופרסל נשלטת בידי גופים מוסדיים, כך שאין בעל בית אמיתי ובינתיים נראה שהמוסדיים פספסו עסקה טובה כאשר אהרון פרנקל הציע לקנות את המניות לפי מחיר של 25 שקל למניה. זה היה רק לפני חודשים בודדים, מאז המניה ירדה למתחת ל-20 שקל.

המחיר של שופרסל, מבטא תשואה נמוכה לא רק בהיבט של 5 שנים, גם אם תלכו אחורה, תקבלו תשואה של כ-4% בשנה על פני עשור. אצל רמי לוי זה יותר מכפול.

מה קרה? לכאורה אין סיבה רשמית, אבל המומנטום והרעב של הנהלות החברות יכול לתרום לפער הגדול בין החברות. רמי לוי פרץ לתחומים נוספים מעבר לעסקי הקמעונאות, הוא רכש את רשת הפארמה "גוד פארם", רכש את השליטה ברשת בתי הקפה "קופיקס" הקים את "רמי לוי תקשורת", נכנס כבעל שליטה בחברת התעופה ישראייר ישראייר גרופ -0.51% ועוד.

- רמי לוי נדל"ן תקים 220 דירות בהתחדשות עירונית בראשון לציון

- רמי לוי: "אנחנו נהיה זולים יותר מהסל של משרד הכלכלה"

- המלצת המערכת: כל הכותרות 24/7

בשופרסל מנגד, קרבות רבים התקיימו בהנהלת החברה והדירקטוריון על השליטה, פיטורים רבים ו"אסופות מקורבים ונאמנים". קרבות בהנהלה לא מוסיפים טובות לחברה ומערערים את המשקיעים שמא פיצוץ בחברה עלול להתקרב. כאשר היו"ר אברכהן עבר מתפקידו כמנכ"ל לתפקיד היו"ר, פעל להביא לסיום העסקתו של מחליפו עופר בלוך ולמנות במקומו את איש אמונו ומנכ"ל רשת "Be" של החברה, אורי וטרמן.

שופרסל גם יצאה לפני כחודשיים בתכנית התייעלות נרחבת של כ-250 מיליון שקל בשנה שנועדה לסייע לה להתמודד עם התחרות העתידית והיעדים הפיננסיים שהציבה לעצמה תוך מתן דגש לעלייה בהוצאות התפעוליות ולהתייקרויות הצפויות בתשומות החברה. לפני שבועיים אף יצאה בתרגיל יחצני בו הודיעה על הוזלה של מאות מוצרים - סימן שעשוי להעיד על מצוקה של החברה מבחינת האמון שנותן לה הציבור. המשקיעים לא אוהבים את כל הטלטלות הללו ומעדיפים ראש שקט כמו זה שנתן להם רמי לוי.

רמי לוי רשם ברבעון השלישי עלייה בהכנסות מחנויות זהות ב-3.3% ל-1.75 מיליארד שקל אבל הרווח התפעולי ירד ב-8% ל-62.6 מיליון שקל. הרווח הנקי נפל ב-44% בגלל השקעות. הרשת של רמי לוי הרוויחה בתשעת החודשים הראשונים של השנה 141.4 מיליון שקל על הכנסות של 5.35 מיליארד שקל.

- קריסת המכירות בדלק רכב והשאלה המתבקשת: לאן נעלמו אזהרות הרווח?

- רישום כפול הפוך - האם שטראוס ובנק לאומי ייסחרו בוול סטריט?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- יאיר לפידות: "מי שחושב שהתשואות של שלוש השנים האחרונות...

רשת שופרסל הפסידה בתשעת החודשים הראשונים של השנה מיליון שקל על הכנסות של 11.01 מיליארד שקל. בשנת 2021 כולה הרוויחה החברה 393 מיליון שקל על הכנסות של 14.76 מיליארד שקל. שימו לב שופרסל פי שתיים בהכנסות מרמי לוי, כאשר לפני ארבע שנים היא היתה כמעט פי 4.

ומה הלאה? רמי לוי נסחרת במכפיל רווח מייצג של כ-15 (בנטרול המזומנים). אצל שופרסל אחרי הירידה ובנטרול הערכת הנדל"ן והחוב, נראה שהמכפיל המייצג נמוך יותר. אבל, המכפילים האלו לא יהיו כנראה רלבנטיים לשנת 2023 שצפויה להיות קשה בשוק. נכון, מה שחשוב זה ההמשך ולא רק שנה אחת ועדיין, 2023 תהיה כנראה שונה. מעבר לכך, שופרסל בשינוי ארגוני-תפיסתי והשוק נותן לה על זה דיסקאונט. יכול להיות שדיסקאונט גדול מדי.

- 8.משה 28/12/2022 20:06הגב לתגובה זוקונה סחורה הכי זבל הכי זולה וככה מרוויחים יותר.

- 7.מספיק להסתובב בסניפים, לדבר עם לקוחות ועובדים (ל"ת)הנהלה מחריבת ערך 27/12/2022 23:21הגב לתגובה זו

- 6.ברבור שחור 27/12/2022 14:20הגב לתגובה זורמי לוי עם תוצאות לא יותר טובות משופרסל....

- 5.אזהרה למשקיעים כל בלון מתפוצץ כל שבע שנים (ל"ת)זליג 27/12/2022 12:01הגב לתגובה זו

- 4.YL 27/12/2022 10:02הגב לתגובה זולא מצאתי אחד ש מאמין ל הצהרות הרשת עדיין עם כל הצהרת הורדות המחיר הפער הוא ענק לאומת אושר עד כ דוגמית גבינת עמק 400 גר ב שופרסל 24 שח לאומת אושר עד אותה גבינה 600 גר 25 שח פער של עשרות אחוזים אגב מי מכניס לכיסו ברשת שופרסל עמלות שמנות מ הפרסום יקר ב רשתות הטלביזיה?????????

- 3.דניאל 27/12/2022 09:06הגב לתגובה זוכבר קבלה הצעה לפי שער 2500 אופציה להגדלה ב 2750. 2 מוסדיים התנגדו בטענה שווה יותר כרגע רק 2000 הצעה לרכישת השליטה ופיצול הנדלן יכולים להציף פה ערך רב לרוכשים ולבעלי המניות

- 2.דיסי 27/12/2022 08:54הגב לתגובה זוכמי שהתגורר בקרית גת הייתי קונה מידי פעם בשופרסל המקומי לרוב קניתי בויקטורי לפני יותר משנתיים נפתח סניף של רמי לוי בקרית גת.איזה הבדלי מחירים פשוט לכעוס כמה יקרנים שופרסל כמה כסף שילמנו יותר.מאז החלטתי שלועולם לא אקנה יותר בשופרסל בשום סניף.

- 1.אין על רמי לוי 27/12/2022 08:17הגב לתגובה זובשופרסל יש כל הזמן מהומות. מי רוצה להכניס ראש בריא למיטה חולה?שם עולים ויורדים כמו רכבת. השקעתי במגזר הצריכה רק ברמי לוי. שם יש שקט, ויש בעל בית. מי שהשקיע בו בהנפקה עשה הון תועפות. עלה פי 12 או פי 13 ב-12 השנים האחרונות. טוב יותר מכל קופות הגמל למיניהן. בראבו לרמי לוי. ושופרסל עוד רצו להפיל אותו בהתחלה , כמו שעשו לקודמיו שרצו להתחרות בגוש הכבד הזה.