גם מגדל משאירה את הקורונה מאחוריה: רווח רבעוני של 552 מיליון ש'

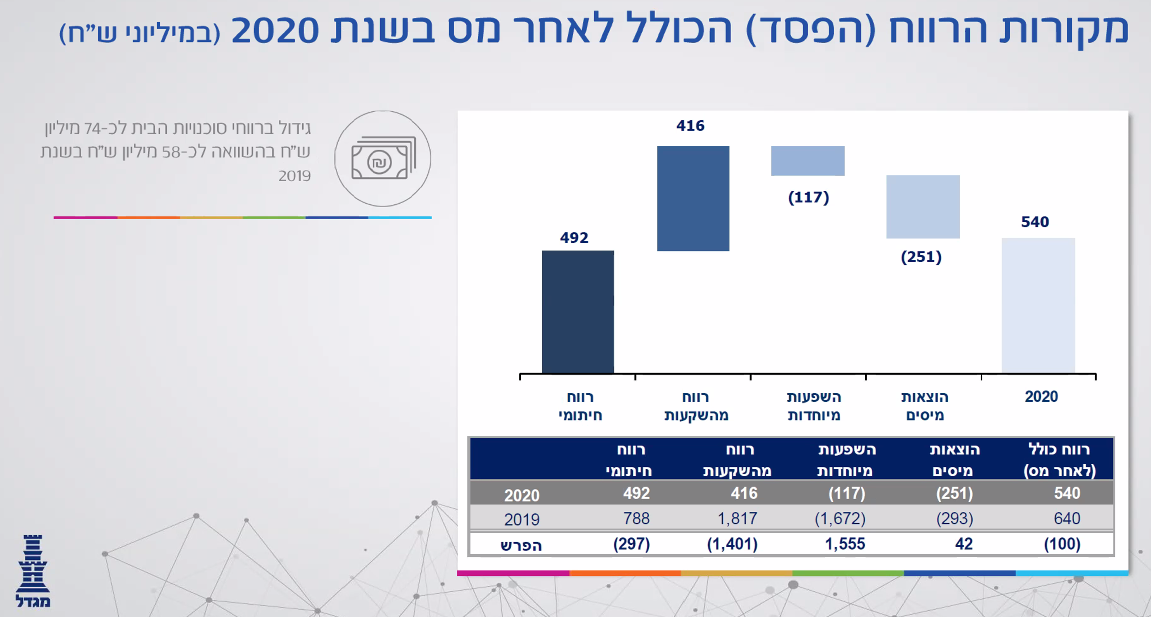

בדומה להראל שדיווחה אתמול, גם חברת הביטוח מגדל ביטוח 1.86% בבעלותו של שלמה אליהו קופצת ברווח הרבעוני וסוגרת את שנת הקורונה עם רווח. החברה רושמת רווח כולל לרבעון הרביעי של 552 מיליון שקל, לעומת כ-68 מיליון שקל ברבעון המקביל ב-2019. הרווח הכולל השנתי עמד על מעט פחות - 540 מיליון שקל, לעומת 640 מיליון שקל ב-2019 - ירידה של כ-16%.

בדומה לבנקים, שלאורך שנת הקורונה קראתם כאן בביזפורטל הרבה אייטמים על התמחור הנוח שלהם - הערכנו לאורך השנה שגם חברות הביטוח נסחרות במחירי מציאה (למשל: כאן וכאן). חברות הביטוח נפלו בעשרות אחוזים בגלל הקורונה ונסחרו על חצי מההון העצמי שלהן. מר שוק אכן השתגע. הערכנו שזה לא יימשך וכי החברות יסגרו את הנפילות - ואכן חברות הביטוח זינקו מאז ב-100% וצפונה (ויש כאלה כמו מגדל שזינקו 200%). הפגיעה של הקורונה בחברות הביטוח הייתה קשה, רק ברבעון השלישי של השנה הן עברו לרווח, וכעת - עם הראלי הגדול בשווקים בעולם - החברות כיסו את ההפסדים וסוגרות שנה עם רווח של מאות מיליוני שקלים. כמו בבנקים, זה עניין של הסתברות - והסיכויים היו לטובת החברות. מסקנה? לא צריך בהכרח לברוח מהשוק ופוטנציאל העליות לאחר הנפילות הוא גבוה מאוד. החברות התייעלו במהירות בעקבות הקורונה (לרבות האצת פיטורים ועזיבה) והופכות לדיגיטליות יותר. כעת - כבר לא ברור שמדובר במחירי מציאה.

ובחזרה למגדל:

הראלי בעולם סייע למגדל לרשום רווח שנתי

לדברי החברה, הגידול ברווח הכולל ברבעון הרביעי התרחש בעיקר כתוצאה מהראלי בבורסות העולם, שהובילו להכנסות מהשקעות בתיק הנוסטרו בסך כ-772 מיליון שקל (לפני מס). בנוסף לדמי ניהול מהלקוחות של כ-505 מיליון שקל, כולל הפסדי ההשקעות של המבוטחים בחברה במהלך השנה. הכנסות תיק הנוסטרו של החברה עמדו ב-2020 על כ-1.7 מיליארד שקל .

הכנסות החברה מדמי הניהול (פרמיות ברוטו ודמי גמולים) הסתכמו בכ-5.8 מיליארד שקל ברבעון הרביעי ובכ-22.8 מיליארד שקל בשנת 2020, ירידה של כ-5% לעומת 2019. לדברי החברה, הקיטון בהיקף הפרמיות ודמי הגמולים בשנת 2020 נרשם בעיקרו במוצרי ביטוח חיים וחיסכון לטווח ארוך וביטוחי רכב ועסקים, ומיוחס ברובו למשבר הקורונה.

- אורון גייסה 100 מיליון ש' - מוסדיים נכנסו אחרי זינוק במניה

- עשות: מגדל ומור מזרימות 120 מיליון שקל בהנפקה חסומה

- המלצת המערכת: כל הכותרות 24/7

החברה פיטרה במהלך השנתיים האחרונות כ-600 עובדים, המהווים 11% בהיקף כח האדם וכך צמצמה הוצאות, בנוסף לירידה בהוצאות אחזקת נדל"ן כך שהוצאות הנהלה וכלליות קטנו בשנת 2020 בכ-107 מיליון שקל לעומת שנת 2019.

היקף הנכסים המנוהלים של מגדל בסוף 2020 עמד על כ-314 מיליארד שקל, לעומת כ-292 מיליארד שקל בסוף 2019. נכון למועד פרסום הדוחות הכספיים, עלה היקף הנכסים המנוהלים לכ-328 מיליארד שקל.

רן עוז, מנכ"ל מגדל ביטוח, התייחס לתוצאות פעילות החברה: "במהלך השנה, נמשכה מגמת הצמיחה בפרמטרים המרכזיים, המבטאת יישום נכון של תכנית העבודה ותהליכים אותם הובלנו לאורך השנה. מגמה זו מקבלת משקל יתר בראי משבר הקורונה העולמי. במהלך הרבעון, הודענו על התחייבותנו לנהל את תיק החיסכון ארוך הטווח (חיים, פנסיה וגמל), על-פי תפיסת ESG (אחריות סביבתית וחברתית), מדיניות השקעות אשר אנו מאמינים שתהפוך להיות סטנדרט להשקעות אחראיות בעולם ובמשק הישראלי וגם הגדלנו באופן ניכר את שקיפות והנגשת הנתונים".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בחלוקה מפורטת לתחומי פעילות:

פרמיות ודמי גמולים

בביטוח חיים - הפרמיות השוטפות (כולל תקבולים שוטפים בגין חוזי השקעה) הסתכמו בכ-1,860 מיליון שקל ברבעון המדווח לעומת כ-1,975 מיליון שקל ברבעון המקביל אשתקד, ירידה של כ-6%. הפרמיות החד פעמיות בגין חוזי ביטוח והתקבולים החד פעמיים בגין חוזי ההשקעה הסתכמו בכ-657 מיליון שקל ברבעון המדווח לעומת כ-717 מיליון שקל ברבעון המקביל אשתקד, קיטון של כ- 8%.

בקרנות פנסיה - דמי הגמולים הסתכמו בכ-1,907 מיליון שקל ברבעון המדווח לעומת כ-1,956 מיליון שקל ברבעון המקביל אשתקד, קיטון של כ-3%.

בקופות גמל - דמי הגמולים הסתכמו בכ-574 מיליון שקל ברבעון המדווח לעומת כ-613 מיליון שקל ברבעון המקביל אשתקד, קיטון של כ-6%.

הקיטון בפרמיות השוטפות בפוליסות ביטוח מנהלים בשנת הדוח מיוחס בעיקרו, לירידה בשיעור התעסוקה והעלייה במספר העובדים המצויים בחופשה ללא תשלום ("חל"ת"). להערכת החברה מדובר בירידה שבחלקה זמנית בלבד, אשר שיעורה עשוי להתמתן עם החזרה לפעילות עיסקית נרחבת לאור תהליך ההתחסנות בישראל שהחל לאחר תאריך המאזן ומתקדם בקצב מהיר.

חיסכון ארוך טווח:

ברבעון המדווח נרשם רווח כולל לפני מס בסך כ-674 מיליון שקל לעומת רווח בסך כ-320 מיליון שקל ברבעון המקביל אשתקד. הגידול ברווח הכולל נבע בעיקרו מעלייה ברווח ההשקעתי, והתבטא הן בדמי הניהול המשתנים בפוליסות.

בשנת 2020 נרשם רווח כולל לפני מס בסך כ-369 מיליון שקל לעומת רווח בסך כ-208 מיליון שקל בשנת 2019. הגידול ברווח הכולל נבע בעיקרו מקיטון בהשפעת ירידת הריבית על העתודות הביטוחיות שקוזז בחלקו מירידה ברווח ההשקעתי לעומת שנת 2019, בשל הראלי בבורסות העולם וירידה ברווח החיתומי.

ברבעון הרביעי הרווח החיתומי נותר ברמה דומה לעומת הרבעון המקביל אשתקד, שנבע בעיקר משיפור בצד ההוצאות שקוזז בעלייה בעתודה לתביעות אובדן כושר עבודה כתוצאה ממשבר הקורונה.

בשנת 2020 חל קיטון ברווח החיתומי בסך כ-241 מיליון שקל לעומת שנת 2019, שנבע בעיקר מגידול ניכר בעתודה לתביעות אכ"ע כתוצאה ממשבר הקורונה שקוזז חלקית משיפור בצד ההוצאות.

במהלך הרבעון הרביעי חלה עלייה במכירות מוצרי ביטוח המנהלים והפנסיה לעומת הרבעון המקביל אשתקד. כמו כן, חלה עלייה במכירות מוצרי חסכון פרט, בניגוד למגמה שנרשמה ברבעונים קודמים של שנת הדו"ח.

שירותים פיננסיים:

בית ההשקעות מגדל שוקי הון עלה ב-45% ברווח לפני מס ל-28 מיליון שקל. חברת קרנות הנאמנות, MCM השקעות אלטרנטיביות וחברת ניהול התיקים של בית ההשקעות צמחו. היקף הנכסים המנוהלים על ידה עמד על כ-43.6 מיליארד שקל, לעומת כ-36.6 מיליארד שקל בתקופה המקבילה אשתקד.

ביטוח בריאות:

ברבעון הרביעי נרשם הפסד כולל לפני מס בסך כ-16 מיליון שקל לעומת הפסד כולל לפני מס בסך כ-273 מיליון שקל ברבעון המקביל אשתקד. ברבעון המדווח, חלה ירידה ברווח החיתומי לעומת הרבעון המקביל אשתקד. מנגד, חלה עלייה לעומת הרבעון המקביל אשתקד ברווח ההשקעתי, בשל הראלי בבורסות. כמו כן, ירידה של עקום הריבית ועדכון הנחות אקטואריות אחרות, הביאו לגידול בהפרשות בביטוח סיעודי בסך של כ-116 מיליון שקל לפני מס, וזאת לעומת גידול בהפרשות בסך של כ-340 מיליון שקל לפני מס ברבעון המקביל אשתקד.

בשנת 2020, נרשם רווח כולל לפני מס בסך כ-193 מיליון שקל לעומת הפסד בסך כ-438 מיליון שקל בשנת 2019. הרווח החיתומי נותר ברמה דומה לשנת 2019. כמו כן, חל קיטון ברווח ההשקעתי לעומת שנת 2019 בשל תשואות גבוהות במיוחד שהושגו אשתקד. בביטוח הסיעודי חל קיטון בעתודות בשנת הדו"ח בסך של כ-34 מיליון שקל לפני מס.

ברבעון הרביעי חל קיטון ברווח החיתומי בסך כ-10 מיליון שקל לעומת הרבעון המקביל אשתקד, שנבע בעיקר מהרעה בביטוח הוצאות רפואיות, בשל גידול בתביעות שקוזז בחלקו משיפור בביטוח מחלות קשות.

בשנת 2020 הרווח החיתומי נותר ברמה דומה לשנת 2019, שנבע בעיקר מהרעה בביטוח תאונות אישיות, הוצאות רפואיות וקולקטיביים, בשל גידול בתביעות שקוזז משיפור בביטוח מחלות קשות וסיעודי.

ברבעון המדווח חלה עלייה במכירות החדשות של מוצרי הוצאות רפואיות לעומת הרבעון המקביל אשתקד. יצוין כי החברה בחרה להפסיק לשווק את מוצרי הסיעוד החל מחודש נובמבר 2019. בנוסף, במכירות חדשות של מוצר תאונות אישיות חל קיטון ברבעון ובשנת 2020 לעומת התקופה המקבילה אשתקד, בעקבות עדכון שביצעה החברה באופן שיווק המוצר לאור חוזר הממונה בנושא מוצר תאונות אישיות מחודש יוני 2020.

סכום הפרמיות שהורווחו ברוטו הסתכם ברבעון הרביעי של שנת 2020 בכ-416 מיליון שקל, בדומה לרבעון המקביל אשתקד. בשנת 2020 הסתכמו הפרמיות בכ-1,659 מיליון שקל לעומת כ-1,611 מיליון שקל בשנת 2019, עלייה של כ-3%.

ביטוח כללי:

ברבעון המדווח נרשם רווח כולל לפני מס בסך כ-20 מיליון שקל לעומת רווח כולל בסך כ-54 מיליון שקל ברבעון המקביל אשתקד. ברבעון חלה הרעה ברווח החיתומי. מנגד, חלה עלייה לעומת הרבעון המקביל אשתקד ברווח ההשקעתי, בשל הראלי בבורסות העולם.

בשנת 2020, נרשם רווח כולל לפני מס בסך כ-120 מיליון שקל לעומת רווח בסך כ-404 מיליון שקל בשנת 2019. בשנת 2020 חלה ירידה ברווח ההשקעתי לעומת שנת 2019 בשל הראלי בבורסות העולם. בשנת הדוח, בעקבות פסק דין של בית המשפט העליון בעניין ריבית ההיוון בשיבוב תביעות ביטוח של המל"ל, חל קיטון בעתודה הביטוחית בסך כ-65 מיליון שקל בשייר לפני מס בענפי רכב חובה והחבויות.

ברבעון הרביעי חל קיטון ברווח החיתומי בסך כ-80 מיליון שקל לעומת הרבעון המקביל אשתקד. בענף רכב רכוש קיימת תחרות שהביאה לירידת פרמיות ולשחיקת הרווחיות בכלל השוק. בנוסף, בענף רכב חובה חלה ברבעון הרביעי הרעה ברווח החיתומי בסך כ-66 מיליון שקל, בעיקר בגין שנות חיתום קודמות. מנגד, בענף חבויות חל שיפור ברווח החיתומי והחברה עברה לרווח לעומת הפסד בשנת 2019. בשנת 2020 חל קיטון ברווח החיתומי של כ-74 מיליון שקל בהשוואה לשנת 2019, שנבע בעיקר מהסיבות המנויות לעיל.

הפרמיות ברוטו בביטוח כללי הסתכמו ברבעון הרביעי בכ-397 מיליון שקל לעומת כ-436 מיליון שקל ברבעון המקביל אשתקד, ירידה של כ-9%. הקיטון בפרמיות נבע בעיקר מקיטון בפרמיה הממוצעת בענף רכב רכוש וכן מקיטון בפרמיות בענפי רכוש אחרים בשל הפסקת ביטוחי עסקים שנסגרו ו/או נקלעו לקשיים כלכליים עקב משבר הקורונה. בשנת 2020 הסתכמו הפרמיות בכ-2,237 מיליון שקל לעומת כ-2,331 מיליון שקל בשנת 2019, ירידה של כ-4%.

השקעות:

התשואות של מגדל נמצאות במרכז הטבלה ובתור אחת החברות הגדולות מצופה ממנה להשתפר בתחום ולהביא ערך גדול יותר למשקיעים. החברה הודיעה כי תאמץ את הטרנד העולמי של מדיניות השקעה אחראית ESG (Environmental, Social and Governance) לניהול תיק ההשקעות. החברה השקיעה 1.6 מיליארד שקל בקרן קופנהגן לאנרגיות מתחדשות, השקעה של כ-300 מיליון שקל בBayWa Renewable Energy הגרמנית, ו-32 מיליון שקל בהום ביוגז.

- 1.ירון 22/03/2021 21:10הגב לתגובה זוסוף סוף רואים שיפור משמעותי בתוצאות מגדל. ניכר שהמנכ"ל החדש מוביל את החברה לשאים חדשים אחרי שנים של דשדוש