מניות הביטוח הן הפתעת השנה? לא למי שפתח את האוזניים ואיך להיחשף למדד הביטוח?

2024 הייתה השנה של מניות הביטוח עם תשואה של 60% במדד. החברות הבולטות דווקא היו הקטנות יותר כמו ווישור (290%), ליברה (206%) ואיילון (120%). ווישור זינקה בזכות איילון ובזכות שיפור בתחום הדיגיטלי בדומה לליברה. אבל המספרים שלהן עדיין קטנים.

גם הגדולות הציגו תשואות מרשימות - הראל עם 87%, מנורה ומגדל עם 63%, וכלל והפניקס עם 45%. חברות הביטוח נהנו מעליות מחירי הביטוח, וגם מהעליות בבורסה שהשפיעו על התחום הפיננסי אצלן. אחרי הכל, חברות הביטוח הן כבר לא רק חברות ביטוח הן ענקיות פיננסים וניהול כספים. מניות הביטוח נסחרו בתמחורים נמוכים עם מכפילי רווח באזור של 4-5 ומכפילי הון נמוכים משמעותית מ-1, אפילו באזור 0.5 לחלק מהן. אלא שכשדיברנו עם מנהלי החברות לפני כשנה הם הציגו תמונה של רווח מייצג גבוה, כזה שהשווי שוק די קטן עליו. זה היה המנוע לעליות בתחום הביטוח. הרחבה: ראיון עם יורם נוה מנכ"ל כלל ביטוח (מאז המניה הוסיפה 55%) המלחמה איימה להכביד על חברות הביטוח בשל גידול בהוצאות ותשלומים למבוטחים, אך בפועל, ההשפעה הייתה מוגבלת. הוצאות המלחמה הסתכמו בכמה מאות מיליוני שקלים ומנגד חברות הביטוח שמנהלות מעל 2 טריליון שקל מהגמל והפנסיה נהנו מהעליות בשווקים.

תחום אחד שמאוד הושפע מהמלחמה הוא ביטוח הרכב. המחירים שם עלו על רקע עלייה במקרי הגניבות בחסות המלחמה. הגנבים הבינו שלכוחות הביטחון אין מספיק משאבים גם לתפעל אירועי פנים הקשורים למלחמה, כמו סיכול פיגועים למשל, וגם להיות עם אצבע על ההדק בכל הקשור לגניבות, ומספר מקרי הגניבה המדווחים זינק ב-30%-40%, מה שהביא להתייקרות בביטוחי הרכב.

גם רונן אגסי, מנכ"ל מגדל, הצביע השנה על התמחור הנמוך של מניות הביטוח . "יש דיסקאונט עמוק במניות חברות הביטוח", הוא אמר לנו בשיחה לפני מספר חודשים. "בשנה שעברה הייתה שחיקה משמעותית ברווח החיתומי שהסתכם ב-180 מיליון שקל. עכשיו אנחנו עם 325 מיליון שקל אז אני מניח שהטווח המייצג הוא בין 200-300 מיליון שקל". מגדל נסחרת ב-7 מיליארד שקל וההון העצמי שלה מסתכם ב-9 מיליארד שקל. גם אם מסתכלים על הדברים בזהירות עם רווח חיתומי רבעוני של 150-200 מיליון שקל וכ-70-100 מיליון שקל משוק ההון, הרי שמדובר ברווח גבוה בהינתן השווי של החברה. זה מאפיין את כל חברות הביטוח הגדולות וזה נובע גם מכך שהדוחות הכספיים שלהן קשים לעיכול. הגורמים שמשפיעים על חברות הביטוח רבים ומשמעותיים ולכן הקושי של המשקיעים בניתוח וכניסה להשקעות בתחום.

- המניות בארץ יירדו או יעלו, ומה יקרה בוול סטריט? תובנות ממומחי השקעות

- מגדל משקיעה 700 מ' שקל בהלוואות רכב: "חשוב מאוד לעבוד עם שחקנים איכותיים"

- המלצת המערכת: כל הכותרות 24/7

איך אפשר להיחשף לחברות הביטוח?

ענף הביטוח

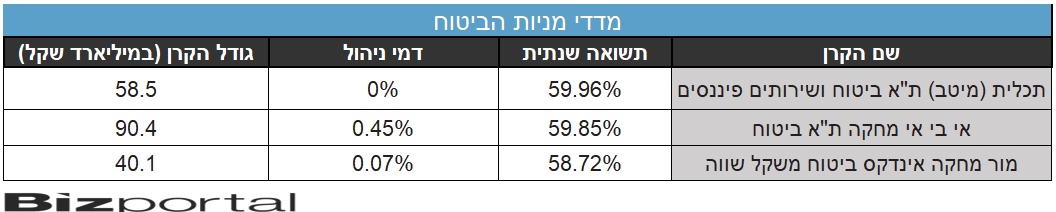

הוא אחד מהענפים שהכי קל להיחשף אליו בבורסה כי כמעט כל החברות רשומות למסחר. הדרך היעילה ביותר להיחשף לכולן היא דרך השקעה בקרן מחקה מדד הביטוח, ויש 3 קרנות פופולאריות.

התשואה בקרן של תכלית השנה היא הכי קרובה לתשואה של המדד עצמו עם 59.96%, כאשר אחריה הקרן של אי בי אי עם 59.85% והקרן של מור עם 58.72%.