תדיראן: ירידה של 14% בהכנסות, צניחה ברווח הגולמי - המניה מאבדת 7%

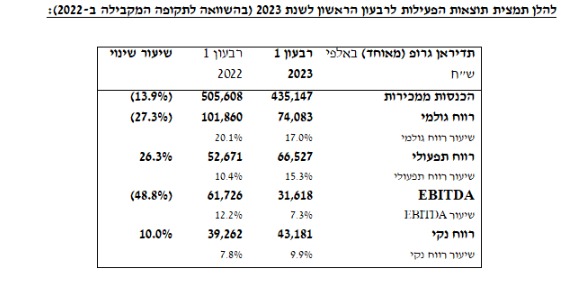

חברת תדיראן גרופ תדיראן גרופ 1.54% רשמה ברבעון הראשון של השנה הכנסות של 435.1 מיליון שקל לעומת 505.6 ברבעון המקביל אשתקד - ירידה של 13.9%.

הרווח הגולמי ברבעון ירד בכ-27.3% והסתכם לכ-74.1 מיליון שקל (שיעור של כ-17%) לעומת כ-101.9 מיליון שקל (שיעור של 20.1%) ברבעון המקביל אשתקד. הירידה בשיעור הרווח נבעה בין היתר מירידה ברווחיות תדיראן סולאר ומקיטון היקף הפעילות והרווחיות של מגזר מוצרי הצריכה ביחס לרבעון המקביל אשתקד. המשך הקיטון בעלויות ההובלה וחומרי הגלם הביא לגידול בשיעור הרווח הגולמי לעומת רבעון קודם.

למרות התוצאות הלא טובות, בחברה מספקים תחזית אופטימית: להערכתה, בשנת 2023 מגזר מוצרי הצריכה יציג גידול של כ-10%-5% בהיקף המכירות לעומת שנת 2022 וכן שיעור הרווח התפעולי השנתי בשנת 2023 יחזור לשיעור של כ-10%.

עוד עולה מהדוח כי ה-EBITDA ברבעון ירד בכ-48.8% והסתכם לכ-31.6 מיליון שקל (שיעור של כ-7.3%), לעומת כ-61.7 מיליון שקל (שיעור של כ-12.2%) ברבעון המקביל אשתקד. הוצאות המימון נטו הסתכמו ברבעון ב-2.8 מיליון שקל לעומת הכנסות של 1 מיליון שקל ברבעון המקביל אשתקד. רישום הכנסות מימון נטו נבע בעיקר מרישום הכנסות בגין הגנות מט"ח בסכום גבוה יותר לעומת הרבעון המקביל אשתקד.

- תדיראן: ירידה נוספת בהכנסות וברווח, והיעדים נראים רחוקים מתמיד

- תדיראן נכנסת לתחום קירור חוות השרתים

- המלצת המערכת: כל הכותרות 24/7

הרווח הנקי צמח ברבעון ב-10% והסתכם בכ-43.2 מיליון שקל, לעומת כ-39.3 מיליון שקל ברבעון המקביל אשתקד. הגידול נבע בעיקר כתוצאה מהכנסות חד פעמיות הנובעות ממכירת הפעילות של תדיראן פרויקטים.

מחזור המכירות ברבעון הראשון של שנת 2023 קטן בכ-13.9% והסתכם לכ-435.1 מיליון שקל לעומת כ-505.6 מיליון שקל ברבעון המקביל אשתקד. הקיטון ברבעון נובע מירידה בהכנסות מגזר מוצרי צריכה ומגזר האנרגיה, בין היתר בשל המשך מימוש מלאי יקר אשר נוכח החלטת החברה למנוע שחיקה בשיעור הרווח הגולמי, הכביד על היקף המכירות של החברה, והשפעות שינוי שיטת התמריצים הניתנים על ידי ממשלת איטליה בגין התקנת מערכות סולאריות בשוק הביתי.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

תזרים המזומנים מפעילות שוטפת של הקבוצה הסתכם ברבעון לכ-24.7 מיליון שקל לעומת כ-29.0 מיליון שקל ברבעון המקביל אשתקד. ההון העצמי הסתכם בכ-473.1 מיליון שקל לעומת כ-412.6 מיליון שקל ברבעון המקביל.

כזכור, בדוחות השנתיים 2022 הציגה תדיראן תוכנית אסטרטגית לשנים 2023-2026, ולפיה יעד ההכנסות שלה בשנת 2026 הוא 4.5 מיליארד שקל שישקף צמיחה שנתית ממוצעת בין 2022-2026 של 18.5%. כמו כן, כולל המתווה יעד לרווח תפעולי: 10%-11% רווחיות תפעולית וזאת לעומת רווח תפעולי בשיעור של כ-9.4% בשנת 2022 (כ-214 מיליון שקל).

מניית תדיראן צונחת כעת ב-7% במסחר למחיר של 331.8 שקל ושווי שוק של 2.85 מיליארד שקל.

משה ממרוד, מנכ"ל תדיראן ובעל השליטה: "מכירות המזגנים והמערכות הסולאריות בישראל, הושפעו מהמשך מימוש המלאי היקר בו הצטיידנו בשנה שעברה, זאת לנוכח רצוננו לשמור על שולי הרווח הגולמי. הערכותינו לביצועי מגזר מוצרי הצריכה לשנת 2023 נשארות ללא שינוי, הודות לירידה החדה במחירי ההובלה והשיפור בעלויות הרכש, לצד העובדה כי הרבעונים המשמעותיים למגזר עדיין לפנינו. ההאטה במכירת מערכות סולאריות בשוק האיטלקי, הושפעה בין היתר משינויים בשיטת התמריצים עבור התקנת מערכות סולאריות בשוק הביתי ואנו נערכים להגדלת המכירות למגזר התעשייתי והמסחרי אשר, להערכתנו, טומן בחובו פוטנציאל משמעותי. נמשיך לפעול במלוא המרץ על מנת לממש את חזוננו ולהוביל גם בתחום מערכות אגירת אנרגיה המתפתח במהירות בישראל ולמצות את ההזדמנויות לצמיחה והתרחבות".

- 1.מורגן 17/05/2023 10:51הגב לתגובה זואיך המניה הגיע לשחקים באוגוסט 2022 .?