מניית שיכון ובינוי נפלה ב-21% בחודש האחרון - האם היא הזדמנות?

מניית שיכון ובינוי שיכון ובינוי -0.27% נפלה ב-21% בחודש האחרון והשלימה צניחה של 42% מתחילת השנה. הנפילה בחודש האחרון - הנפקת זכויות בהיקף של מעל 300 מיליון שקל שמרתיעה את המשקיעים מכיוון שהיא נעשית במחירים נמוכים ממחיר השוק. השוק גם חושש מהמינוף הגדול בחברה. אבל, בפעם הקודמת הנפקת הזכויות התבררה כהזדמנות.

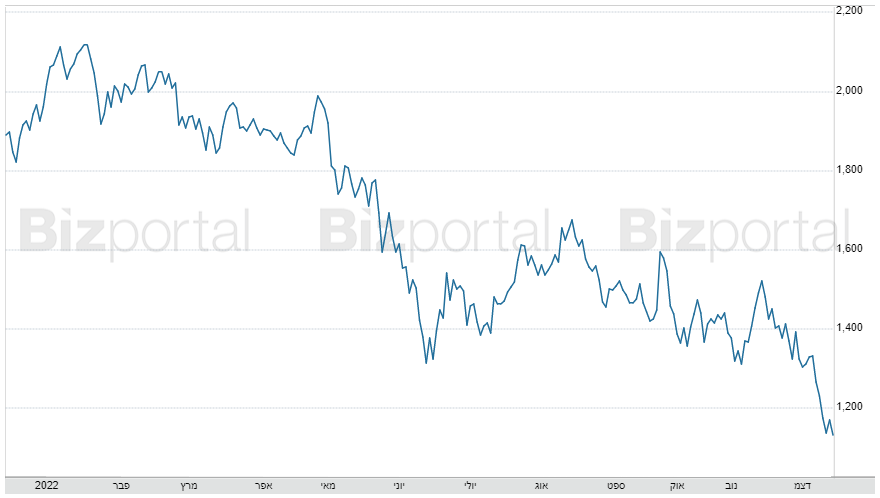

בסוף חודש יוני ביצעה החברה הנפקת זכויות שהפילה את המנייה. לאחר אותה נפילה, זינקה מניית החברה ב-21% בתוך שבוע אחד בלבד וב-31% בחודשיים. להלן גרף המנייה מתחילת השנה:

הנפקת זכויות היא הנפקה שמיועדת לבעלי המניות הקיימים של החברה. כל בעל מניות יכול להשתתף וכך הוא למעשה לא מדולל. כדי לפתות אותו לקנות, החברה המנפיקה נותנת הנחה. הנחה שבעקיפין גורמת לירידה כי המשקיעים מעדיפים לקנות במחיר המופחת. איך עושים את זה בפועל? משקיעים רבים שמושקעים במניות מעדיפים למכור בשוק ואז לקנות בחזרה דרך הזכויות שלהם. ככה בעצם הם מורידים את המחיר בשוק.

- מה זה הנפקת זכויות, המקרה של חלל תקשורת

- מאחורי הזינוק בחלל תקשורת: מה החזיר ערך למניה שנחשבה אבודה?

- המלצת המערכת: כל הכותרות 24/7

הנפקה כזו אומנם נחשבת שוויונית, היא מאפשרת לכל בעלי המניות לשמור על חלקם, אבל החיסרון שבגרימת ירידת מחיר, הופך אותה במקרים רבים לפחות מועדפת על ידי בעלי השליטה. הנפקה כזו אגב, גם מאפשרת לבעלי השליטה לשמור על חלקם ואף להגדיל - במידה והם ירכשו זכויות בשוק. רגע לפני הגיוס עצמו, יש מסחר בזכויות להשתתף בגיוס. ביום הזה, יש לרוב מסחר ער, וכך ניתן לרכוש כמות גדולה של זכויות ובהתאמה כמות גדולה של מניות בחברה. אם בעלי המניות לא רוצים להשתתף בהנפקה הם כמובן יכולים למכור את הזכויות בשוק ומי שרוכש את הזכות יכול לרכוש את המניות בהתאם לתנאי ההנפקה.

להמחשה - נניח שיש חברה שמנפיקה על כל 3 מניות קיימות מניה אחת. נניח שהמחיר בשוק הוא 15 שקל והמניה החדשה מוצעת בהנפקת זכויות ב-10 שקלים. כלומר, משקיע שמחזיק ב-3 מניות שערכן 45 שקל, מקבל בתמורה ל-10 שקלים עוד מניה כך שיחזיק בסוף 4 מניות.

החשבון פשוט - ההשקעה הכוללת היא 55 שקל ויש בסוף התהליך למשקיע- 4 מניות, כלומר כל מניה שווה 13.75 שקל. הירידה הזאת היא טכנית, היא מבטאת את השפעת הזכויות החדשות מיד אחרי ההנפקה. אבל היא לא הכל - כאמור ברגע שהמשקיע יודע שהזכות הזאת בהנחה, הוא מלכתחילה מייצר לחץ למכור ואז המחיר יורד.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בהנפקת זכויות הקודמת, משפחת סיידוף בעלת השליטה בשיכון ובינוי שמרה על חלקה, אך לא הגדילה אותו. נתי סיידוף אגב, היה מורווח פי 4 על הרכישה עד לפני כשנה, אך הירידות בשנה האחרונה הביאו את הרווח לפי שניים בלבד.

הבעיה בהנפקת זכויות היא כפולה - ראשית, כל הנפקה היא בעצם מכירה של מניות לציבור ומכירה היא אמירה שהמחיר בעיני המוכר הוא מחיר טוב. בהנפקת זכויות זה פחות "חזק" מהנפקה רגילה, ועדיין - החברה מעדיפה להיות בצד המוכר ולא בצד הקונה (במהלך של רכישה עצמית). במקרה של שיכון ובינוי זה בגלל מינוף גבוה, אי וודאות בשווקים הפיננסיים וצורך בהשקעות רבות למימוש הפרויקטים בארץ ובחו"ל. שיכון ובינוי בשליטה של סיידוף עברה להתמקד בפרוייקטי תשתית גדולים בארה"ב, מקום פועלו של סיידוף. השוק חושש מהמצב שם ומהרווחיות בפועל. לצד זה, עלויות המימון כמובן עולות במקביל לעלייה בריבית.

בעיה נוספת בהנפקה כזו - הנפקת זכויות נעשית לרוב תחת תנאים כאלו שהמימוש הוא וודאי, אך לצורך כך ניתנת סוג של מתנה - הנחה במחיר. זאת לא באמת הנחה, לא נוצר כסף מכלום, לא נוצר רווח. אבל מחיר המימוש של הזכות נמוך ממחיר המניה וזה לוחץ את המניה כלפי מטה. זאת ועוד - בהנפקת זכויות, בעצם מדללים את מי שלא משתתף.

מניית שיכון ובינוי ירדה כאמור ב-42% מתחילת השנה למחיר של 11.3 שקל המבטא שווי חברה של 5.12 מיליארד שקל. החברה דיווחה ברבעון השלישי על זינוק בהכנסות ל-1.93 מיליארד שקל, אך הרווח התפעולי נשחק ב-22% ל-200 מיליון. הרווח של החברה בתשעת החודשים הראשונים השנה הסתכם ב-196 מיליון שקל על הכנסות של 5.23 מיליארד שקל. לשיכון ובינוי הון עצמי של 4.7 מיליארד שקל.

- 5.מחזיק כמות קטנה כמה חודשים ולא נשלחה אפשרות לזכויות . (ל"ת)דני 17/12/2022 12:33הגב לתגובה זו

- כן שלחו מצאתי בשווי של 8 אחוז מההחזקה עלוב. (ל"ת)דני 17/12/2022 13:36הגב לתגובה זו

- 4.שי וולף 15/12/2022 11:14הגב לתגובה זואתם חושבים שהיא תצליח לשלם את החוב?

- גגג 15/12/2022 12:50הגב לתגובה זואף חברה לא תשרת את החוב מהיום להיום הכל בנוי על גלגול חובות ככה הכלכלה המודרנית עובדת מדינות חברות משקי בית הכל אותו סיפור

- 3.שוב ניתוח חובבני (ל"ת)אסולין 15/12/2022 10:26הגב לתגובה זו

- 2.גגג 15/12/2022 10:11הגב לתגובה זוכל המניות בבורסה בחיסול זה הזמן להתחיל לקנות במנות - הרי אין תחליף למניות בטח עדיף לקנות המניה עכשיו ולא ב-2000

- 1.שחר 15/12/2022 09:55הגב לתגובה זובין יוני לאוגוסט כל השוק, בכל הסקטורים, בכל העולם - קפץ בגלל סימנים (מוקדמים מדי) של התקררות האינפלציה. ניתוח רציני היה בודק בכמה *שונה* הגיבה המניה המדוברת. בקיצור - מקרה קלאסי של הפיל והעכבר.