דוחות הרבעון השלישי חושפים הרעה במוסר "השקיפות" של מימון ישיר

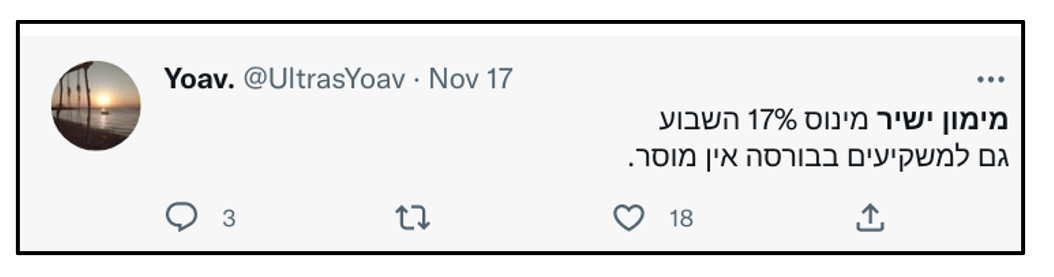

בדוחות שפרסמה בשבוע שעבר, כתבה מימון ישיר מימון ישיר 1.83% , כי "לאור הרעה במוסר התשלומים של לקוחות החברה" חלה "עלייה בשיעור הפסדי האשראי, מכ-1.67% בתקופה המקבילה אשתקד לכ-2.98% ברבעון השלישי של שנת 2022" (להרחבה על הדוחות לחצו כאן).בהקשר זה של "הרעה במוסר התשלומים של לקוחות החברה", אמר סמנכ"ל הכספים של מימון ישיר, אורן שקדי, ל"גלובס", כי "אנחנו חושבים שיש הכבדה על הציבור. הוא נטל על עצמו משכנתאות והלוואות צמודות וגם בריביות פריים. ככה שהציבור מחזיר היום הרבה יותר כסף. העלייה בעומס ההלוואות באה לידי ביטוי במסגרת הפסדי האשראי".שקדי שכח לציין גורם נוסף שמכביד על ציבור לקוחות מימון ישיר, קרי עליה לא צפויה במחירים של מוצרים ושירותים בסיסיים. אבל זו לא הנקודה. הנקודה היא שדוחות מימון ישיר מכנים לקוח שמפגר בתשלום או שניים, נוכח ההכבדות האמורות, כאדם עם מוסר פגום.במימון ישיר שכחו, כנראה, כי מקור הביטוי "מוסר תשלומים" הוא "חוק מוסר תשלומים לספקים, התשע"ז-2017", שמטרתו למגר "פרקטיקה של דחיית תשלומים (ע"י גופים ציבוריים ובתוכם רשויות מקומיות), המקשה במיוחד על עסקים קטנים ובינוניים החסרים יכולת פיננסית להמתין פרקי זמן ממושכים עד לקבלת התשלום".על רשת מרכולים משגשגת שמשלמת דרך קבע לספקים קטנים לאחר 180 ימים מקבלת המוצרים, על אף שהבטיחה לשלם שוטף פלוס 60, ראוי וצריך לומר כי היא נוקטת בפרקטיקה לא מוסרית.אבל להגיד כי חלה "הרעה במוסר התשלומים" של איש קטן המתקשה, נוכח תנאי מקרו מכבידים, לעמוד בתשלומים על הלוואה שנטל מתאגיד גדול? לא יפה.ברשתות החברתיות (בניגוד למדורי שוק ההון במדייה המיינסטרימית) צצו מספר לא קטן של דאחקות על בחירת המילים המאד לא מוצלחת של החברים במימון ישיר. אהבתי במיוחד את הציוץ הבא: אז בהשראת הציוץ של יואב, נעביר את הדיון בתורת המוסר למישור היחסים בין מימון ישיר לשוק ההון, שממנו היא מגייסת מעת לעת כספים למימון פעילותה.על פי ויקיפדיה, "הפילוסופיה של המוסר עוסקת בשאלות מהו המעשה הראוי שחובה לעשותו ומהי 'המידה הטובה', ומסייעת בהבחנה בין טוב ורע". להלן אטען כי ההחלטה של מימון ישיר ללהג על "הרעה במוסר התשלומים", במקום לתת גילוי כמותי אודות היקף הלוואות בפיגור (כמקובל בקרב חברות דומות לה) היא החלטה לא מוסרית, המהווה מעשה רע כלפי ציבור המשקיעים הקטנים.נתחיל עם השקף הבא מהמצגת שליוותה את דוחות הרבעון השלישי של מימון ישיר:

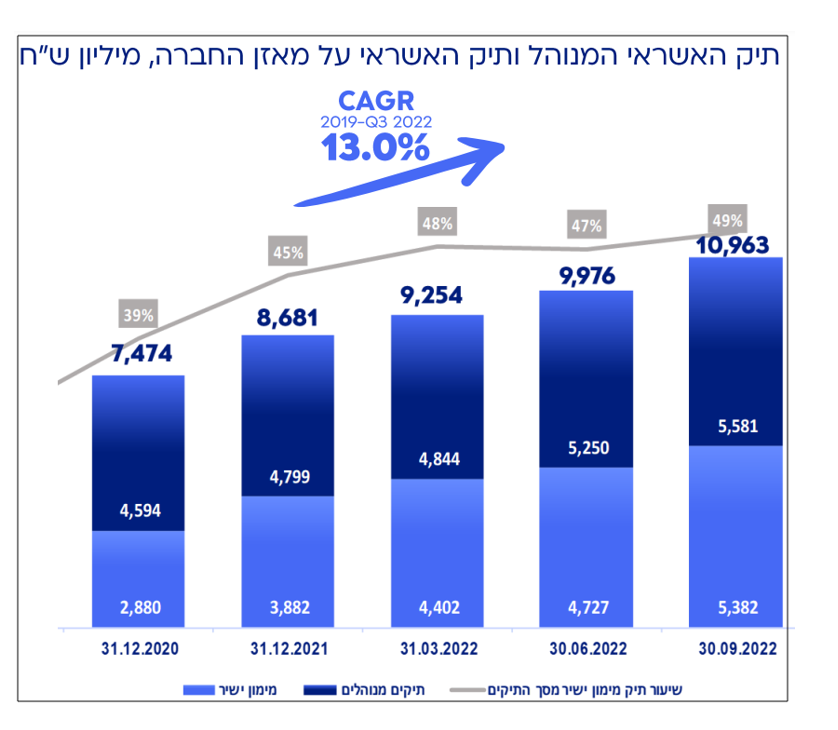

אז בהשראת הציוץ של יואב, נעביר את הדיון בתורת המוסר למישור היחסים בין מימון ישיר לשוק ההון, שממנו היא מגייסת מעת לעת כספים למימון פעילותה.על פי ויקיפדיה, "הפילוסופיה של המוסר עוסקת בשאלות מהו המעשה הראוי שחובה לעשותו ומהי 'המידה הטובה', ומסייעת בהבחנה בין טוב ורע". להלן אטען כי ההחלטה של מימון ישיר ללהג על "הרעה במוסר התשלומים", במקום לתת גילוי כמותי אודות היקף הלוואות בפיגור (כמקובל בקרב חברות דומות לה) היא החלטה לא מוסרית, המהווה מעשה רע כלפי ציבור המשקיעים הקטנים.נתחיל עם השקף הבא מהמצגת שליוותה את דוחות הרבעון השלישי של מימון ישיר: על גבי מאזנה של מימון ישיר יושב כיום תיק הלוואות של כ-5.4 מיליארד שקל, אבל בנוסף לו, מימון ישיר מנהלת את הגבייה בתיק נוסף, גדול יותר, שבו נמצאות הלוואות שהיא הסירה ממאזנה בשעה שמכרה אותן למשקיעים מוסדיים וגופים פיננסיים גדולים אחרים, דוגמת בנק מזרחי.כמו מימון ישיר, גם Affirm האמריקאית (שעליה כתבתי כאן) מוכרת לגופים גדולים הלוואות שהעמידה ללקוחותיה בפלטפורמת "קנה כעת שלם אחר כך", וכמוה היא ממשיכה לנהל את הגבייה עבור הרוכשים. וכמו מימון ישיר, גם אפירם לא מוכרת כל ההלוואות; היא ממשיכה להחזיק בחלק ניכר מהן עד לפדיון. הנה שקף מהמצגת של אפירם לסיכום תוצאות הרבעון שהסתיים ב-30 בספטמבר 2022, שהוא רבעון ראשון של FY2023 (כי השנה הפיסקלית מסתיימת ביוני):

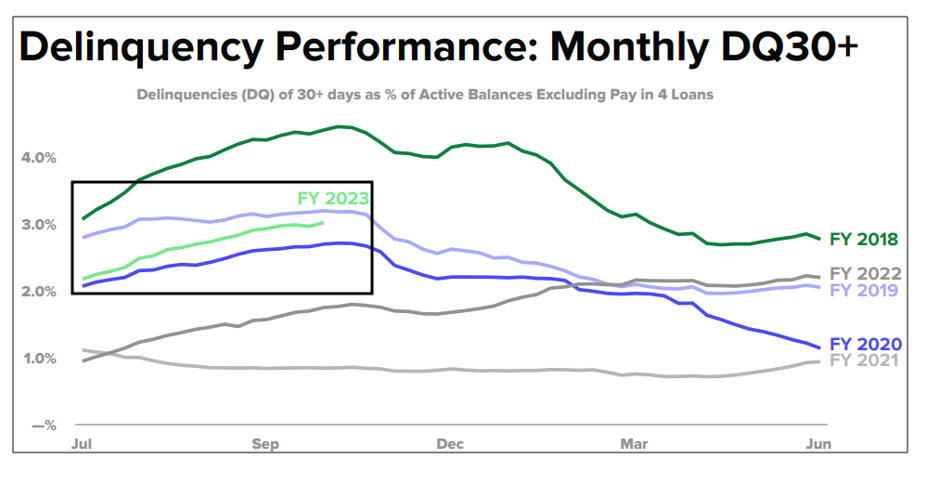

על גבי מאזנה של מימון ישיר יושב כיום תיק הלוואות של כ-5.4 מיליארד שקל, אבל בנוסף לו, מימון ישיר מנהלת את הגבייה בתיק נוסף, גדול יותר, שבו נמצאות הלוואות שהיא הסירה ממאזנה בשעה שמכרה אותן למשקיעים מוסדיים וגופים פיננסיים גדולים אחרים, דוגמת בנק מזרחי.כמו מימון ישיר, גם Affirm האמריקאית (שעליה כתבתי כאן) מוכרת לגופים גדולים הלוואות שהעמידה ללקוחותיה בפלטפורמת "קנה כעת שלם אחר כך", וכמוה היא ממשיכה לנהל את הגבייה עבור הרוכשים. וכמו מימון ישיר, גם אפירם לא מוכרת כל ההלוואות; היא ממשיכה להחזיק בחלק ניכר מהן עד לפדיון. הנה שקף מהמצגת של אפירם לסיכום תוצאות הרבעון שהסתיים ב-30 בספטמבר 2022, שהוא רבעון ראשון של FY2023 (כי השנה הפיסקלית מסתיימת ביוני): השקף מראה (במלבן הקטן) כי שיעור ההלוואות בפיגור מעל 30 יום זינק מכ-2% וקצת ב-30 ביוני לקצת פחות מ-3% בספטמבר.בתשובה לשאלת אנליסט בשיחת הועידה לסיכום תוצאות הרבעון הקודם (תמליל כאן), הבהיר סמנכ"ל הכספים, כי בשקף מהסוג הזה נתוני הפיגור מתייחסים תמיד לשני התיקים יחדיו, כלומר לכלל ההלוואות בתיק שעל המאזן ובתיק המנוהל עבור אחרים.כמובן שבדוחות הכספיים עצמם, Affirm נותנות גילוי כמותי נפרד להיקף החובות בפיגור בתיק המוחזק. כך למשל, הביאורים לדוחות הכספיים מראים כי שיעור החובות בפיגור מעל 60 יום עלה ל-2.25% ב-30 בספטמבר בהשוואה ל-2% ב-30 ביוני.מדוע השקף במצגת למשקיעים מתייחס לשני התיקים, ולא רק לתיק שעל המאזן? יש שתי סיבות. ראשית, מטרת השקף היא להראות מגמות בשיעור הפיגור בהלוואות שנטלו צרכנים בפלטפורמה של Affirm, בלי קשר אם הן נמכרו או לא נמכרו לגופים אחרים לאחר העמדתן. זה כמובן מידע חשוב בפני עצמו (מעבר למידע המובא בדוחות הכספיים אודות היקף הפיגור בתיק המוחזק להשקעה).שנית, וכאן נכנס ההיבט המוסרי, הגופים הגדולים המחזיקים בתיקי ההלוואות שמכרה Affirm מקבלים מידע שוטף על היקפי הפיגור בתיקים אלה. אז מדוע שלא לשתף את הציבור בחלק מהמידע הזה, ובכך לתרום לצמצום פערים בין המידע הנגיש למשקיעים קטנים לבין מידע הנגיש לגופי השקעה גדולים.ויודגש, מידע על שיעורי פיגור בתיקים שאפירם מכרה, הוא מידע שעשוי להועיל למשקיע סביר השוקל קנייה או מכירה של מניית AFRM. זאת משום שניתן להשליך ממנו על מה שקורה בתיק שאפירם שומרת במאזן שלה.אם אינכם מאמינים, תשאלו את דן דולב, אנליסט פינטק בכיר בכיר ב-Mizuho. מעת לעת, הוא מוציא ללקוחותיו דוח, שבו הוא סוקר נתוני פיגור עדכניים בתיקים ש-Affirm מכרה, ומסביר כיצד הם משליכים על המלצותיו (קנה, החזק, מכור וכד) למניית AFRM וכיצד הם משפיעים על מחיר היעד שהוא מעניק למניה. ראו למשל, כאן או כאן. בדיווחיה הרבעונים, מימון ישיר שלנו לא נותנת גילוי למידע שימושי אודות חובות בפיגור. גילוי כמותי אודות אשראי בפיגור היא נותנת רק בדוח שנתי, וכמובן רק יחס להלוואות "על מאזן החברה" (כלומר, לא בתיקי הלוואות שהוסרו מהמאזן ושהיא מנהלת את הגבייה בהם).ספציפית, במצגות הרבעוניות של מימון ישיר, אין כל שקף הדומה לשקף היפהפה הבא של Ally Financial Inc, המציג נתוני פיגור במגזר הרכבים ליום 30.9.22:

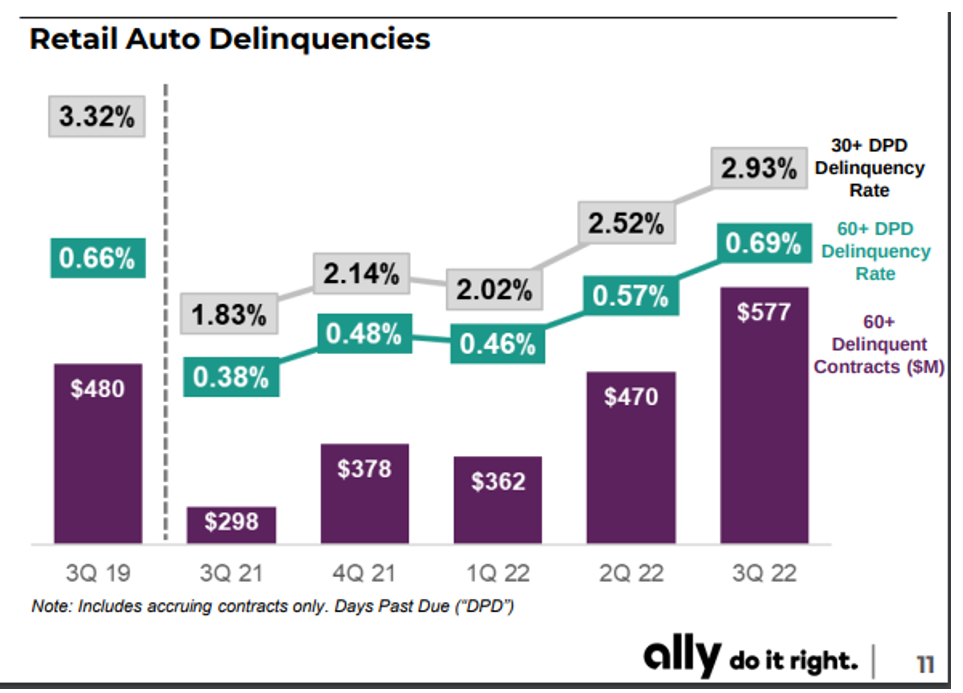

השקף מראה (במלבן הקטן) כי שיעור ההלוואות בפיגור מעל 30 יום זינק מכ-2% וקצת ב-30 ביוני לקצת פחות מ-3% בספטמבר.בתשובה לשאלת אנליסט בשיחת הועידה לסיכום תוצאות הרבעון הקודם (תמליל כאן), הבהיר סמנכ"ל הכספים, כי בשקף מהסוג הזה נתוני הפיגור מתייחסים תמיד לשני התיקים יחדיו, כלומר לכלל ההלוואות בתיק שעל המאזן ובתיק המנוהל עבור אחרים.כמובן שבדוחות הכספיים עצמם, Affirm נותנות גילוי כמותי נפרד להיקף החובות בפיגור בתיק המוחזק. כך למשל, הביאורים לדוחות הכספיים מראים כי שיעור החובות בפיגור מעל 60 יום עלה ל-2.25% ב-30 בספטמבר בהשוואה ל-2% ב-30 ביוני.מדוע השקף במצגת למשקיעים מתייחס לשני התיקים, ולא רק לתיק שעל המאזן? יש שתי סיבות. ראשית, מטרת השקף היא להראות מגמות בשיעור הפיגור בהלוואות שנטלו צרכנים בפלטפורמה של Affirm, בלי קשר אם הן נמכרו או לא נמכרו לגופים אחרים לאחר העמדתן. זה כמובן מידע חשוב בפני עצמו (מעבר למידע המובא בדוחות הכספיים אודות היקף הפיגור בתיק המוחזק להשקעה).שנית, וכאן נכנס ההיבט המוסרי, הגופים הגדולים המחזיקים בתיקי ההלוואות שמכרה Affirm מקבלים מידע שוטף על היקפי הפיגור בתיקים אלה. אז מדוע שלא לשתף את הציבור בחלק מהמידע הזה, ובכך לתרום לצמצום פערים בין המידע הנגיש למשקיעים קטנים לבין מידע הנגיש לגופי השקעה גדולים.ויודגש, מידע על שיעורי פיגור בתיקים שאפירם מכרה, הוא מידע שעשוי להועיל למשקיע סביר השוקל קנייה או מכירה של מניית AFRM. זאת משום שניתן להשליך ממנו על מה שקורה בתיק שאפירם שומרת במאזן שלה.אם אינכם מאמינים, תשאלו את דן דולב, אנליסט פינטק בכיר בכיר ב-Mizuho. מעת לעת, הוא מוציא ללקוחותיו דוח, שבו הוא סוקר נתוני פיגור עדכניים בתיקים ש-Affirm מכרה, ומסביר כיצד הם משליכים על המלצותיו (קנה, החזק, מכור וכד) למניית AFRM וכיצד הם משפיעים על מחיר היעד שהוא מעניק למניה. ראו למשל, כאן או כאן. בדיווחיה הרבעונים, מימון ישיר שלנו לא נותנת גילוי למידע שימושי אודות חובות בפיגור. גילוי כמותי אודות אשראי בפיגור היא נותנת רק בדוח שנתי, וכמובן רק יחס להלוואות "על מאזן החברה" (כלומר, לא בתיקי הלוואות שהוסרו מהמאזן ושהיא מנהלת את הגבייה בהם).ספציפית, במצגות הרבעוניות של מימון ישיר, אין כל שקף הדומה לשקף היפהפה הבא של Ally Financial Inc, המציג נתוני פיגור במגזר הרכבים ליום 30.9.22: ובדוחות של מימון ישיר אין כלל נתונים מהסוג המובא בגילוי הקריר והיבש שנותנת Axis Auto Finance מטורונוטו בדוחות שלה:

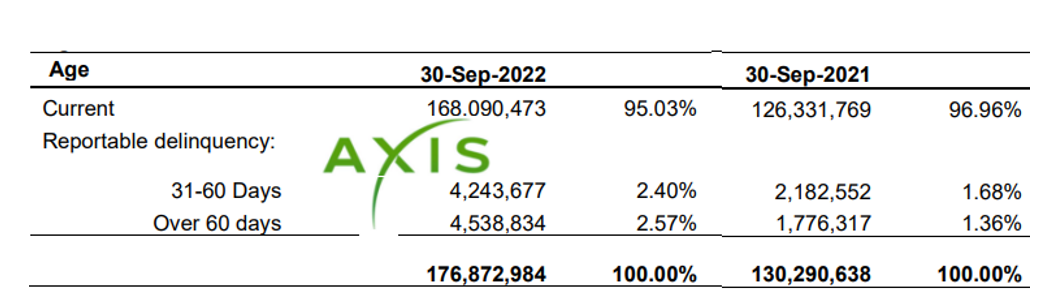

ובדוחות של מימון ישיר אין כלל נתונים מהסוג המובא בגילוי הקריר והיבש שנותנת Axis Auto Finance מטורונוטו בדוחות שלה: אפשר לכן לומר, כי בתנאים "המכבידים" שבהם לקוחות מימון ישיר מנסים לשרוד בימים אלה, אי מתן גילוי רבעוני להיקף ההלוואות בפיגור עולה כדי "הרעה במוסר השקיפות" של מימון ישיר. הדרדרות בשקיפות חלה בין דוח הרבעון הראשון לדוח הרבעון השני, והדרדרות נוספת התרחשה בין דוח הרבעון השני לדוח הרבעון השלישי.למען ההגינות, ולמען העניין, צריך לציין כי בסמוך לאמירה האומללה אודות "הרעה במוסר התשלומים של הלקוחות", מציינת מימון ישיר כי "תיק ההלוואות שבסיכון עלה בכ-36% ברבעון השלישי של שנת 2022, אל מול הרבעון המקביל אשתקד".הדוחות לא מסבירים כיצד מגדירה מימון ישיר "הלוואות שבסיכון", אבל יודעי ח"ן שיערכו בדוח השנתי חיפוש טקסטואלי למילה "בסיכון", יקראו מה שכתוב סביב המופע השלישי (מתוך שלוש של המילה הזו), וימשיכו משם למופע היחיד של הביטוי "שלב ב", יבינו כי קיים סיכוי סביר שהמונח "הלוואת שבסיכון" מתייחס להלוואות בפיגור מעל 30 יום.אבל מימון ישיר מעולם לא נתנה גילוי למספר אבסולוטי של יתרת חובות בפיגור מעל 30 ליום, כך שאין אפשרות לתרגם את הגילוי הנ"ל למונחים של שיעור חובות בפיגור מעל 30 יום, במועד זה או אחר, או למונחים של גידול בשיעור האמור במהלך תקופה זו או אחרת.בכל מקרה, מכיוון שממוצע תיק ההלוואות של מימון ישיר עלה ביותר מ-50% ברבעון השלישי של שנת 2022, אל מול הרבעון המקביל אשתקד, גידול של 36% בהלוואות בפיגור מעל 30 יום אינו משקף "הרעה במוסר התשלומים של לקוחות החברה", אלא הטבה. כנראה שאצל מימון ישיר, הביטוי "מוסר תשלומים" מתייחס לפיגור של 60 יום או 90 יום.ואם כבר מדברים על 60 יום, בתמונות למעלה ניתן לראות כי אצל Ally Financial Inc האמריקאית ו- Axis Auto הקנדית, הגידול בשיעור הלוואות בפיגור מעל 60 יום ברבעון השלישי 2022, בהשוואה לרבעון המקביל אשתקד, היה חריף יותר מהגידול בשיעור הלוואות בפיגור מעל 30 יום.כנראה שזה גם המצב אצל מימון ישיר, אבל משקיעים קטנים, שאינם יכולים להציץ לתיקי ההלוואות שמכרה מימון ישיר למשקיעים גדולים, לא יכולים לדעת.מימון ישיר פרסמה את דוחות הרבעון השלישי בבוקר יום שני, ה-14 בנובמבר. "גלובס", כתב בסוף היום כי "למרות שהחברה סיכמה רבעון שלישי מוצלח עם עלייה בהכנסות המימון וברווח הנקי, המשקיעים הגיבו בדאגה ושלחו את המניה לירידה של כ-7.5% ביום שני בתל אביב".למחרת, יום שלישי, 15 בנובמבר, לא נרשם שינוי של ממש במחיר המניה שחזרה להיקף מסחר שגרתי, כך שבבוקר יום רביעי אפשר היה לומר כי השוק עיכל ביעילות את המידע הגלום בדוחות שפורסמו ביום שני, ולקרוא בנחת בדה מרקר המודפס, כי "שלשום", כלומר ביום שני, "המשקיעים הפילו באלימות את המניה של מימון ישיר… שפירסמה תוצאות כספיות טובות לרבעון השלישי".אלא שבימי רביעי וחמישי "אלימות" המשקיעים התחדשה והפילה את המניה בכ-11% נוספים, והפעם לא בתגובה לדוחות הרבעון השלישי, אלא בתגובה ל-..., למה בעצם?

אפשר לכן לומר, כי בתנאים "המכבידים" שבהם לקוחות מימון ישיר מנסים לשרוד בימים אלה, אי מתן גילוי רבעוני להיקף ההלוואות בפיגור עולה כדי "הרעה במוסר השקיפות" של מימון ישיר. הדרדרות בשקיפות חלה בין דוח הרבעון הראשון לדוח הרבעון השני, והדרדרות נוספת התרחשה בין דוח הרבעון השני לדוח הרבעון השלישי.למען ההגינות, ולמען העניין, צריך לציין כי בסמוך לאמירה האומללה אודות "הרעה במוסר התשלומים של הלקוחות", מציינת מימון ישיר כי "תיק ההלוואות שבסיכון עלה בכ-36% ברבעון השלישי של שנת 2022, אל מול הרבעון המקביל אשתקד".הדוחות לא מסבירים כיצד מגדירה מימון ישיר "הלוואות שבסיכון", אבל יודעי ח"ן שיערכו בדוח השנתי חיפוש טקסטואלי למילה "בסיכון", יקראו מה שכתוב סביב המופע השלישי (מתוך שלוש של המילה הזו), וימשיכו משם למופע היחיד של הביטוי "שלב ב", יבינו כי קיים סיכוי סביר שהמונח "הלוואת שבסיכון" מתייחס להלוואות בפיגור מעל 30 יום.אבל מימון ישיר מעולם לא נתנה גילוי למספר אבסולוטי של יתרת חובות בפיגור מעל 30 ליום, כך שאין אפשרות לתרגם את הגילוי הנ"ל למונחים של שיעור חובות בפיגור מעל 30 יום, במועד זה או אחר, או למונחים של גידול בשיעור האמור במהלך תקופה זו או אחרת.בכל מקרה, מכיוון שממוצע תיק ההלוואות של מימון ישיר עלה ביותר מ-50% ברבעון השלישי של שנת 2022, אל מול הרבעון המקביל אשתקד, גידול של 36% בהלוואות בפיגור מעל 30 יום אינו משקף "הרעה במוסר התשלומים של לקוחות החברה", אלא הטבה. כנראה שאצל מימון ישיר, הביטוי "מוסר תשלומים" מתייחס לפיגור של 60 יום או 90 יום.ואם כבר מדברים על 60 יום, בתמונות למעלה ניתן לראות כי אצל Ally Financial Inc האמריקאית ו- Axis Auto הקנדית, הגידול בשיעור הלוואות בפיגור מעל 60 יום ברבעון השלישי 2022, בהשוואה לרבעון המקביל אשתקד, היה חריף יותר מהגידול בשיעור הלוואות בפיגור מעל 30 יום.כנראה שזה גם המצב אצל מימון ישיר, אבל משקיעים קטנים, שאינם יכולים להציץ לתיקי ההלוואות שמכרה מימון ישיר למשקיעים גדולים, לא יכולים לדעת.מימון ישיר פרסמה את דוחות הרבעון השלישי בבוקר יום שני, ה-14 בנובמבר. "גלובס", כתב בסוף היום כי "למרות שהחברה סיכמה רבעון שלישי מוצלח עם עלייה בהכנסות המימון וברווח הנקי, המשקיעים הגיבו בדאגה ושלחו את המניה לירידה של כ-7.5% ביום שני בתל אביב".למחרת, יום שלישי, 15 בנובמבר, לא נרשם שינוי של ממש במחיר המניה שחזרה להיקף מסחר שגרתי, כך שבבוקר יום רביעי אפשר היה לומר כי השוק עיכל ביעילות את המידע הגלום בדוחות שפורסמו ביום שני, ולקרוא בנחת בדה מרקר המודפס, כי "שלשום", כלומר ביום שני, "המשקיעים הפילו באלימות את המניה של מימון ישיר… שפירסמה תוצאות כספיות טובות לרבעון השלישי".אלא שבימי רביעי וחמישי "אלימות" המשקיעים התחדשה והפילה את המניה בכ-11% נוספים, והפעם לא בתגובה לדוחות הרבעון השלישי, אלא בתגובה ל-..., למה בעצם? ב-S&P העולמית מודאגים מחוסר השקיפות באשראי החוץ בנקאיבצירוף מקרים מסקרן, ביום שבו פרסמה מימון ישיר את דוחות הרבעון השלישי, עלתה ב"כלכליסט" ידיעה שכותרתה "גם ב-S&P מודאגים מחוסר השקיפות באשראי החוץ בנקאי". הידיעה דיווחה כי בדוח שפרסמה לפני מספר ימים, ציינה סוכנות הדירוג S&P, כי היא "מוטרדת מחלקו ההולך וצומח של האשראי החוץ בנקאי, שרמת הפיקוח והשקיפות שלו נמוכים מזה שבבנקים, ומתריעים שהדבר מקשה על הערכת שוק האשראי בישראל".לא בטוח שב-S&P יודעים זאת, אבל בקרב חברות אשראי חוץ בנקאי הנסחרות בתל אביב, ככל שאת גדולה יותר הסיכוי שלא תתני גילוי כמותי להיקף החובות בפיגור גדול יותר. כך למשל, ערך פיננסים הקטנה, עם שווי שוק של 24 מיליון ש"ח בלבד, נתנה גילוי כנ"ל ליום 30.6.22, אבל מימון ישיר עם שווי שוק של 2.4 מיליארד ש"ח (ביום ראשון שעבר) לא נתנה גילוי כנ"ל, גם לא ליום 30.9.22. מה זה אומר על מוסר העבודה ברשות המומנה על אכיפת גילוי נאות בדיווחי החברות הנסחרות?הכותב, רו"ח דר' אורי רונן,הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

ב-S&P העולמית מודאגים מחוסר השקיפות באשראי החוץ בנקאיבצירוף מקרים מסקרן, ביום שבו פרסמה מימון ישיר את דוחות הרבעון השלישי, עלתה ב"כלכליסט" ידיעה שכותרתה "גם ב-S&P מודאגים מחוסר השקיפות באשראי החוץ בנקאי". הידיעה דיווחה כי בדוח שפרסמה לפני מספר ימים, ציינה סוכנות הדירוג S&P, כי היא "מוטרדת מחלקו ההולך וצומח של האשראי החוץ בנקאי, שרמת הפיקוח והשקיפות שלו נמוכים מזה שבבנקים, ומתריעים שהדבר מקשה על הערכת שוק האשראי בישראל".לא בטוח שב-S&P יודעים זאת, אבל בקרב חברות אשראי חוץ בנקאי הנסחרות בתל אביב, ככל שאת גדולה יותר הסיכוי שלא תתני גילוי כמותי להיקף החובות בפיגור גדול יותר. כך למשל, ערך פיננסים הקטנה, עם שווי שוק של 24 מיליון ש"ח בלבד, נתנה גילוי כנ"ל ליום 30.6.22, אבל מימון ישיר עם שווי שוק של 2.4 מיליארד ש"ח (ביום ראשון שעבר) לא נתנה גילוי כנ"ל, גם לא ליום 30.9.22. מה זה אומר על מוסר העבודה ברשות המומנה על אכיפת גילוי נאות בדיווחי החברות הנסחרות?הכותב, רו"ח דר' אורי רונן,הוא מייסד משותף של עמותת גילוי נאות - התנועה להגנה על ציבור המשקיעים.

- 3.אנונימי 28/11/2022 14:08הגב לתגובה זוהייתם פונים לחברה באוגוסט, היו מוסיפים שקף במצגת לשוק ההון עכשיו. רוב החברות מקשיבות למשקיעים שלהן ואם יש מידע מהותי שנראה למשקיעים סביר והגיוני הן מוסיפות (בגבול הסבירות והטעם הטוב)

- דני 28/11/2022 19:44הגב לתגובה זומלרן היום מתרסקת

- 2.היידה אולטראס יואב (ל"ת)רמי 28/11/2022 11:17הגב לתגובה זו

- 1.כשתתחיל הסערה אז יחשפו מי שהתנהל גרוע (ל"ת)חשבון קשה 28/11/2022 11:17הגב לתגובה זו