דיסקונט - הפסדי אג"ח הורידו את הרווח, ועדיין 755 מיליון שקל ברבעון השלישי

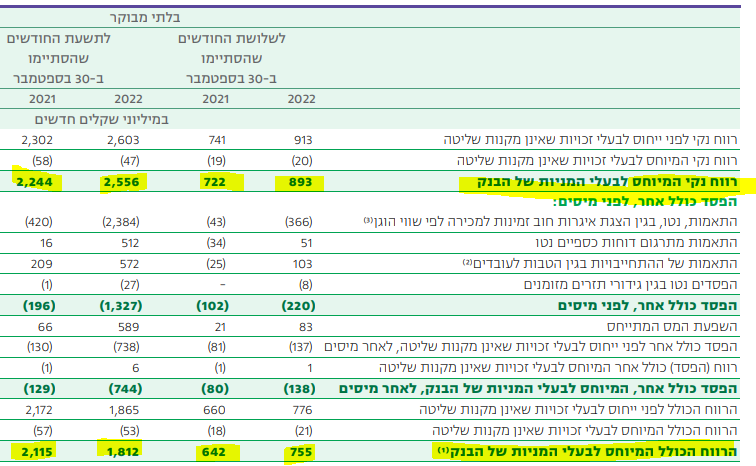

בנק דיסקונט מדווח על רווח נקי של 893 מיליון שקל ברבעון השלישי. עליה בשיעור של 23.7% ביחס לרבעון המקביל אשתקד. התשואה להון ברבעון השלישי של השנה הגיעה לשיעור של 15.0%,לעומת 13.8% ברבעון המקביל אשתקד. גם הדיווח הזה בדומה לדיווח של בנק הפועלים והבנק הבינלאומי הוא לא רלבנטי. מה שחשוב בדוחות הבנקים זה הרווח הכולל ובמעבר מהרווח הנקי לכולל (מעבר טכני-חשבונאי בלי משמעות אמיתית) יש הפסדי אג"ח שמקטינים את הרווח.

הפסדי האג"ח נוצרו בגלל ירידות השערים בשוק האג"ח. כשהריבית עולה הבנקים נהנים כמובן מעלייה בהכנסות וברווחים, אבל ההשקעות שלהם באגרות חוב רושמות ירידות שערים - התשואה שהמשקיעים באג"ח רוצים עולה במקביל לעליית הריבית ואז המחיר-שער יורד. זה קרה בכל הבנקים ובכולן מנסים לטשטש את זה. אבל בפועל המספרים פחות טובים ממה שהבנקים מציגים - ועדיין מדובר על רווחים מרשימים, הנה נתוני האמת:

רווח של 893 מיליון ברבעון יורד ל-755 מיליון שקל, ורווח של 2.6 מיליארד בתשעה חודשים יורד ל-1.8 מיליארד שקל. למעשה התוצאות בתשעת החודשים הראשונים של השנה מבטאות ירידה לעומת התקופה המקבילה - 1.8 מיליארד לעומת רווח של 2.1 מיליארד שקל. אלו תוצאות האמת של הבנק וזה לא רע - זה לא תשואה של 15%, זו תשואה של 12% - גם נהדר.

הנהלת הבנק מדגישה את צמיחת האשראי בשיעור של 11.1% באשראי הכולל, גידול של 17.6% באשראי לדיור (משכנתאות), גידול של 15% באשראי לעסקים בינוניים. יחס היעילות ברבעון השלישי ירד ל-55.2%

- תמורת 235 מיליון שקל: הראל תרכוש עוד 5% אחוז מתדהר

- הראל מצמידה לתדהר תג מחיר של 3.9 מיליארד שקל; רוכשת 10% מחברת הנדל"ן

- המלצת המערכת: כל הכותרות 24/7

האשראי לציבור נטו - הסתכם ביום 30 בספטמבר 2022 בסך של 236,881 מיליון שקל, לעומת 213,156 מיליון בסוף שנת 2021.

הוצאות בגין הפסדי אשראי - ברבעון השלישי של שנת 2022 נרשמה הוצאה בגין הפסדי אשראי בסך של 106 מיליון שקל, לעומת הכנסה בסך של 126 מיליון שקל ברבעון המקביל אשתקד. בתשעת החודשים הראשונים של השנה נרשמה הוצאה בגין הפסדי אשראי בסך של 177 מיליון שקל, לעומת הכנסה בסך של 683 מיליון שקל בתקופה המקבילה אשתקד. שיעור ההוצאה להפסדי אשראי עמד ברבעון השלישי של שנת 2022 על 0.18% ובתשעת החודשים הראשונים של שנת 2022 על 0.10%. הגדלת ההוצאות בגין הפסדי אשראי בתשעת החודשים הראשונים נובעת בעיקר מעליה בהפרשה הקבוצתית, כתוצאה מהתאמות למצב המקרו כלכלי. השאלה אם ההפרשה ברבעון השלישי מספקת? מדובר עדיין בשיעור הפרשה מאוד נמוך.

פיקדונות הציבור - לסוף הרבעון הסתכמו פיקדונות הציבור ב-290,646 מיליון שקל לעומת 260,907 מיליון שקל בסוף שנת 2021.

- 3.רן הבנקאי 23/11/2022 12:11הגב לתגובה זוזה נכון שירידות באגחים לא מסווגות כהפסדים עד 20%, אבל זה נובע מהעובדה שהבנקים מחזיקים אותם לפידיון ובתכלס יקבלו את אותו כסף. יש לכל בנק מיליארדים באגחי"ם. אם כל רבעון הוא יגניס מחיר שוק יהיו תנודות מיותרות בדוח רווח והפסד שלא יהיו נכונות.

- 2.רחל 23/11/2022 11:29הגב לתגובה זוהשירות של הבנק מתחת לכל ביקורת הבנק עושק את לקוחותיו בעמלות רבות ללא הצדקה איפה מבקר הבנקים הכל רקוב מהשורש בקרוב מאוד רוב הלקוחות יעזבו את הבנק והכוונה ללקוחות בעלי פוטנציאל רב וממון רב אז תפסיקו לזלזל בלקוחות ותתחילו לעבוד בצורה טובה ונכונה הבנק נכון להיום לא אמין בככל

- 1.קלקלן 23/11/2022 09:51הגב לתגובה זוהבנק הראשון שהעלה ריבית בפקדונות ומציע היום 3.75% ריבית לשנה!