בנק הפועלים הפסיד מיליארד שקל באגרות חוב; ועדיין - רווח כולל של 1.3 מיליארד שקל ברבעון

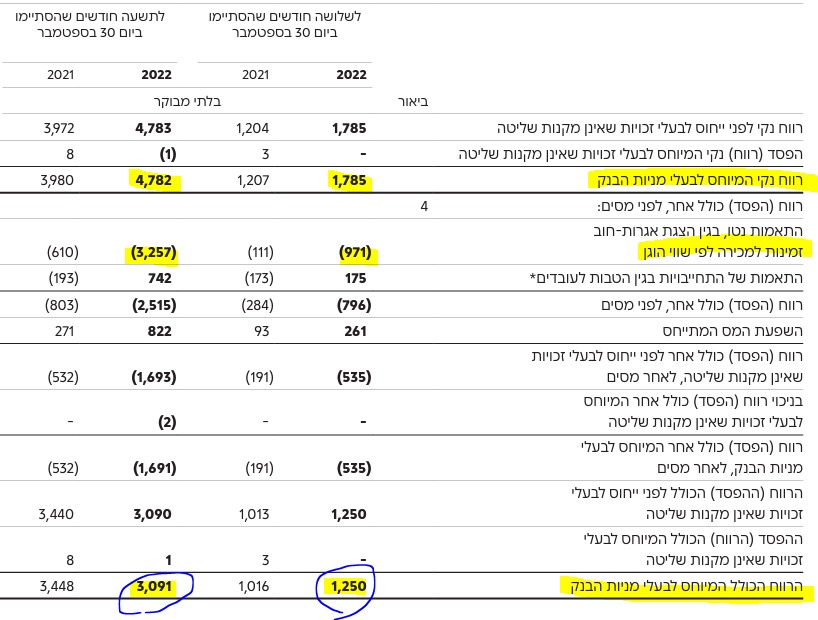

בנק הפועלים מספר לנו שהרווח הנקי ברבעון השלישי הסתכם ב-1.8 מיליארד שקל, אבל בהודעה הוא "שוכח" לספר שמה שחשוב בבנקים זה הרווח הכולל. מבלי להיכנס למושגים חשבונאיים שנועדו בעיקר לטשטש את קוראי הדוחות, הרווח הכלכלי האמיתי הוא הרווח הכולל וזה כלל הפסדים מאג"ח של מיליארד שקל. למה הפסדים? כי הריבית עולה ובהתאמה התשואה האפקטיבית על אגרות החוב בעלייה וזה מתרחש דרך ירידת שערי האג"ח. ברבעון השלישי הפסיד הבנק מיליארד שקל כתוצאה מכך ובתשעת החודשים הראשונים הפסיד 3 מיליארד שקל. הפסדים גדולים, אבל הבנק מתגבר על זה אפילו בקלות, כי הרווחים מפעילות גבוהים הרבה יותר.

התשואה להון על הרווח הנקי עמדה ברבעון על 15.9%, אבל התשואה להון על הרווח הכולל היא כ-12%. הרווח הנקי בתשעת החודשים הראשונים עמד על כ-4.8 מיליארד שקל, אבל בהתחשב בהפסדי האג"ח (נטו) מדובר על רווח של 3.1 מיליארד - תשואה להון של כ-10%.

זה לא רק פועלים, זה גם דיסקונט וגם הבינלאומי, ולמעשה - כל הבנקים עושים את התרגיל הזה כעת. הנה דוחות הבנק הבינלאומי והנה בדוחות דיסקונט.

- הבנקאית שגנבה תקבל פיצויי פיטורים?

- מבטח שמיר תקים את תחנת הכח קסם במימון של כ-5 מיליארד שקל בהובלת הפועלים כ-5 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

יחס היעילות המשיך להשתפר גם ברבעון השלישי והסתכם ב-41.5% - הנהלת הבנק מסבירה בהודעתה - "הבנק ממשיך במגמת צמיחה אחראית בשים לב להתפתחויות המאקרו כלכליות ואי הוודאויות בשווקים: תיק האשראי גדל במהלך הרבעון ב-2.6% והשלים גידול של 8.2% מתחילת השנה תוך שמירה על מדדי אשראי איכותיים וחזקים הבנק ממשיך להציג מדדי איתנות ויציבות גבוהים: יחס הון רובד 1 של 11.1% ויחס הון כולל של 14.3%".

הנהלת הבנק הודיעה על דיבידנד של 536 מיליון שקל לבעלי המניות. "האיכות הגבוהה של תיק האשראי של הבנק ממשיכה לבוא לידי ביטוי במגוון פרמטרים, ביניהם הוצאות נמוכות בסעיף הפסדי אשראי: ברבעון השלישי נרשמו הוצאות להפסדי אשראי בסך 45 מיליון שקל בלבד".

זה אכן נמוך מאוד, וברור שבבנק עם כללי הרגולציה והפיקוח מחשבים נכון את ההפרשות האלו, אבל האם זה באמת המצב של המשק ברבעון השלישי - כמעט אפס הפסדי אשראי?

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בפועלים אומרים כי יחס האשראי לציבור שאינו צובר הכנסות ריבית (NPL) המשיך להצביע על איכות התיק ועמד ברבעון על שיעור נמוך של כ-0.78% בהשוואה ל-1.11% בסוף שנת 2021 (נתוני פרופורמה). יחד עם זאת, הבנק שומר על מדיניות הפרשות זהירה והיקף ההפרשות (הקיים) שנצבר עומד בסוף הרבעון על 6.1 מיליארד שקל.

צמיחה - סך האשראי לציבור, נטו, הסתכם בסוף הרבעון השלישי ב-381.6 מיליארד שקל, בהשוואה ל-352.6 מיליארד בסוף שנת 2021 - גידול של 8.2% מתחילת השנה שהם גידול של כ-29 מיליארד שקל. תיק האשראי רשם גידול של כ-2.6% במהלך הרבעון.

הצמיחה בתיק האשראי ברבעון מתבטאת בגידול במספר מגזרי פעילות: על רקע הימשכות הביקושים הגבוהים בשוק הדיור, במהלך הרבעון השלישי הבנק המשיך להגדיל את האשראי לדיור ללקוחותיו בהיקף של כ-2.7 מיליארד שקל המהווה גידול של כ-2.2% במהלך הרבעון ומשלים גידול של כ-9.7% מתחילת השנה. האשראי המסחרי צמח במהלך הרבעון השלישי ב-3.7%, ואילו האשראי העסקי צמח במהלך הרבעון ב-2.1% - והם מסכמים עליה של 7.0% ו-7.5% (בהתאמה) מתחילת השנה.

בהסתכלות על מדדי האיתנות, לבנק יש יחס הון רובד 1 של 11.1% ויחס הון כולל של 14.3%. ההון המיוחס לבעלי מניות הבנק הסתכם בסוף הרבעון ל-45.1 מיליארד שקל בהשוואה ל-42.7 מיליארד שקל בסוף שנת 2021, גידול בשיעור של 5.5%. יחס כיסוי הנזילות עמד בסוף הרבעון השלישי על 126%.

- 5.כמה ישלמו לכל מניה בחלוקת הדיבדנד? אחלה של מניה!!! (ל"ת)רפי 23/11/2022 13:49הגב לתגובה זו

- אלכס 23/11/2022 21:04הגב לתגובה זודיבידנד בסך 40.09464אג' למניה, קובע: 1.12.22, תשלום 11.12.22

- 4.סוסו 23/11/2022 11:51הגב לתגובה זוממש בא לי לבכות

- 3.כדורי 23/11/2022 11:05הגב לתגובה זופיגועים שמיגועים העיקר שהכל פה בוער רווחים ללא גבול של האליתות ואנחנו מעניינים את הישבן שלהם ולא יותר היא כן לפיד ליצן החצר

- 2.מבין2 23/11/2022 08:46הגב לתגובה זועמלות מטורפות מעל כיוון. דרושה התערבות ממשלתית בחזירות הבנקים.

- 1.פועל 23/11/2022 08:21הגב לתגובה זונכון שיש הפסד באגח אבל אם היו משערכים את ההתחייבויות היה נוצר רווח מקזז. בחברות הביטוח הרווח הכולל כולל את שני צידי המאזן. בבנקים לא.