הבנק הבינלאומי הרוויח ברבעון 467 מיליון שקל, אבל מה הבנקים שכחו לספר לכם?

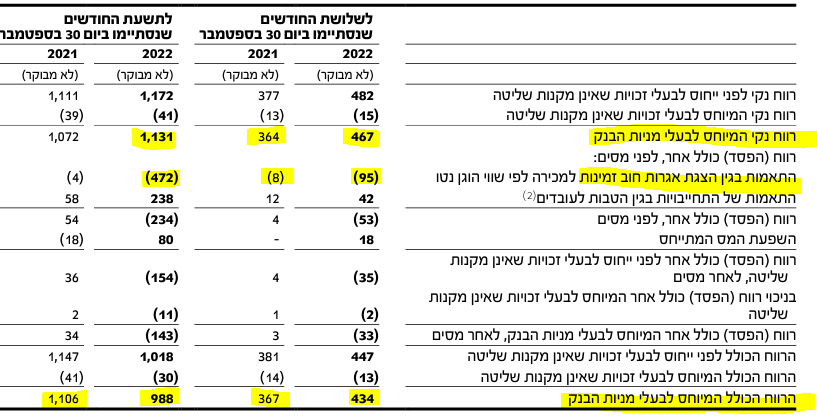

הבנק הפסיד על השקעות באג"ח, כך שהרווח האמיתי ברבעון הוא 434; הפסדי האגח גרמו לירידה ברווח הכלכלי בתשעת החודשים הראשונים לעומת התקופה המקבילה - 988 מיליון שקל לעומת 1.1 מיליארד שקל בתקופה מקבילה

ההודעה של הבנק הבינלאומי מספרת כך - הבנק הבינלאומי בינלאומי 0.97% הרוויח ברבעון השלישי 467 מיליון שקל, גידול של 28.3% לעומת 377 מיליון ברבעון המקביל. התשואה להון ברבעון השלישי גבוהה ועומדת על 18.5%. מתחילת השנה הרוויח הבנק 1,131 מיליון שקל, גידול של 5.5% לעומת התקופה המקבילה בשנה שעברה והתשואה להון עמדה על 15.1%.

אבל האמת שונה וזה לא רק בבנק הבינלאומי, זה בכל הבנקים (הנה בבנק הפועלים). הבנקים סובלים מהפסדי אג"ח. כשהריבית עולה אז מצד אחד זה נהדר להם כי הם דורשים מהלקוחות ריבית גבוהה יותר ומרווח הריבית עולה (הרווחים עולים), אבל מצד שני לבנקים יש ערמות של השקעה באגרות חוב וכשהריבית עולה, שערי אגרות החוב בירידה. הרווח האמיתי ברבעון השלישי הסתכם ב-434 מיליון שקל. מה שמפתיע שהפסדי האג"ח (ראו נתונים למטה) גרמו לרווח הכלכלי בתשעת החודשים הראשונים של השנה לרדת ל-988 מיליון שקל לעומת רווח של 1.1 מיליארד שקל בתקופה המקבילה. אז כן - הדוח טוב, הבנקים עדיין מייצרים תשואה של מעל 10%על ההון, הבינלאומי תשואה של כ-12%, אבל לא להגזים, לא 18%.

הבנק נאלץ לרשום הפרשות להפסדי אשראי של 43 מיליון שקל, עליה של 112 מיליון לעומת הכנסות של 69 מיליון בתקופה המקבילה בשנה שעברה. לשם השוואה, מתחילת השנה רשם הבנק הפרשות להפסדי אשראי של 74 מיליון שקל לעומת הכנסות של 206 מיליון שקל בתקופה המקבילה אשתקד - כלומר עליה של 280 מיליון שקל.

נכון, זה עדיין לא מספר גבוה בכלל אבל הבנק חושש מההמשך: הגדלת ההפרשות נובעת מ"השלכות אפשריות כתוצאה משינויים בסביבה הכלכלית, המקומית והגלובלית, בין היתר, עקב העלייה החדה בריבית, עלייה באינפלציה והחשש להאטה. בתקופה המקבילה אשתקד נרשמו הכנסות חריגות בגין הפסדי אשראי בסך של 183 מיליון ש"ח, שנבעו מקיטון בהפרשה הקבוצתית המוסבר בשיפור במדדים המאקרו כלכליים, על רקע היציאה מהקורונה, ובאינדיקטורים שהצביעו על רמת הסיכון הגלומה בתיק האשראי של הבנק".

- רובלוקס פורצת שיאים: 144 מיליון משתמשים יומיים דוחפים את המניה לזינוק של 22%

- לקראת דוחות אמזון: החשש מהאטה בענן מעיב על הציפיות

- המלצת המערכת: כל הכותרות 24/7

הכנסות הבנק הבינלאומי (נטו) גדלו ל-967 מיליון שקל, לעומת 779 מיליון ברבעון המקביל בשנה שעברה, עליה של 24%. הכנסות הריבית זינקו אמנם ל-1.38 מיליארד לעומת 807 מיליון, אבל זה בעיקר בגלל עליית הריבית במשק, כאשר מנגד ההוצאות זינקו גם הן ל-372 מיליון לעומת 97 אשתקד.

ההון המיוחס לבעלי המניות הגיע ל-10.2 מיליארד שקל, גידול של 2.3% ביחס ל-31 בדצמבר 2021. יחס הון עצמי רובד 1 עומד על 10.17%.

הבנק יחלק דיבידנד של 235 מיליון שקל, זאת בנוסף לדיבידנדים בסך של 710 מיליון שקל שחולקו השנה. תשואת הדיבידנד השנתית גבוהה ועומדת על 7.75%.

סמדר ברבר-צדיק מנכ"ל קבוצת הבינלאומי: "הבינלאומי מציג רבעון נוסף של צמיחה תוך ניהול איכותי וקפדני של ההון לאורך זמן, שמאפשר לבינלאומי לצמוח באשראי ובכלל הפעילות. הצמיחה ניכרת במגוון תחומי הפעילות, תוך שמירה על פרופיל הסיכון המידתי שמאפיין את הבנק גם בתקופת של צמיחה וגם בתקופות של עלייה בסיכון.

הבינלאומי ממשיך לבסס את תחום המובילות שלו: ניהול ההשקעות ושוק ההון, ומציע ללקוחות מגוון של הצעות ערך ומוצרי השקעה חדשניים בהתאמה לצרכי הלקוחות ולמגמות המשתנות בשווקים הפיננסים המתאפיינים בתנודתיות גבוהה וריבית עולה".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?