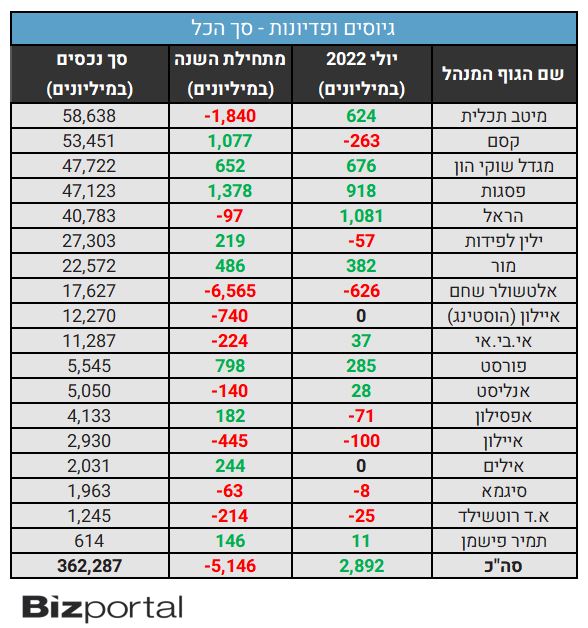

קרנות נאמנות ביולי - גיוסים של 2.9 מיליארד ש', מתחילת השנה: פדיונות של 5.1 מיליארד

הציבור ממשיך לעבור מהקרנות המסורתיות לקרנות הכספיות וקרנות הסל. במסורתיות - אלטשולר, מיטב, פסגות וקסם איבדו יחד 1.5 מיליארד שקל ביולי, ו-12 מיליארד מתחילת השנה

הציבור הישראלי ממשיך להעביר כספים מהקרנות המסורתיות לקרנות הכספיות, שם התשואה אמנם נמוכה אבל היא ממשיכה לעלות בעקבות העלאת ריבית בנק ישראל. בקרנות הכספיות התשואה נחשבת "בטוחה", כלומר ללא סיכון לאובדן הכסף - חוץ מהאינפלציה כמובן ששוחקת את הכסף. במקביל הציבור עובר לתעשייה הפאסיבית - עם גיוסים 2.4 מיליארד שקל בקרנות המחקות וקרנות הסל.

הגיוסים האלה קיזזו את הפדיונות בתעשייה המסורתית כך שבסה"כ היקף הפדיונות היה טוב - כ-2.9 מיליארד שקל בסך הכל (פדיונות של 1.3 מיליארד בקרנות המסורתיות). אם חודש יוני המשיך את הירידות בשווקים אז חודש יולי הציג קאמבק ועליות של 10% בחו"ל, שהתגלגלו גם לתשואות קופות הגמל (השאלה כמובן היא האם מדובר בעליות זמניות - מלכודת דובים - או ששינוי הכיוון בשווקים הגיע)

טבלת המנהלים:

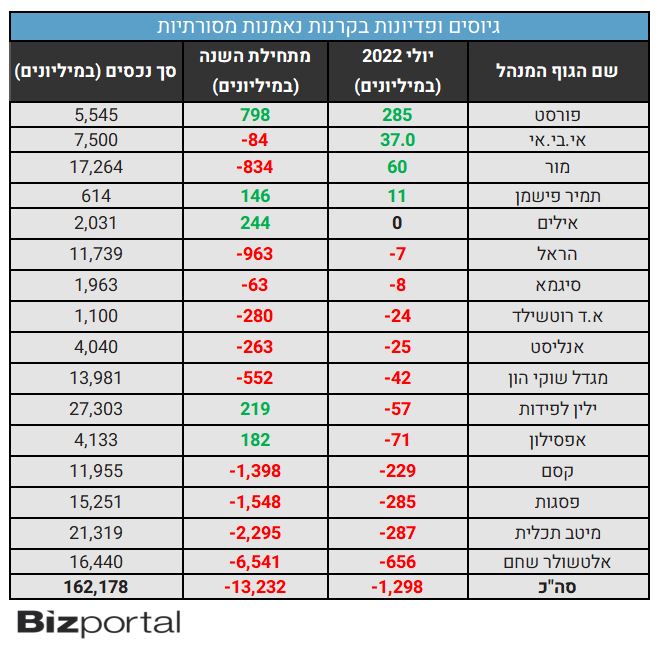

בקרנות הנאמנות המסורתיות: כמעט כולם פדו. בחודש יולי נפדו 1.3 מיליארד שקל מהקרנות המסורתיות. מתחילת השנה איבדה התעשייה המסורתית 26 מיליארד שקל. בין הגדולות - ילין לפידות היחידה שחיובית מתחילת השנה

פרוסט בלטה לטובה בחודש יולי עם גיוס של 285 מיליון שקל. מנגד - הגדולות פדו. אלטשולר, מיטב, פסגות וקסם דיממו יחד 1.5 מיליארד שקל בקרנות הנאמנות המסורתיות, כאשר אלטשולר לבדה דיממה 656 מיליון שקל.

- ככה הפסדתם תשואה של 20% בקרן ההשתלמות ב-5 שנים; ומה זה אומר על ההמשך?

- אלטרנטיבה לקרנות כספיות? מה עשו קרנות אג"ח שקלי קצר

- המלצת המערכת: כל הכותרות 24/7

מתחילת השנה אלטשולר לבדו מדמם 6.5 מיליארד שקל, מיטב 2.3 מיליארד, פסגות עם 1.55 מיליארד שקל, וקסם עם 1.4 מיליארד שקל.

למדור קרנות נאמנות של ביזפורטל

גם ילין לפידות פדתה החודש, אבל היא ממשיכה להיות היחידה מהגדולות עם גיוס חיובי מתחילת השנה. ילין לפידות שמתמחה בבחירת מניות ואג"ח היא בהגדרה מנהלת אקטיבית, כזו שמנהליה והאנליסטים שלה מנתחים ובוחנים ואז רוכשים או מוכרים ניירות ערך. הם עושים את זה טוב לאורך זמן, אך לפני חודשיים החברה השיקה לראשונה קרן מחקה. קרן שמחקה את התשואה של מניות חברות סייבר "מחקה אינדקס סייבר ארה"ב - מבוסס AI מנוטרלת מט"ח". ההשקה הזו היא אמירה והשאלה היא אם ילין לפידות בדרך להשקת קרנות נוספות. יש לנו הרגשה (אבל רק הרגשה) שלא. העסק הבסיסי של החברה הוא ניהול אקטיבי ובחירת מניות. זה יישאר.

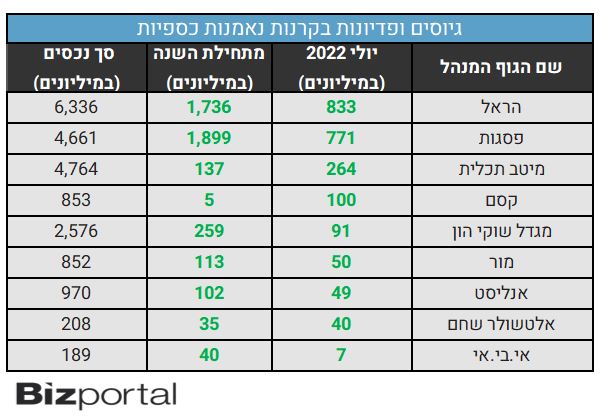

בקרנות הכספיות: גיוסים של 2.2 מיליארד שקל

הראל ופסגות מובילות את המגייסות בקרנות הכספיות עם גיוסים של כ-800 מיליון שקל.

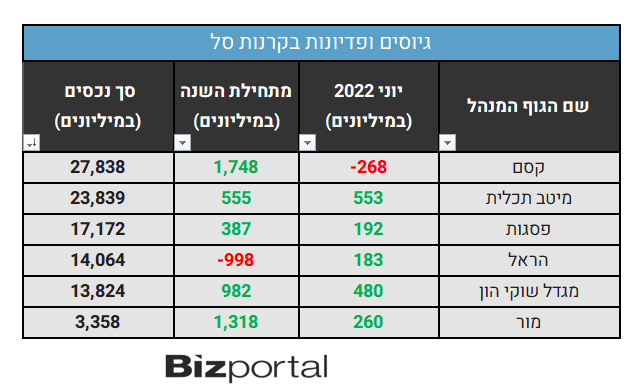

הציבור עובר בהדרגה לקרנות הפסיביות - ועם זאת בחודש יולי קסם היא היחידה שפודה, מתחילת השנה הראל היחידה עם פדיונות

קרנות הסל מצליחות לגייס למרות הסערות בשווקים והפדיונות בתעשיית הקרנות. וכך גם גם הקרנות המחקות - שתיהן גייסו, ובאופן כללי נמשכת המגמה של התחזקות התעשייה הפסיבית. מתחילת השנה בולטות בקרנות סל - קסם ומור, שהיא אמנם קטנה אבל מגייסת הכי הרבה. בולטת נוספת היא מיטב, שהיא הגדולה בתחום בפער משמעותי מהאחרות.

- 2.Lol 02/08/2022 15:51הגב לתגובה זולכן צריך למשוך משם את כספנו.

- 1.לרון 02/08/2022 11:01הגב לתגובה זומנסים להקדים את השוק בסייבר,כך עשו גם בנדל"ן עם תשואות יפות,לא המלצה