האם יש פוטנציאל בחברות התשתיות בישראל?

אצל הרוב המוחץ הכלכלנים בעלי השם במדינת ישראל ובכלל ישנה תמימות דעים לכך שבשנים הקרובות מדינת ישראל תצטרך לבצע השקעות מאסיביות בתשתיות, תוך כדי חידוש תשתיות קיימות ובנייה משמעותית של תשתיות חדשות.

הגורם המשמעותי ביותר, שמסמן בעצם את העלייה הצפויה בהיקף ההשקעות בענף הוא גידול האוכלוסין של מדינת ישראל הנובע מהגירה חיובית למדינה ומשיעור פיריון ממוצע של כ-3.1 ילדים לאישה, שהינו השיעור גבוה ביותר מבין מדינות ה-OECD.

כאשר האוכלוסיה היא סטטית או יורדת כמו במדינות מערביות מסוימות – אומנם צריך "לתחזק" את התשתיות הקיימות וכל פרק זמן מוקצב אולי לבצע החלפה שלהן – אבל היקף הבנייה הנוספת של תשתיות נמוך. מאידך גיסא, כאשר האוכלוסיה צומחת, וצומחת מהר מאוד כמו בישראל צריך גם לשמור על הקיים וגם כל הזמן לפעול להרחבת התשתיות. כשיש יותר אזרחים, בתיאוריה צריכים להיות יותר כבישים; ויותר רכבות, יותר שדות תעופה, יותר מתקני טיהור שפכים והרשימה עוד ארוכה.

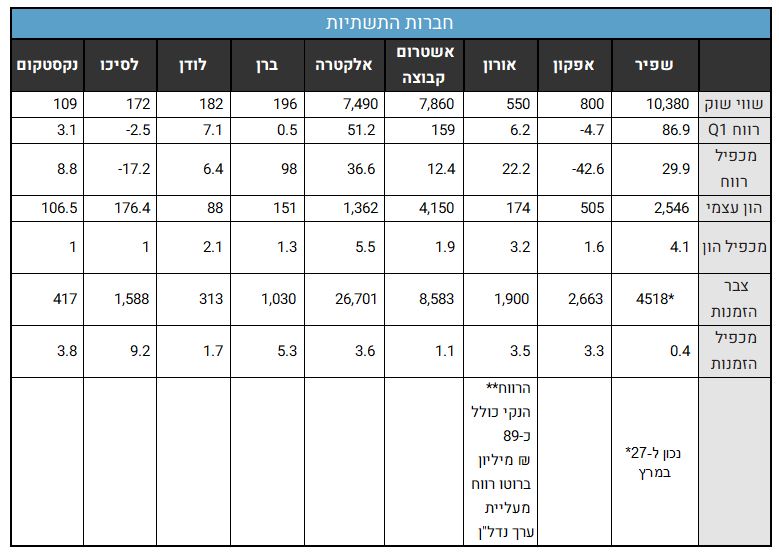

מהמבחינה הבורסאית - את החברות הקשורות לבינוי תשתיות בארץ ניתן לחלק בחלוקה גסה לשני סוגים: הקטנות והגדולות. חברות כמו לודן, ברן -0.37% , לסיכו ונקסטקום שנסחרות בשווי שוק של מתחת ל-200 מיליון שקלים – כאשר אל מולן ישנן ענקיות הבינוי בשווי שוק הנושק למספר דו ספרתי של מיליארדים: אלקטרה 0.29% , שפיר הנדסה -0.79% ואשטרום (חלק גדול מאשטרום הוא נדל"ן מניב שבבעלותה, אבל גם בתשתיות יש לה פעילות משמעותית).

- האוצר רוצה לצמצם את הפערים במכשירי השקעה לטווח בינוני וקצר

- חדש במיטב מנג'ר: מסלול ממוקד חו"ל ומסלול קרן כספית

- המלצת המערכת: כל הכותרות 24/7

חשוב לזכור שהחברות הקטנות במקרים רבים יבצעו פרויקטים הנדסיים, בעוד הגדולות יבצעו גם את הבינוי ויקחו על עצמן פרויקטים מאסיביים יותר - וזאת בגלל היתרון לגודל, שמשחק חלק חשוב בלקוח שרוצה לבחור קבלן ראשי יציב לפרויקט שלו.

השוק מעריך בפאסימיות את הקטנות – ובחלק יש לו סיבה טובה

דבר מעניין העולה מן הטבלה הוא שהחברות הקטנות נסחרות כיום באיזור מכפיל 1 על ההון, כאשר לודן -0.27% היא חריגה ונסחרת במכפיל 2.1 – אבל בעיקר בגלל שליטתה (81%) בחברת שיקמוטק שמוערכת בידי השוק מעל לערכה המאזני, מאידך גיסא החברות הגדולות נסחרות כולם במכפיל הון של מעל ל-4 (אם ננטרל את פעילות הנדל"ן של אשטרום קבוצה -1.52% ונעריך אותה ב-1.2 על ההון במסגרת הנטרול)

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

עוד דבר שחשוב לזכור הוא כי בדומה לחברות הנדל"ן למגורים גם כאן הרווח הנקי על תקופה של רבעון, של שנה ולעיתים אף יותר היא לא תמיד מייצג את כוח הרווח האמיתי של החברה. כלומר חברה שהצבר שלה צמח משמעותית – יקח זמן עד שהדבר יתבטא בדוחות הכספיים.

זה יכול להיות גם הפוך – שלחברה צצו מספר פרויקטים גדולים, שעתידים להיגמר בקרוב ולא צצו בינתיים פרויקטי המשך לאותם הפרויקטים. כך למשל חברת נקסטקום ששנת 2021 הייתה עבורה שנת שיא מבחינת רווחיות בזכות שני פרויקטים מרכזיים בתחום האנרגיה המתחדשת, כאשר כעת אין באופק פרויקטים בהיקף דומה שיכנסו בנעליים של הפרויקטים הישנים.

בלסיכו, שכפי שניתן לראות המכפיל שלה על ההון הכי נמוך – ישנה בעיה אחרת שהובילה את השוק להביא את החברה לשווי הזה והיא השכר של משפחת השליטה, כאשר עלות השכר המצרפית של ארבעת בני משפחת לשמן (מחזיקים כ-57% מהחברה) עמדה בשנת 2021 על לא פחות מ-5.9 מיליון שקל; כאשר המנכ"ל איל לשמן וסמנכ"ל אחזקה וזכיינות אייל לשמן קיבלו מענק בשעה שהחברה עברה מרווח תפעולי של כ-11.4 מיליון שקל להפסד של כ-19 מיליון שקל!

בכל אופן, בשנים הקרובות ענף התשתיות צפוי כאמור לצמוח – אנחנו לא יכולים להמליץ על ביצוע פעולות רכישה או מכירה של אי אלו חברות, אלא רק להגיד שלעניות דעתנו לפני ביצוע השקעה בחברה בענף יש: 1. לבדוק את הנתונים כ-5 שנים אחורה, שכן מה שהיה שנה שעברה הוא לא בהכרח כוח הרווח המייצג של החברה, אך כמובן שתוך כדי שימת לב לרכישות או שינויים בפעילות שיתכן ששינו את התמונה מכפי שהייתה לפני 5 שנים.

2. להסתכל על הצבר. בעוד שהדוחות הכספיים בדרך כלל יתנו לנו תמונה מה היה – צבר ההזמנות הוא אינדיקציה מסוימת למה יהיה בעתיד. 3. תשפטו את ההנהלה ותעריכו את המסוגלות שלה, לסיכו 1.08% ונקסטקום -0.58% מתומחרות - הראשונה במכפיל הון נמוך והשנייה במכפיל רווח נמוך בדיוק בגלל החשש הזה, מבוסס או לאו.

הכותב הינו מנכ"ל בית ההשקעות פיינאל קפיטל ניהול השקעות ללקוחות כשירים

אין בנכתב המלצה לפעול בניירות ערך, כל העושה זאת עושה על דעתו בלבד ואין בית ההשקעות ו/או עובדיו אחראים לאי אלו פעולות במסחר שיבוצעו, ככל ויבוצעו בעקבות המאמר. יובהר כי בית ההשקעות נותן שירותים לחלק מהחברות בטבלה

- 6.אלון 10/07/2022 21:01הגב לתגובה זוהיי רן, האם נכון לסווג גם את גאון קבוצה ומנדלסון תשתיות לענף התשתיות? האם גם הן יהנו מהגידול בתקציבי התשתיות?

- 5.אמריקאי 07/07/2022 10:36הגב לתגובה זוכתבה רדודה, מתפלא על העורך של ביזפורטל שמאשר כתבה שלדוגמא דניה סיבוס חברת בנייה ותשתיות שנסחרת ב 2.5 מיליארד מכפיל 16 ומרוויחה 150 מיליון לא מוזכרת אפילו בכתבה לעומת חברות שלא נחסרות ב 300 מיליון. רק עכשיו דווח במאיה ש דניה זכתה במכרז ממשלתי תמורת 365 מיליון.

- 4.כתבה מאד אוורירית ללא כיוון ברור וללא מסקנות. 06/07/2022 22:43הגב לתגובה זוכתבה מאד אוורירית ללא כיוון ברור וללא מסקנות.

- 3.יריב 06/07/2022 22:15הגב לתגובה זוראשית, יופי של מאמר. שנית, הגדולות עדיין יקרות מאד. לא מדובר בחברות הייטק עם צמיחה פנומינלית שמצדיקה מכפילים כל כך גבוהים והענף מאד תחרותי כשמדובר במכרזים ממשלתיים, לאיתים הפסדיים. ראו לדוגמה את ההפסד הכבד של יעקובי בבנית הטרמינל בשדה התעופה רמון.

- 2.הכי זולים לדעתי 06/07/2022 22:03הגב לתגובה זוהכי זולים לדעתי

- 1.נעביר את הארים אגף 06/07/2022 21:00הגב לתגובה זוצריך להשקיע בחקר מגיפות שיצמצמו שני שליש מהעולם