בנק לאומי בדוחות טובים - רווח מייצג של כ-1.2 מיליארד שקל

בנק לאומי לאומי 1.8% מדווח על רווח של כ-1.6 מיליארד שקל ברבעון הראשון, בהשוואה לכ-1.3 מיליארד שקל ברבעון המקביל אשתקד. התשואה להון ברבעון הראשון של 2022 עמדה על כ-15.6%, בהשוואה לכ-14.2% ברבעון המקביל אשתקד. בנטרול רווחי הון ובחישוב הפרשה להפסדי אשראי מייצגת, הרווח המייצג מסתכם בכ-1.2 מיליארד שקל. מדובר בדוחות טובים ותשואה נאה על ההון כשגם בנק פועלים ובנק דיסקונט שדווחו אתמול, סיפקו מספרים נאים לשוק. הרווח המייצג של פועלים מגיע לכ-1 מיליארד שקל (לסקירת דוחות בנק הפועלים)

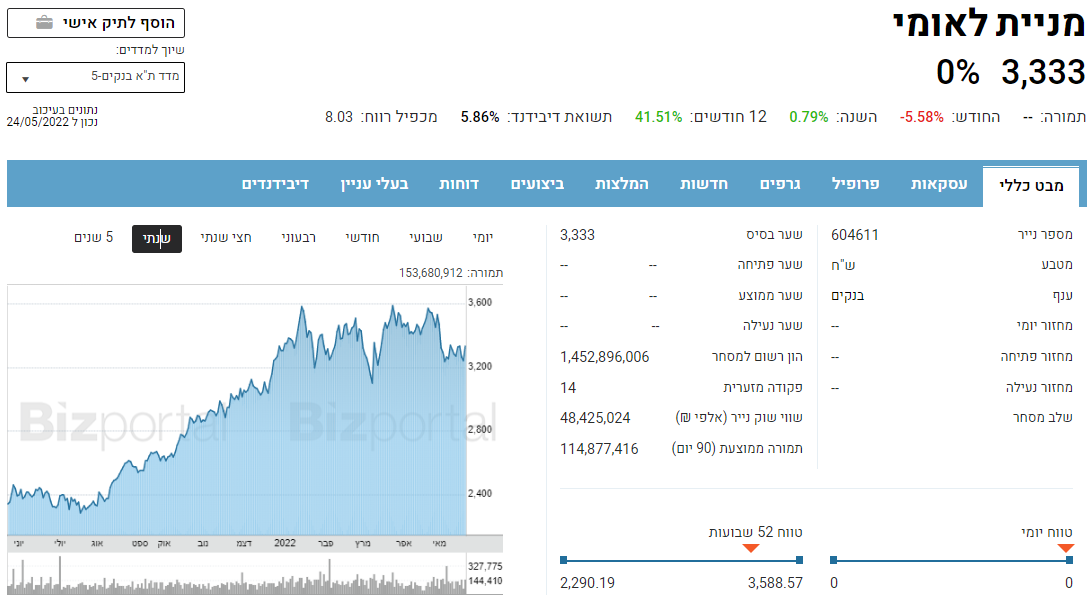

לאומי, המנוהל על ידי חנן פרידמן, התנתק בשנים האחרונות מההובלה הצמודה לצד פועלים והפך לבנק המוביל בשווי וברווחים. הנה מידע ונתונים מלאים:

לאומי מחלק דיבידנד של 322 מיליון שקל, המהווים 20% מהרווח הנקי לרבעון הראשון של 2022. בנק הפועלים, נזכיר, עצר את הדיבידנד למשך שני רבעונים על רקע מגבלת האשראי, אך ציין שברבעון הבא ישקול זאת מחדש.

- הבנקאית שגנבה תקבל פיצויי פיטורים?

- מבטח שמיר תקים את תחנת הכח קסם במימון של כ-5 מיליארד שקל בהובלת הפועלים כ-5 מיליארד שקל

- המלצת המערכת: כל הכותרות 24/7

במהלך הרבעון הראשון גדל תיק האשראי של לאומי ב-7.6% ביחס ל-31 בדצמבר 2021. התיק העסקי גדל ב-11.2%, התיק המסחרי גדל ב-9.7% ותיק המשכנתאות גדל ב-4.2%.

ברבעון הראשון של 2022 נרשמה הכנסה בשיעור של כ-0.04% מהיתרה הממוצעת של האשראי לציבור, לעומת הכנסה בשיעור של כ-0.28% ברבעון המקביל אשתקד. ההכנסה ברבעון הראשון מקורה בעיקר בגביה, לצד גידול בהפרשה הקבוצתית, בין היתר, על רקע הגידול בתיק האשראי.

הכנסות הריבית נטו ברבעון הראשון של 2022 הסתכמו בכ-2.9 מיליארדי שקל, בהשוואה לכ-2.3 מיליארד שקל ברבעון המקביל אשתקד. הגידול בהכנסות הריבית הוא בעיקר כתוצאה מגידול בתיק האשראי של הבנק ופערי המדד בין התקופות.

הכנסות מימון שאינן מריבית הסתכמו ב-14 מיליון שקל, בהשוואה ל-441 מיליון ברבעון המקביל אשתקד. הקיטון בהכנסות נובע מהירידות בשוקי ההון ומהשפעת נגזרים והפרשי שער.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בתאריך 1 באפריל 2022 הושלמה עסקת המיזוג בין LEUMI USA לבין VALLEY NATIONAL BANK. כתוצאה מהמיזוג יירשם רווח נטו ממס בסך של כ-645 מיליון שקל, כאשר מתוך סכום זה כ-194 מיליון שקל נרשמו בתקופת הדו"ח, והיתרה תירשם ברבעון השני של 2022.

מכירת בית מאני – כחלק מההיערכות להשלמת המעבר ללוד בשנת 2023, במהלך חודש אפריל 2022 התקשר הבנק בהסכם למכירת אחד מבנייני המטה שלו בתל-אביב. מכירה זו צפויה להניב לבנק רווח הון לפני מס של כ-524 מיליון שקל, שיירשם בשנת 2023.

- 2.יצאב 24/05/2022 17:32הגב לתגובה זוהשקעה מצויינת הרווחים גדלים הרבית עולה ורבית על פיקדונות 0, וזה מגדיל את הרווחים של הבנקים.בהצלחה .

- 1.קשקוש 24/05/2022 10:57הגב לתגובה זופעם פועלים שווה יותר ופעם לאומי. ותמיד ימצאו הסיבות. ומכיוון שמחיר המניה שלהם די זהה קל לעקוב אחרי זה. שנים? במרץ 2020 למשל שער הפועלים היה 15% יותר מלאומי. עכשיו השער של לאומי ב6% יותר. עוד שנתיים שלוש זה שוב יתהפך. מה שהיה הוא שיהיה ואין כל חדש תחת השמש. "לאומי, המנוהל על ידי חנן פרידמן, התנתק בשנים האחרונות מההובלה הצמודה לצד פועלים והפך לבנק המוביל בשווי וברווחים. "