אגרות החוב מזנקות, התשואה יורדת: האם זה צפוי להימשך?

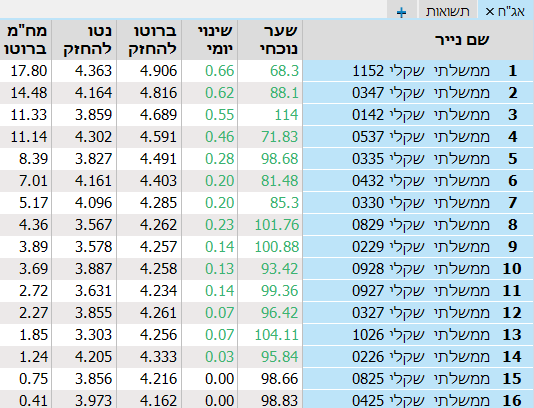

הירידות בתשואות אגרות החוב הממשלתיות בחודש האחרון היתה מאוד משמעותית - הריבית האפקטיבית באגרות החוב בריבית שקלית קבועה ל-11 שנה ירדה ממעל 5% ל-4.6%. האג"ח בריבית שקלית לתקופה הממושכת ביותר, כ-18 שנים נסחר בריבית של כ-4.9%, הוא היה כבר ב-5.3%. הנה תמונת מצב של כל אגרות החוב הממשלתיות בריבית קבועה:

השפעת ירידת התשואות על השוק

הירידות בתשואות מגיעות על רקע ההסדר המדיני בצפון. הסכם הפסקת האש מסמן לשווקים התייצבות מסוימת אחרי חודשים של אי-ודאות ביטחונית וכלכלית. משקיעים רבים רואים בכך אינדיקציה לכך שהממשלה שולטת באירועים הביטחוניים. במקביל יש הערכה לחזרה לצמיחה כלכלית ושליטה בהוצאות הביטחון שהיה חשש שככל שהמלחמה תתארך יהפכו לגדולות ועמוקות יותר.

הסדר בצפון גם עשוי לקרב מתווה והסדר בדרום לצד מתווה חטופים. במקביל, גם כניסת טראמפ לבית הלבן ב-20 בינואר מייצרת מומנטום חיובי בניסיונות להסדיר את העניינים עד לכניסתו.

- איבוד אמון באג"ח האמריקאי: קרן פנסיה דנית יוצאת מאג"ח ארה"ב

- גם האג"ח צללו היום - לכמה עלתה התשואה ל-10 שנים?

- המלצת המערכת: כל הכותרות 24/7

במקביל, גם פרמיית הסיכון של ישראל שמתבטאת דרך ה-CDS ירדה דרמטית מ-200 בשיא לאזור ה-100. זה מבטא בעקיפין את העלייה באג"ח שכן כשהסיכון יורד המחירים עולים, וזה מאותת על הערכות כלכליות אופטימיות יותר להמשך - בנוגע לצמיחה, לירידה באינפלציה וגם בנוגע לריבית.

בנק ישראל אומנם העריך כי הפחתת הריבית תהיה רק בסוף הרבעון השלישי של 2025, אבל בפועל מעריכים הכלכלנים כי על רקע סיום הלחימה בצפון והגשת התקציב וכן הירידה באינפלציה שמתרחשת גם לאור הירידה בשער הדולר, הפחתת הריבית עשויה להיות הרבה יותר מוקדם.

הפחתת הריבית של בנק ישראל עשויה להמשיך את המגמה החיובית באגרות החוב הממשלתיות השקליות.

שוק האג"ח המקומי הוא שוק גדול עם מחזורים גבוהים. השוק הזה גדול יותר משוק המניות, רק כמובן שפחות סקסי ממנו. אגרות חוב זזות לאט, מניות תנודתיות יותר. הסיכון והסיכוי במניות גבוה מאוד ביחס לאגרות החוב, אבל כשמתעמקים בזה מבינים שאגרות חוב הן חומר הגלם הבסיסי בתיק ההשקעות של כולנו - בפנסיה, בגמל, בקרנות נאמנות.

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס של המדינה? ראיון

- כמה שווה ליאור רפאלוב? השכר, העסקים והנדל"ן

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- איך לאומי גייס אג"ח בריבית שקלית של 2.4% מתחת לריבית הגיוס...

אגרות חוב ממשלתיות מול אגרות חוב קונצרניות

אגרות חוב ממשלתיות הן אגרות החוב הבטוחות ביותר. אגרות החוב הקונצרניות נסחרות במרווח מסוים מעל התשואה של אגרות החוב הממשלתיות כפועל יוצא של הסיכון הספציפי בחברה ובאגרת החוב.

בשנה האחרונה המרווחים הצטמצמו - מ-1%-2% זה ירד ל-0.5% עד 1% במרווחים של קונצרני איכותי שמשמעותו דירוג של AA ומעלה. אבל זה לא בהכרח מבטא את רמת הסיכון. הסיכון של הקונצרני הרבה יותר גבוה מהפיצוי על התשואה שעומד על 0.5%-1% לעומת הממשלתי.

- 2.לשואל 02/12/2024 18:06הגב לתגובה זומכיוון שהקופון גדול מהתשואה ברוטו המחיר עם השנים יירד ב 0142. אבל ישלם לך קופון גדול. לעומתו 0537 יעלה עם השנים אבל ישלם קופון קטן. אגב גם חישוב המחמ מושפע מגודל הקופון.

- 1.חדש 02/12/2024 08:51הגב לתגובה זוהאם כל מחירי האגח שבטבלא הונפקו במחיר 100? אם כן, יכולים להסביר איך מספר 3 ברשימה עם מחמ של 11 כבר במחיר של 114 ולעומתו מספר 4 גם עם מחמ די דומה נסחר במחיר 72? אני בטוח מפספס פה משהו אשמח להסבר

- אבנר 02/12/2024 10:28הגב לתגובה זוכל איגרות החוב מונפקים ב 100 השוני בינהם הוא הריבית על האיגרת כי הם הונפקו בזמנים שונים.