קרנות נאמנות באוגוסט: הראל אחראית לשליש מהגיוסים בקרנות הכספיות מתחילת השנה

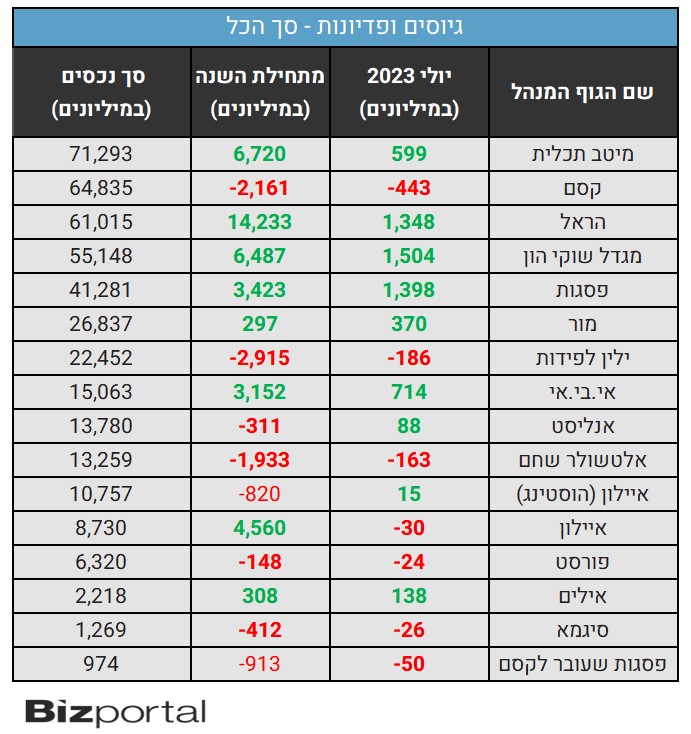

התעשייה המסורתית איבדה עוד 1.5 מיליארד שקל, הכספיות גייסו עוד 4.4 מיליארד, קרנות הסל בחודש חזק: גייסו 1.9 מיליארד שקל; הראל היא המגייסת הגדולה מתחילת השנה. מנגד - קסם, ילין ואלטשולר איבדו הכי הרבה כספים (בעיקר במסורתיות) וזה יפגע בדמי הניהול שלהן

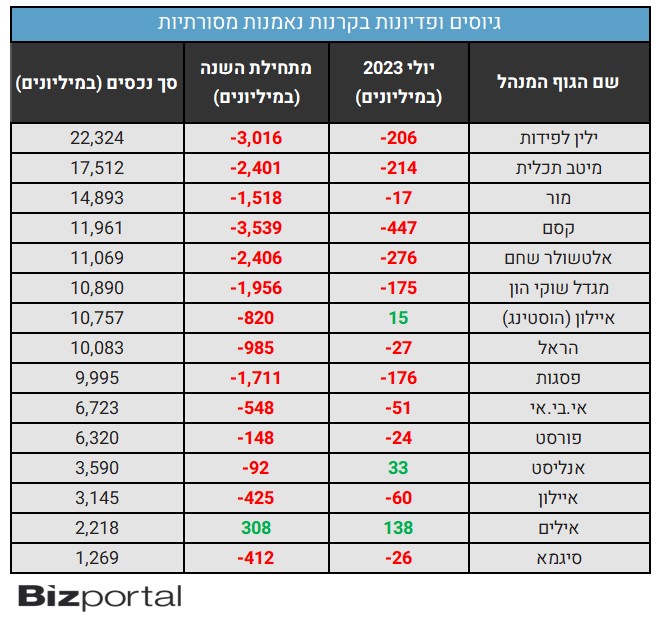

בחודש אוגוסט הקרנות המסורתיות איבדו עוד 1.5 מיליארד שקל. כשמתסכלים מתחילת השנה, הפודות הגדולות הן קסם של הפניקס עם פידיונות של 3.5 מיליארד ששקל, ילין לפידות עם מינוס 3 מיליארד שקל, אחר כך מיטב ואלטשולר עם אובדן של 2.4 מיליארד שקל, לאחר מכן מגדל עם מינוס 2 מיליארד ופסגות עם מינוס 1.7 מיליארד שקל. יציאת הכספים הזו משמעותית מאוד למנהלי הכספים - זה מצטרף לפידיונות הגדולים של השנה שעברה והמשמעות היא שהתוצאות של המנהלים נפגעות. אפשר לראות את זה בירידות במניות של אלטשולר שחם פנ -1.18% (המניה איבדה מחקה 29% ב-12 החודשים האחרונים), פסגות קבוצה (המניה נחתכה ב-70% במהלך 12 החודשים האחרונים). המעניין הוא שמניית אטראו שוקי הון -2.12% , הבעלים של ילין לפידות, בינתיים לא איבדה גובה והיא יציבה ב-12 החודשים האחרונים (עלתה ב-23% מתחילת השנה) כשהסיבה היא הגידול בתחום הגמל.

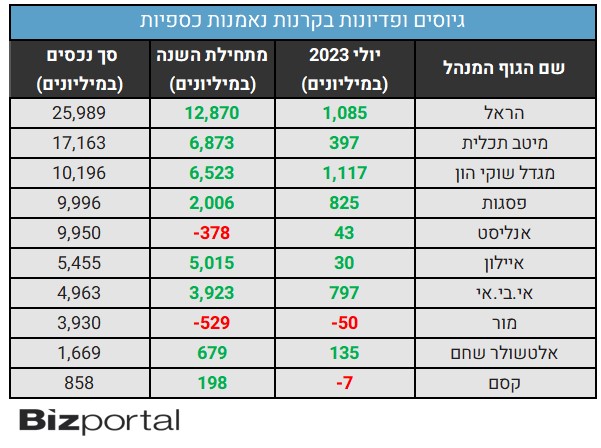

מנגד, המגייסת הגדולה מתחילת השנה היא הראל. הסיבה היא כמובן הקרנות הכספיות. המעניין הוא שהראל מגייסת כספים למרות שדמי הניהול בקרן המגייסת הגדולה שלה, הראל כספית מגמת ריבית, הם ממש לא נמוכים באופן יחסי בקטגוריה (0.12%), רק מקום 8 מתוך 19 קרנות, וגם התשואה שלה רק במקום ה-12. להראל יש עוד שתי קרנות כספיות אבל זה לא מסביר, מכיוון שגם למיטב למשל יש שלוש קרנות, אם כי היא הגבילה את ההצטרפות ל'מיטב כספית ניהול נזילות' שהייתה הגדולה בקטגוריה (10.3 מיליארד) ובכך למעשה איפשרה להראל כספית מגמת ריבית לעקוף אותה. (11.9 מיליארד שקל). השלישית בקטגוריה מבחינת גודל היא אנליסט (8.2 מיליארד שקל) אבל לאנליסט יש רק קרן אחת.

הקרנות הכספיות גייסו בחודש אוגוסט 4.4 מיליארד שקל ומתחילת השנה מדובר על 37.2 מיליארד שקל. הקרנות הכספיות השלימו זינוק של כמעט 80 מיליארד שקל מאז שבנק ישראל התחיל להעלות את הריבית לפני שנה וחצי וכעת הן מנהלות 90 מיליארד שקל, וזאת כאשר הקרנות המסורתיות מאבדות גובה ובמקום לנהל 200 מיליארד שקל הן מנהלות כעת רק 143 מיליארד שקל. בתעשייה הפאסיבית - קרנות הסל גייסו מתחילת השנה 8.2 מיליארד שקל והן מנהלות כעת כ-112 מיליארד שקל והקרנות המחקות גייסו 3.9 מיליארד שקל מתחילת השנה והן מנהלת כעת כ-70 מיליארד שקל.

המעניין הוא שלמרות יציאת הכספים הגדולה מהקרנות המסורתיות - התעשייה עצמה מנהלת כעת יותר כסף. היא מנהלת כ-415 מיליארד שקל, לעומת 363 מיליארד בסוף השנה שעברה. הסיבה היא כאמור - הגיוסים הגדולים בקרנות הכספיות. הציבור ראה את הריבית עולה ובהדרגה גילה את הקרנות הכספיות, שמהוות אלטרנטיבה לפיקדונות 'הנעולים' בבנקים.

- מליסרון בתחזית חיובית ל-2025: ה-FFO יגדל ל-1.27 מיליון שקל

- IBI קוואליטי נכנסת לתחום המשכנתאות הארוכות

- המלצת המערכת: כל הכותרות 24/7

למדור קרנות נאמנות של ביזפורטל

הנה טבלאות הגיוסים והפידיונות לחודש אוגוסט 2023:

הפידיונות בקרנות המסורתיות, אוגוסט 2023

הגיוסים בקרנות הכספיות, אוגוסט 2023

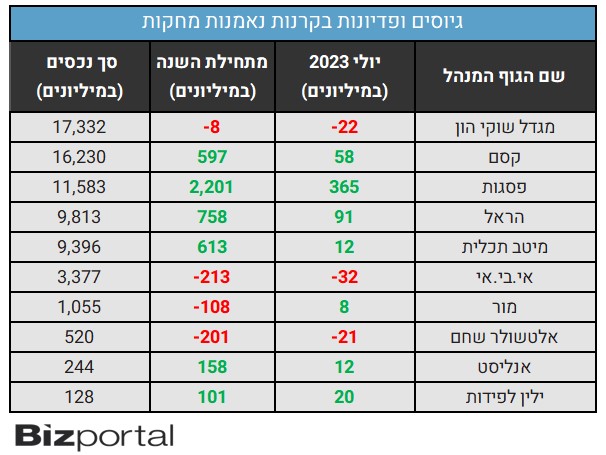

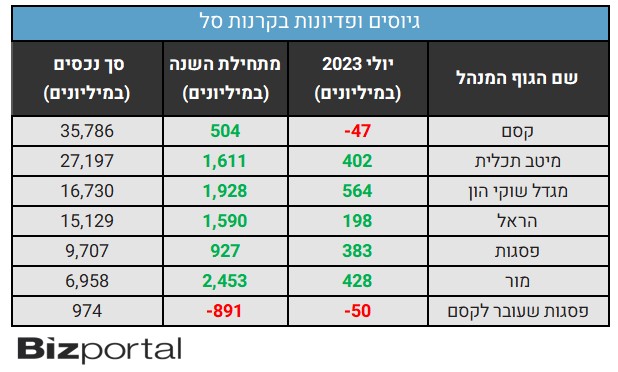

התעשייה הפאסיבית:

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

הגיוסים בקרנות המחקות, אוגוסט 2023

הגיוסים בקרנות הסל, אוגוסט 2023

סך הכל גיוסים פידיונות כל התעשייה:

- 1.רמי 03/09/2023 21:21הגב לתגובה זולפי הסכום הכספיות זה יותר מתקציב המדינה לשנה זו וזה מאיים על האוצר אז תתכוננו לתרגיל שיעשו בהמשך כדי למשל ולנטרל ושכל אחד יחשוב איזה סוג של תרגיל לפי הבנתו

תותח ה"רועם", צילום מתוך את"צ

תותח ה"רועם", צילום מתוך את"צהתותחים החדשים של צה"ל והאם ארית תספק את המרעומים

צה"ל נמצא בעיצומו של מעבר לדור חדש של תותחים, ובמקביל לכך מתגבשת גם שרשרת האספקה שתלווה את המערכת החדשה לשנים ארוכות. על פי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות ארית תעשיות 3.35% , באמצעות חברת הבת רשף טכנולוגיות, כבר קיבלה הזמנות ראשוניות למרעומים עבור התותח החדש, וצפויה להיות ספקית בלעדית של מרעומי הארטילריה למערכת.

רשף קיבלה הזמנה ראשונה כבר בשנת 2022, עם תחילת שלבי ההצטיידות והבחינה של המערכת, והזמנה נוספת נחתמה במהלך 2025, לקראת כניסת התותח לשירות מבצעי.

מדובר במוצר חדש עבור רשף, שמרחיב את פעילותה מעבר לליבת הפעילות ההיסטורית שלה בצה"ל, שהתמקדה בעיקר במרעומי מרגמות, עם נגיעה מצומצמת יחסית לעולם הארטילריה. כעת, החברה צפויה לספק מרעומי תותחים בהיקפים גדולים.

ה"רועם" - מערכת טעינה וירי ממוחשבת

התותח החדש, שמוכר בצה"ל בשם "רועם", כבר הגיע לידי חיל התותחנים ונמצא בימים אלה בשלב ההטמעה המבצעית. מדובר בתותח הוביצר 155 מ"מ מתקדם שאלביט מערכות אלביט מערכות 0.74% גם שותפה מרכזית בייצורו. התותח המבוסס על פלטפורמה גלגלית עם מערכת טעינה וירי אוטומטית, שנועד לשמש את החיל בעשורים הקרובים. הכלי פותח במשך כשש שנים באלביט מערכות, מאפס, תוך התאמה ייעודית לצורכי צה"ל, והוא כולל מערכות שליטה ובקרה מתקדמות, קצב אש של עד שמונה פגזים בדקה, טווחי ירי של עשרות קילומטרים ויכולת ירי מתוזמן לעבר כמה מטרות במקביל.

בשבוע האחרון נמסר התותח הראשון לצה"ל בטקס סמלי במפעל אלביט ביקנעם, ומשם הועבר לבסיס צאלים לצורך קליטה, אימונים ובדיקות. בימים הקרובים צפוי להתבצע ירי צה"לי ראשון מתוך תהליך ההטמעה, ובצה"ל מעריכים כי ירי מבצעי ראשון עשוי להתבצע כבר בשבועות הקרובים, בהתאם לצרכים המבצעיים. במקביל, ייצור הכלים הבאים נמשך, והמסירות לצה"ל צפויות להתבצע בהדרגה החל מהקיץ.

ה"רועם" מופעל על ידי צוות מצומצם של שלושה לוחמים בלבד - מפקד משימה, תותחן ונהג - בין היתר בזכות המעבר לטעינה אוטומטית מלאה. הכלי

נושא על גביו עשרות פגזים, והמערכת מאפשרת קצב אש גבוה ודיוק משופר, לצד ניידות גבוהה על גלגלים ויכולת מעבר מהירה בין אזורי ירי. בחיל התותחנים רואים בתותח החדש פלטפורמה שתמשיך להתפתח ולהשתפר לאורך השנים, עם שדרוגים עתידיים בקצב האש, בדיוק ובמערכות התפעול.

תותח ה"רועם", צילום מתוך את"צ

תותח ה"רועם", צילום מתוך את"צהתותחים החדשים של צה"ל והאם ארית תספק את המרעומים

צה"ל נמצא בעיצומו של מעבר לדור חדש של תותחים, ובמקביל לכך מתגבשת גם שרשרת האספקה שתלווה את המערכת החדשה לשנים ארוכות. על פי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות ארית תעשיות 3.35% , באמצעות חברת הבת רשף טכנולוגיות, כבר קיבלה הזמנות ראשוניות למרעומים עבור התותח החדש, וצפויה להיות ספקית בלעדית של מרעומי הארטילריה למערכת.

רשף קיבלה הזמנה ראשונה כבר בשנת 2022, עם תחילת שלבי ההצטיידות והבחינה של המערכת, והזמנה נוספת נחתמה במהלך 2025, לקראת כניסת התותח לשירות מבצעי.

מדובר במוצר חדש עבור רשף, שמרחיב את פעילותה מעבר לליבת הפעילות ההיסטורית שלה בצה"ל, שהתמקדה בעיקר במרעומי מרגמות, עם נגיעה מצומצמת יחסית לעולם הארטילריה. כעת, החברה צפויה לספק מרעומי תותחים בהיקפים גדולים.

ה"רועם" - מערכת טעינה וירי ממוחשבת

התותח החדש, שמוכר בצה"ל בשם "רועם", כבר הגיע לידי חיל התותחנים ונמצא בימים אלה בשלב ההטמעה המבצעית. מדובר בתותח הוביצר 155 מ"מ מתקדם שאלביט מערכות אלביט מערכות 0.74% גם שותפה מרכזית בייצורו. התותח המבוסס על פלטפורמה גלגלית עם מערכת טעינה וירי אוטומטית, שנועד לשמש את החיל בעשורים הקרובים. הכלי פותח במשך כשש שנים באלביט מערכות, מאפס, תוך התאמה ייעודית לצורכי צה"ל, והוא כולל מערכות שליטה ובקרה מתקדמות, קצב אש של עד שמונה פגזים בדקה, טווחי ירי של עשרות קילומטרים ויכולת ירי מתוזמן לעבר כמה מטרות במקביל.

בשבוע האחרון נמסר התותח הראשון לצה"ל בטקס סמלי במפעל אלביט ביקנעם, ומשם הועבר לבסיס צאלים לצורך קליטה, אימונים ובדיקות. בימים הקרובים צפוי להתבצע ירי צה"לי ראשון מתוך תהליך ההטמעה, ובצה"ל מעריכים כי ירי מבצעי ראשון עשוי להתבצע כבר בשבועות הקרובים, בהתאם לצרכים המבצעיים. במקביל, ייצור הכלים הבאים נמשך, והמסירות לצה"ל צפויות להתבצע בהדרגה החל מהקיץ.

ה"רועם" מופעל על ידי צוות מצומצם של שלושה לוחמים בלבד - מפקד משימה, תותחן ונהג - בין היתר בזכות המעבר לטעינה אוטומטית מלאה. הכלי

נושא על גביו עשרות פגזים, והמערכת מאפשרת קצב אש גבוה ודיוק משופר, לצד ניידות גבוהה על גלגלים ויכולת מעבר מהירה בין אזורי ירי. בחיל התותחנים רואים בתותח החדש פלטפורמה שתמשיך להתפתח ולהשתפר לאורך השנים, עם שדרוגים עתידיים בקצב האש, בדיוק ובמערכות התפעול.

.jpg)