חגיגת שכר באלקו-אלקטרה; למה צריך מנכ"לים משותפים באלקו, מה השכר של האחים זלקינד והחוצפה של איתמר דויטשר

שכר הבכירים בקבוצת אלקו אלקו 1.68% - אלקטרה אלקטרה 2.75% מזכיר את הפינוקים שקיבלו הבכירים בקבוצת אי.די.בי ז"ל של נוחי דנקנר. קבוצות של עשרות אנשים בדירקטוריונים מיותרים, מקורבים ומנכ"לים משכו עשרות מיליונים בשנה. שם נמצא חלק מההסבר לקריסה של אי.די.בי, לצד השקעות כושלות או אם תרצו - ברבורים שחורים שצצו בפעילויות המרכזיות שלה. אבל, עומס השכר היה הסממן שמדובר באימפריה "רקובה" כזו שמשמרת את היסמנים והחברים בתפנוקים לא הכרחיים. לא הכרחיים כי מדובר בחברת החזקות. חברת החזקות היא סוג של פעילות צינור שהצורך בה ובכל המנגנון השמן הוא מיותר מלכתחילה.

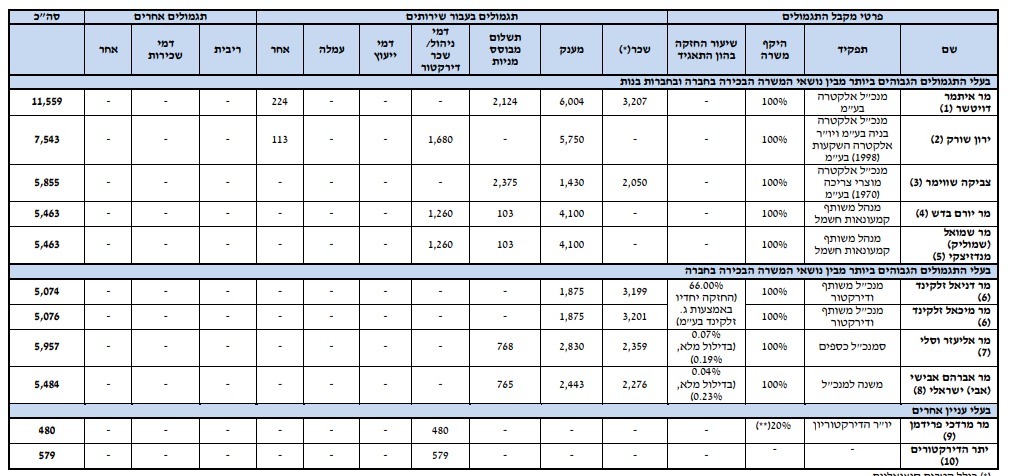

ונחזור מאי.די.בי לאלקו. למה אלקו צריכה שני מנכ"לים? זו חברת החזקות. נכון, יש מקום לייזום, פיתוח וליווי ועדיין - למה צריך שני מנכ"לים ולמה שכל מנכ"ל יקבל חבילה של מעל 5 מיליון שקל. דניאל זלקינד ומיכאל זלקינד מקבלים 5.1 מיליון שקל בשנה כי הם היורשים של מייסד אלקו והם נבחרו לנהל אותה. זו הוצאה לא נדרשת למרות שההיקפים של אלקו ענקיים.

- אלקטרה: ההכנסות גדלו אבל הרווח נחתך בחצי

- אלקטרה מצרפת את קרן תש"י כשותפה באלקטרה אפיקים ומוטורס

- המלצת המערכת: כל הכותרות 24/7

מנגד, הצורך במנכ"ל לאלקטרה, חברה הבת המרכזית של אלקו הוא ברור. זו חברה גדולה, מורכבת, רווחית, צומחת. חברה תפעולית שצריכה ניהול מסביב לשעון.

אבל שימו לב לעובדה הבאה: איתמר דויטשר, מנכ"ל אלקטרה קיבל ב-2022 שכר של 11.6 מיליון שקל (בצמרת שכר הבכירים של 2022) וכעת עם האופציות החדשות שאושרו לו הוא יעלה משמעותית גם משכר זה. רגע, מה זה אושרו? יש כאן סיפור מעניין - אלקטרה ביקשה להעניק לדויטשר אופציות בשווי 24 מיליון שקל - 6 מיליון שקל לשנה. ההטבה של האופציות בשנת 2022 היתה 2 מיליון שקל.

הבקשה הזו הועברה לבעלי המניו שהצביעו והחליטו שלא לאשר את האופציות לדויטשר. ואז קם הדירקטוריון ואמר (במילים אחרות כמובן) - "קפצו לנו בעלי מניות יקרים, אנחנו מאשרים את ההטבה הזו".

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

אישור הענקת האופציות אמור לקבל הסכמת בעלי המניות, אבל הדירקטוריון יכול לעשות 'אובר רולינג' ולאשר בתהליך ארוך את השכר בתנאי שהוא מוכיח כי החברה חייבת לתגמל את המנכ"ל על השגיו. זה בדיוק מה שהדירקטוריון עשה - אישר את החבילה השמנה למרות ההתנגדות של בעלי המניות. הדירקטוריון עושה את זה בפעם הרביעית - הוא נהג כך גם בשנים 2017 ,2019 ו-2021.

בהודעה על השיקולים בעד הענקת האופציות מסבירה החברה כי כך יהיה קשר טוב יורת בין הביצועים של החברה לבין התגמול של המנכ"ל ויהיה לו תמריץ גדול יותר. קשה להבין את המשפט הזה, במיוחד כשהתגמול בחלקו הוא הוני ויש קשר ברור לביצועים של החברה ולמחיר השוק של המניה. ובכלל - משתמע מההודעה כאילו דויטשר הוא מקופח ומסכן. זה כמובן הפוך.

מעצבן במיוחד ההסבר הזה של אלקטרה - "נציגי החברה ונציג בעלת השליטה קיימו פגישות עם נציג גוף המייעץ לגורמים בשוק ההון הישראלי ועם נציגי בעלי המניות הגדולים בחברה (למעט אלקו), על מנת להבין מה הרקע לסירובה של האסיפה הכללית לאשר את ההענקה ואת מדיניות התגמול. נציגי החברה ובעלת השליטה התרשמו, כי אותם בעלי מניות מוסדיים של החברה, אשר השתתפו בהצבעה, מביעים שביעות רצון מתפקוד החברה, ניהולה ותוצאותיה, אך בשל שיקולים רוחביים אותם הם מחילים על כלל החברות במשק, ללא הבחנה לגבי חברות בסדר הגודל של החברה ואיכות הניהול של המנכ"ל, ואשר מגבילים את שיקול דעתם, הצביעו נגד אישור תיקון מדיניות התגמול ונגד הקצאת כתבי האופציה למנכ"ל. בעלי המניות, אשר שוקלים נימוקים נוספים מלבד טובת החברה, אינם מתחשבים בתשואה שהחברה, בניהולו של המנכ"ל, הניבה לכלל בעלי מניותיה. חברי ועדת התגמול והדירקטוריון של החברה מחויבים לבחון אך ורק את טובת החברה על בסיס שיקולים הנוגעים לחברה עצמה, הצמיחה שהחברה הציגה בפועל ותוצאות הניהול הפרטני של המנכ"ל.

"חברי הועדה והדירקטוריון רואים במנכ"ל שותף מלא, וככזה רואים לנכון לשתף אותו בתגמול על הצלחות החברה, הגם ששיתוף זה חורג מהמגבלות הרוחביות של המוסדיים שלא לוקחות בחשבון את גודלה של החברה ואת גודל הצלחותיה".

זה נכון שאלקטרה חברה גדולה, ביחס לרוב החברות הנסחרות, אבל הגבלות השכר של המוסדיים ו-או הגופים המייעצים הן מלכתחילה מתייחסות לחברות הגדולות. זה תירוץ-נימוק כל כך לא רלבנטי, כשמעבר לכך - האם הדירקטוריון מקבל החלטות על סמך שיחות עם אנשים. יש הצבעה של בעלי המניות ושם נקבע - "לא מאשרים".

ההחלטה של הדירקטוריון לאשר למרות הכל היא בדיחה, זה מסרסר את הכוח של בעלי המניות. רוצים לנחש מי בדירקטוריון? מיכאל זלקינד ודניאל זלקינד שלא יגידו לא למנכ"ל שלהם, במיוחד אגב שבמקביל לניהול של דויטשר אלקטרה משלמת דמי ניהול ותשלומים נוספים לאלקו האמא בסכום של 7.8 מיליון שקל.

התשלומים האלו כוללים גם שכר ליו"ר, לדירקטורים וגם בגין איתור הזדמנויות וליווי. האם אלקטרה נדרשת לאיתור הזדמנויות וליווי? ממש לא, מנכ"ל וצמרת הנהלה שגורפים כאלו סכומים יכולים גם לפתח את העסק בעצמם. אבל במורכבות של פירמידה, של חברת החזקות יש תשלומים בין החברות, תשלומים ושכר לא באמת נחוצים, אבל כאלו שמחברים בין האנשים ובין החברות וגורמים למחויבות של תן לי ואתן לך.

- 14.חולבים אותן עם קשית (ל"ת)מוצצים את החברות 10/04/2023 09:48הגב לתגובה זו

- 13.זה כסף ציבורי של המשקיעים בבורסה אז הכל מותר (ל"ת)אפק 10/04/2023 09:25הגב לתגובה זו

- 12.שמפו 09/04/2023 18:54הגב לתגובה זוכל האלקטרומכניקה. עד הפרט האחרון. כל התשתיות. כל הבניה.כל ההקמה. כל התחזוקה - אלקטרה FM. כל הקמעונאות. הכל בבית. אין חברה כזו.ואין לחצני כאילו-רגולטורים שמתעסקים איתם.אפילו בתאום תחרות המעליות הוציאו אותם בכלום ושום דבר.אה, ולכו לחפש כמה כסף קיבל עמית מור המורשע בתמורה לכך שלקח על עצמו עבודות שירות.כן, הוא גם מקורב!מדינת פח אשפה!גנבים ומעוולים בחסות החוק והמערכת המושחתת!!

- 11.ג'ק 09/04/2023 16:15הגב לתגובה זוהברדק והנזק הכלכלי של ממשלת ביבי והדרדור לאזור הסכנה .

- טמבל. מה הקשר. (ל"ת)שמפו 09/04/2023 18:54הגב לתגובה זו

- 10.למה אני בטוח שאלו מתנגדים לרפורמה ? (ל"ת)שלמה 09/04/2023 15:45הגב לתגובה זו

- 9.מוטי 09/04/2023 11:50הגב לתגובה זוכולנו הפסדנו שנוחי פשט את הרגל, נכון,לא הרבה, לכל אחד ירד רק אחוז או חצי אחוז מהפנסיה, והוא אפילו לא יודע שזה בגלל זה. כולנו מפסידים שבאלקטרה מצ'פרים אנשים במיליוני שקלים. המניה כבר נחתכה ביותר מחצי מתחילת השנה, וכולנו נמשיך לצ'פר אותה

- 8.כנראה שהגיע הזמן להשתחרר מהסיסמא לקנות רק מחברות "שלנו" (ל"ת)ארי 09/04/2023 10:17הגב לתגובה זו

- 7.אהרון שלווה 09/04/2023 10:14הגב לתגובה זוכך בדיוק מתחיל סוף של אימפריות

- 6.ל 09/04/2023 10:11הגב לתגובה זוהדרך היחידה היא לא להשקיע בחברות מסואבות

- 5.פועלת 09/04/2023 09:45הגב לתגובה זוהיכן ה"ה המוסדיים המייצגים את שכירי היום ? אם המנהלים חמדניים ותאבי בצע אפשר להסתלק מהשקעה בחברה. יש אלטרנטיבות למכביר.

- 4.גולדפינגר 09/04/2023 09:19הגב לתגובה זוותנחשו מי הם בעלי המניות, ברור קרנות הפנסיה וההישתלמות. כסף של אנשים אחרים

- פנסיונר 09/04/2023 10:26הגב לתגובה זותפדה את כל החסכונות, פנסיה, השתלמת גמל.. תעביר הכל לגרמניה.. תשקיע במדד החברות הנציונאל

- 3.אלקטרה טיים 09/04/2023 09:15הגב לתגובה זולעובד בחברה לצרף אח

- קטנטן 09/04/2023 10:25הגב לתגובה זואת מי להעסיק

- אלקטרה טיים 09/04/2023 14:48ולא משנה הקשר המשפחתי.

- אחחחח אלקטרה אחח 09/04/2023 14:14מיישמים

- שהתפקיד שלהם 09/04/2023 09:37הגב לתגובה זולצפות מלמעלה על העובדים והעבודה. הם מעל כולם. הם גאונים ופילוסופים שמנהלים את החברה הענקית הזו. הם כמו על האולימפוס.

- 2.רוני 09/04/2023 08:58הגב לתגובה זוכל פעם אותו דבר, זוהי שקיעתה של הזריחה.

- לא. ככה רוצים שתחשוב. אלקטרה גדולה מכדי ליפול. תגדל! (ל"ת)שמפו 09/04/2023 18:57הגב לתגובה זו

- 1.אין הצדקה לשכר כזה (ל"ת)חזי 09/04/2023 08:57הגב לתגובה זו

תותח ה"רועם", צילום מתוך את"צ

תותח ה"רועם", צילום מתוך את"צהתותחים החדשים של צה"ל והאם ארית תספק להם את המרעומים

צה"ל נמצא בעיצומו של מעבר לדור חדש של תותחים, ובמקביל לכך מתגבשת גם שרשרת האספקה שתלווה את המערכת החדשה לשנים ארוכות. על פי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות ארית תעשיות 0.59% , באמצעות חברת הבת רשף טכנולוגיות, כבר קיבלה הזמנות ראשוניות למרעומים עבור התותח החדש, וצפויה להיות ספקית בלעדית של מרעומי הארטילריה למערכת.

רשף קיבלה הזמנה ראשונה כבר בשנת 2022, עם תחילת שלבי ההצטיידות והבחינה של המערכת, והזמנה נוספת נחתמה במהלך 2025, לקראת כניסת התותח לשירות מבצעי.

מדובר במוצר חדש עבור רשף, שמרחיב את פעילותה מעבר לליבת הפעילות ההיסטורית שלה בצה"ל, שהתמקדה בעיקר במרעומי מרגמות, עם נגיעה מצומצמת יחסית לעולם הארטילריה. כעת, החברה צפויה לספק מרעומי תותחים בהיקפים גדולים.

ה"רועם" - מערכת טעינה וירי ממוחשבת

התותח החדש, שמוכר בצה"ל בשם "רועם", כבר הגיע לידי חיל התותחנים ונמצא בימים אלה בשלב ההטמעה המבצעית. מדובר בתותח הוביצר 155 מ"מ מתקדם שאלביט מערכות אלביט מערכות -0.42% גם שותפה מרכזית בייצורו. התותח המבוסס על פלטפורמה גלגלית עם מערכת טעינה וירי אוטומטית, שנועד לשמש את החיל בעשורים הקרובים. הכלי פותח במשך כשש שנים באלביט מערכות, מאפס, תוך התאמה ייעודית לצורכי צה"ל, והוא כולל מערכות שליטה ובקרה מתקדמות, קצב אש של עד שמונה פגזים בדקה, טווחי ירי של עשרות קילומטרים ויכולת ירי מתוזמן לעבר כמה מטרות במקביל.

בשבוע האחרון נמסר התותח הראשון לצה"ל בטקס סמלי במפעל אלביט ביקנעם, ומשם הועבר לבסיס צאלים לצורך קליטה, אימונים ובדיקות. בימים הקרובים צפוי להתבצע ירי צה"לי ראשון מתוך תהליך ההטמעה, ובצה"ל מעריכים כי ירי מבצעי ראשון עשוי להתבצע כבר בשבועות הקרובים, בהתאם לצרכים המבצעיים. במקביל, ייצור הכלים הבאים נמשך, והמסירות לצה"ל צפויות להתבצע בהדרגה החל מהקיץ.

ה"רועם" מופעל על ידי צוות מצומצם של שלושה לוחמים בלבד - מפקד משימה, תותחן ונהג - בין היתר בזכות המעבר לטעינה אוטומטית מלאה. הכלי

נושא על גביו עשרות פגזים, והמערכת מאפשרת קצב אש גבוה ודיוק משופר, לצד ניידות גבוהה על גלגלים ויכולת מעבר מהירה בין אזורי ירי. בחיל התותחנים רואים בתותח החדש פלטפורמה שתמשיך להתפתח ולהשתפר לאורך השנים, עם שדרוגים עתידיים בקצב האש, בדיוק ובמערכות התפעול.

תותח ה"רועם", צילום מתוך את"צ

תותח ה"רועם", צילום מתוך את"צהתותחים החדשים של צה"ל והאם ארית תספק להם את המרעומים

צה"ל נמצא בעיצומו של מעבר לדור חדש של תותחים, ובמקביל לכך מתגבשת גם שרשרת האספקה שתלווה את המערכת החדשה לשנים ארוכות. על פי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות ארית תעשיות 0.59% , באמצעות חברת הבת רשף טכנולוגיות, כבר קיבלה הזמנות ראשוניות למרעומים עבור התותח החדש, וצפויה להיות ספקית בלעדית של מרעומי הארטילריה למערכת.

רשף קיבלה הזמנה ראשונה כבר בשנת 2022, עם תחילת שלבי ההצטיידות והבחינה של המערכת, והזמנה נוספת נחתמה במהלך 2025, לקראת כניסת התותח לשירות מבצעי.

מדובר במוצר חדש עבור רשף, שמרחיב את פעילותה מעבר לליבת הפעילות ההיסטורית שלה בצה"ל, שהתמקדה בעיקר במרעומי מרגמות, עם נגיעה מצומצמת יחסית לעולם הארטילריה. כעת, החברה צפויה לספק מרעומי תותחים בהיקפים גדולים.

ה"רועם" - מערכת טעינה וירי ממוחשבת

התותח החדש, שמוכר בצה"ל בשם "רועם", כבר הגיע לידי חיל התותחנים ונמצא בימים אלה בשלב ההטמעה המבצעית. מדובר בתותח הוביצר 155 מ"מ מתקדם שאלביט מערכות אלביט מערכות -0.42% גם שותפה מרכזית בייצורו. התותח המבוסס על פלטפורמה גלגלית עם מערכת טעינה וירי אוטומטית, שנועד לשמש את החיל בעשורים הקרובים. הכלי פותח במשך כשש שנים באלביט מערכות, מאפס, תוך התאמה ייעודית לצורכי צה"ל, והוא כולל מערכות שליטה ובקרה מתקדמות, קצב אש של עד שמונה פגזים בדקה, טווחי ירי של עשרות קילומטרים ויכולת ירי מתוזמן לעבר כמה מטרות במקביל.

בשבוע האחרון נמסר התותח הראשון לצה"ל בטקס סמלי במפעל אלביט ביקנעם, ומשם הועבר לבסיס צאלים לצורך קליטה, אימונים ובדיקות. בימים הקרובים צפוי להתבצע ירי צה"לי ראשון מתוך תהליך ההטמעה, ובצה"ל מעריכים כי ירי מבצעי ראשון עשוי להתבצע כבר בשבועות הקרובים, בהתאם לצרכים המבצעיים. במקביל, ייצור הכלים הבאים נמשך, והמסירות לצה"ל צפויות להתבצע בהדרגה החל מהקיץ.

ה"רועם" מופעל על ידי צוות מצומצם של שלושה לוחמים בלבד - מפקד משימה, תותחן ונהג - בין היתר בזכות המעבר לטעינה אוטומטית מלאה. הכלי

נושא על גביו עשרות פגזים, והמערכת מאפשרת קצב אש גבוה ודיוק משופר, לצד ניידות גבוהה על גלגלים ויכולת מעבר מהירה בין אזורי ירי. בחיל התותחנים רואים בתותח החדש פלטפורמה שתמשיך להתפתח ולהשתפר לאורך השנים, עם שדרוגים עתידיים בקצב האש, בדיוק ובמערכות התפעול.

.jpg)