אמות בתוצאות פושרות, אך צפויות; התחזית לשנה - FFO של 132 אג' למניה

היקף הנכסים של החברה מסתכם ב-14 מיליארד שקל; שמעון אבודרהם, מנכ"ל החברה: "הסגר בחודשים ינואר ופברואר השפיע לרעה. עם החזרה לשגרה אנו חווים התעוררות של השוק. עם זאת, בנקודת הזמן הנוכחית עדיין מוקדם להעריך את מלוא השפעות הקורונה".

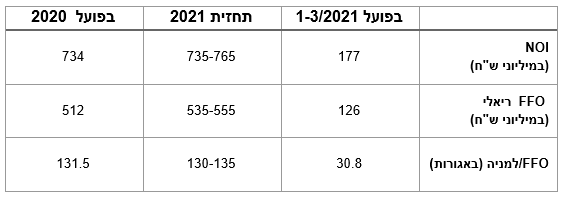

אמות 1.28% מדווחת על NOI של 177 מיליון שקל ו-FFO של 126 מיליון שקל ברבעון הראשון. ה-NOI ברבעון המקביל הסתכם ב-201 מיליון שקל. הירידה נובעת מהקלות שניתנו בעקבות הסגר השלישי לשוכרי המרכזים המסחריים בסך של כ-19 מיליון שקל ומנכס אשר מוין לנדל״ן בהקמה עקב שדרוג בהיקף של 4 מיליון שקל. הקיטון קוזז מנכסים שהקמתם הסתיימה והחלו להניב הכנסה.

ה-NOI מנכסים קיימים (Same property NOI) ברבעון הסתכם לכ-173 מיליון שקל לעומת 197 מיליון ברבעון המקביל אשתקד. עיקר הירידה נובעת כאמור מהקלות שניתנו בעקבות הסגר השלישי. כמו כן, ה-NOI ברבעון הראשון של שנת 2020 כלל הכנסה בעלת אופי חד פעמי בסך של 1.5 מיליון שקל.

הרווח הנקי ברבעון הסתכם ב-102 מיליון לעומת 89 מיליון בתקופה המקבילה אשתקד, גידול של 15%. במהלך הרבעון הראשון נחתמו 135 חוזים חדשים לרבות מימושי אופציה וחידושי חוזים בהיקף של 54 אלף מ״ר בדמי שכירות שנתיים בסך של 53 מיליון שקל.

שווי נדל"ן להשקעה (מניב ובהקמה) ליום 31.03.2021 הסתכם בכ-14 מיליארד שקל. שיעור התפוסה - 96.8%.

פרויקטים בשלבי בניה - לאמות ארבעה פרויקטים בשלבי בניה אשר חלק החברה בהם הינו 94 אלף מ"ר. היקף ההשקעה הצפוי הכולל בפרויקטים הינו 1.4 מיליארד שקל (חלק החברה) ויתרת ההשקעה הצפויה בהם הינה 0.7 מיליארד שקל: בניין המשרדים בחולון, בנין משרדים במודיעין, מתחם הלח"י בבני ברק וחניון ToHa2.

- אמות: יציבות בהכנסות וב-FFO, מאשררת את התחזית השנתית

- אמות מציגה יציבות תפעולית: ירידה של 1% ב-FFO מול עלייה של 2% ב-NOI

- המלצת המערכת: כל הכותרות 24/7

תחזית לשנת 2021

התחזית לשנת 2021 נעשתה בהתייחס לנתונים המאקרו כלכליים כפי שהיו ידועים בפועל בשנת 2020 ובהתאם להנחות הבאות :

מדד המחירים לצרכן- שינוי שנתי בשיעור של 1%

לא יחולו שינויים מהותיים בסביבה העסקית בה פועלת הקבוצה בארץ.

חוזי שכירות חתומים וצפי הנהלת החברה בדבר חידושי הסכמי שכירות שוטפים בשנת 2021 לא נלקחה בחשבון פגיעה אפשרית כתוצאה מהטלת סגרים נוספים במהלך השנה הקרובה. תחזית החברה התבססה על הערכתה כי המשק יחזור לתפקוד באופן מדורג עד סוף שנת 2021

על רקע התוצאות, אמר שמעון אבודרהם, מנכ"ל אמות: "תוצאות הרבעון הראשון הושפעו בעיקר מהסגר שחל בחודשים ינואר ופברואר. עם החזרה לשגרה אנו חווים התעוררות של השוק, גידול חד במספר העובדים השבים לעבוד במגדלי המשרדים ועליה בתנועת הקונים במרכזים המסחריים.

וול סטריט נגזרים (X)

וול סטריט נגזרים (X)התמ״ג עלה 4.3% בניגוד לציפיות

החוזים העתידיים מהססים מול נתוני מאקרו, בזמן

שהמסחר הקמעונאי תופס נתח גדל והולך ומחדד תנודתיות סביב טכנולוגיה ותעודות סל

וול סטריט מגיעה לעוד יום מסחר במצב רוח זהיר. החוזים העתידיים נעים קלות סביב האפס, כשהשוק מעכל את נתוני המאקרו שמחדדים מחדש את התמחור סביב הריבית בחודשים הקרובים. במרכז עומד נתון התמ״ג לרבעון השלישי שמראה קצב צמיחה שנתי של 4.3%, לצד פרסום מדד אמון הצרכנים לחודש דצמבר.

תמ״ג חזק לא בהכרח מרגיע, ושאלת הריבית רק מתחדדת

התמ״ג הוא המדד הרחב ביותר לפעילות הכלכלית בארה״ב. הוא סופר את הערך הכולל של סחורות ושירותים שנוצרו במשק, ולכן הוא נותן לשוק תמונה אם הכלכלה באמת מתרחבת או פשוט מחזיקה מעמד. כשהמספר יוצא גבוה מהצפוי, זה לא תמיד חדשות מרגיעות לשוק המניות, כי זה מחזק את השאלה כמה מהר הפד׳ יכול להרשות לעצמו להוריד ריבית בלי להצית מחדש לחץ אינפלציוני.

הנתון של 4.3% מגיע מעל ציפיות שהיו סביב 3.3%, והוא גם מאיץ מול קצב של 3.8% ברבעון השני. מאחורי המספר עומדת צריכה פרטית שנשארת יציבה והוצאות עסקיות שמחזיקות קצב, שילוב שמאותת שהמנועים המרכזיים של הכלכלה עדיין עובדים גם כשהריבית גבוהה.

בתוך הפירוט של הרבעון בולטת קפיצה בצריכה הפרטית בקצב שנתי של 3.5% אחרי 2.5% ברבעון השני. חלק משמעותי מהעלייה מגיע מרכישות מוקדמות של רכבים חשמליים לפני תום הטבות מס בסוף ספטמבר, מה שמסביר גם למה נתוני מכירות הרכב באוקטובר ונובמבר נחלשים, בזמן שהצריכה בתחומים אחרים מציגה תמונה מעורבת.

- אנבידיה וטסלה עולות כ-1.3%, סטרטג'י עולה בעקבות הביטקוין - המניות הבולטות בוול סטריט

- וול סטריט פותחת שבוע מקוצר - מה האנליסטים צופים והאם ראלי סנטה בפתח?

- המלצת המערכת: כל הכותרות 24/7

ברקע מתחדדת התמונה של כלכלת קיי. משקי בית עם הכנסה גבוהה ממשיכים להחזיק קצב, בעוד המעמד הבינוני והנמוך מרגיש לחץ ביומיום, כמו שסיקרנו בביזפורטל - כלכלת ה-K בארה״ב מתחדדת: הגדולות ממשיכות קדימה והקטנים נלחצים. הפער הזה מתרגם לשוק הון שנראה חזק במדדים, אבל נשען יותר ויותר על קבוצת מניות מצומצמת ועל ציפיות לריבית נוחה יותר בהמשך.

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניג

הבורסה לניירות ערך בתל אביב, צילום: מנדי הניגמניות השבבים מתחזקות, הבנקים והביטוח יורדים עד 1.8% - יציבות במדדים

ראלי סנטה בוול סטריט וסגירה מוקדמת היום. רשות ני״ע פשטה על משרדי אירודרום; ארית על רקע תותח ה״רועם״. רגולציה חדשה תכניס סדר בבינה מלאכותית בפיננסים. המומנטום השלילי במגזר הפיננסים נמשך אחרי נפילות של עד 2% אמש - הבנקים וחברות הביטוח ממשיכים לרדת; שיכון ובינוי מחפשת עסקה בפרמיה לשוב אנרגיה; איי.סי.אל תספק לסין 750,000 טונות של אשלג - שער הדולר בשפל של 4 שנים

מניות השבבים מתחזקות על רקע “ראלי סנטה” בוול סטריט, כשהסנטימנט החיובי ממשיך לחלחל גם לסקטור הטכנולוגיה. היום המסחר בניו יורק יינעל מוקדם, בשעה 20:00 שעון ישראל, ומחר

הבורסות יישארו סגורות לרגל חג המולד, מה שעשוי להשאיר את התנודות בעיקר על מחזורים דקים יותר. טאואר 0.54% , קמטק 2.36% ו-נובה 1.15% בעלייה ומושכות עניין

כחלק מהתנועה בסקטור.

פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים. חוקרי רשות ניירות ערך פשטו אתמול על משרדי אירודרום קבוצה -3.57% , במסגרת חקירה בחשד לעבירות לכאורה לפי חוק ניירות ערך וחוק העונשין, ועיכבו לחקירה גם נושאי משרה נוכחיים ולשעבר. החקירה קשורה למכרז משרד הביטחון שבו זכתה החברה באוקטובר 2024 ודיווחה אז על זכייה בהיקף של כ-137 מיליון שקל לאספקת כטב"מים, שנחשבה לאבן דרך. בהמשך התברר שחלק מההזמנה הועבר למתחרה, בנדא מגנטיק, ובתנאי המכרז הייתה אפשרות לצמצם או לבטל את ההתקשרות. ברקע נטען גם כי החברה דיווחה למשקיעים באיחור של כ-שבועיים, בעקבות “תקלה טכנית”

התותחים החדשים של צה"ל והאם ארית תספק את המרעומים. צה״ל מתקדם לדור חדש של תותחים עם כניסת תותח ה״רועם״ לשירות, ובמקביל מתגבשת גם שרשרת האספקה שתלווה את המערכת לשנים קדימה. לפי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות 1.07% באמצעות הבת רשף טכנולוגיות כבר

קיבלה הזמנות ראשוניות למרעומים לתותח החדש, וצפויה להפוך לספקית בלעדית של מרעומי הארטילריה למערכת. רשף קיבלה הזמנה ראשונה כבר ב-2022, ובהמשך נחתמה הזמנה נוספת במהלך 2025 לקראת הכניסה לשירות מבצעי, מה שמסמן הרחבה של הפעילות

מעבר לליבת המרעומים למרגמות אל עולם הארטילריה, עם פוטנציאל להיקפים גדולים יותר לאורך זמן.

מהפכה בפרסומות, נזיפה בביהמ"ש: ליברה תשלם

100 אלף שקל. בפסק דין חריג בחריפותו, שופט השלום בנתניה גיא אבנון קבע כי ליברה -2.35% ניהלה “הגנת סרק” בתיק תאונת דרכים פשוטה, שבו האחריות לא הייתה במחלוקת, אך החברה סירבה לשלם וטענה למרמה. השופט

דחה את הטענות אחת לאחת, מתח ביקורת על הקו הלוחמני של החברה ועל בקשות “גורפות” שפגעו בפרטיות ללא תשתית ראייתית, וציין גם את ניסיונות הדחייה והעיכוב של ההליך. בסופו של דבר ליברה חויבה בכ-100 אלף שקל פיצויים והוצאות, כולל שכר טרחת עורך דין, בפסק דין שלא חסך מילים

על התנהלותה.

- אלביט עלתה 2.6%, מדד הביטוח ירד 2.1%; המדדים ננעלו בעליות קלות

- ראלי בת"א: טבע עלתה 2.6%, הבנקים עלו 1.4%, הייפר ועל בד זינקו 16%

- המלצת המערכת: כל הכותרות 24/7

סוף עידן כללי האצבע: הדוח שמכניס סדר בבינה מלאכותית בפיננסים. הרגולטורים ממקדים את הפיקוח במערכות מסוכנות, מחייבים שקיפות ומשאירים את האחריות אצל הגוף הפיננסי גם כשהמערכת מגיעה מספק חיצוני. מעבר לנושאים המוכרים כמו פרטיות והטיה, הדוח נכנס גם לניהול סיכונים ותפעול בפועל, כולל התמודדות עם הונאות ודיסאינפורמציה שמגיעות דרך ערוצים דיגיטליים ומשפיעות על פעילות פיננסית יומיומית.

.jpg)