מה הקשר בין AI ורכבים חשמליים? ומי עשויות למנוע קריסה של השוק?

המדדים המשיכו ללחוץ למטה ולא להרפות. חוויה קצת חדשה למצטרפים החדשים יותר לשוק ההון. חוויה שמזכירה נשכחות לוותיקים. מה הלאה? נתמקד היום במיפוי מפורט של השוק, עדכון הסקטורים החזקים ואלו שלא כדאי להיות בהם עכשיו.

השוק

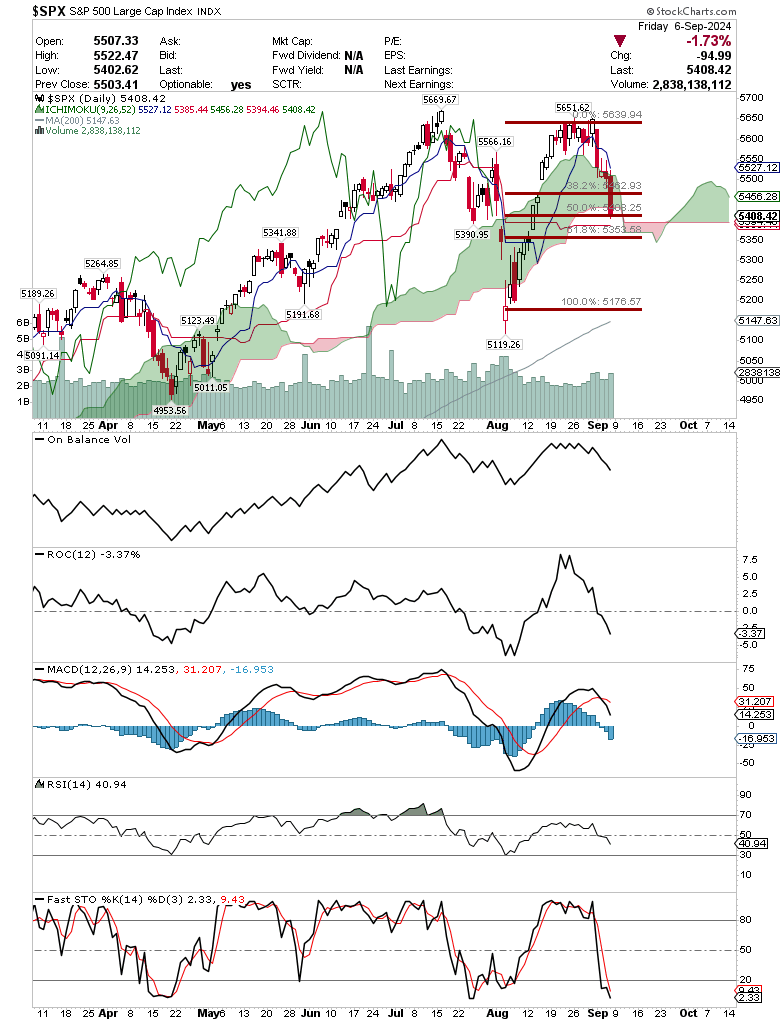

ה-S&P500 סגר למטה את שני פערי המחיר האחרונים, ירד קצת מתחת לענן איצ׳ימוקו ונשען על תיקון פיבונאצ׳י של 50%. 5353 זו תמיכת התיקון האחרונה. מהלך מתחת לרמה הזו ילמד על העמקת הירידות ל–5150: אזור השפל של תבנית ה–M אחרי אנחנו עוקבים. נכון ליום שישי אין סימני בלימה של הירידות. שינוי כיוון מעל 5510.

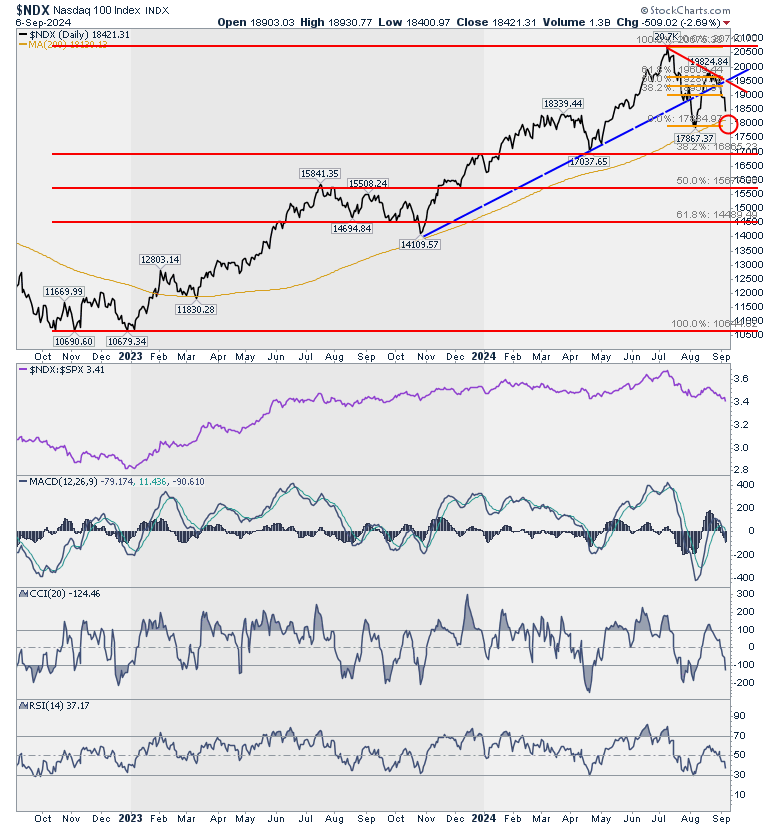

הנאסד״ק 100 מושך את השוק למטה כפי שעלה מהניתוחים הטכניים האחרונים. שבר קו מגמה יורד, שבר פיבונאצ׳י. קרוב למבחן הממוצע הנע ל–200 יום ב–19130 וסיכויי התמיכה לא גבוהים. שבירה למטה תוביל ל–17000 בתור התחלה. שלוש רמות הפיבונאצ׳י ארוכות הטווח שסימנתי הן יעדי קניה אבל צריך לראות איפה המדד ייעצר. שינוי כיוון מעל 18950.

- דלק מוטורס מציגה את ה Voyah Courage וחוזרת לציי רכב

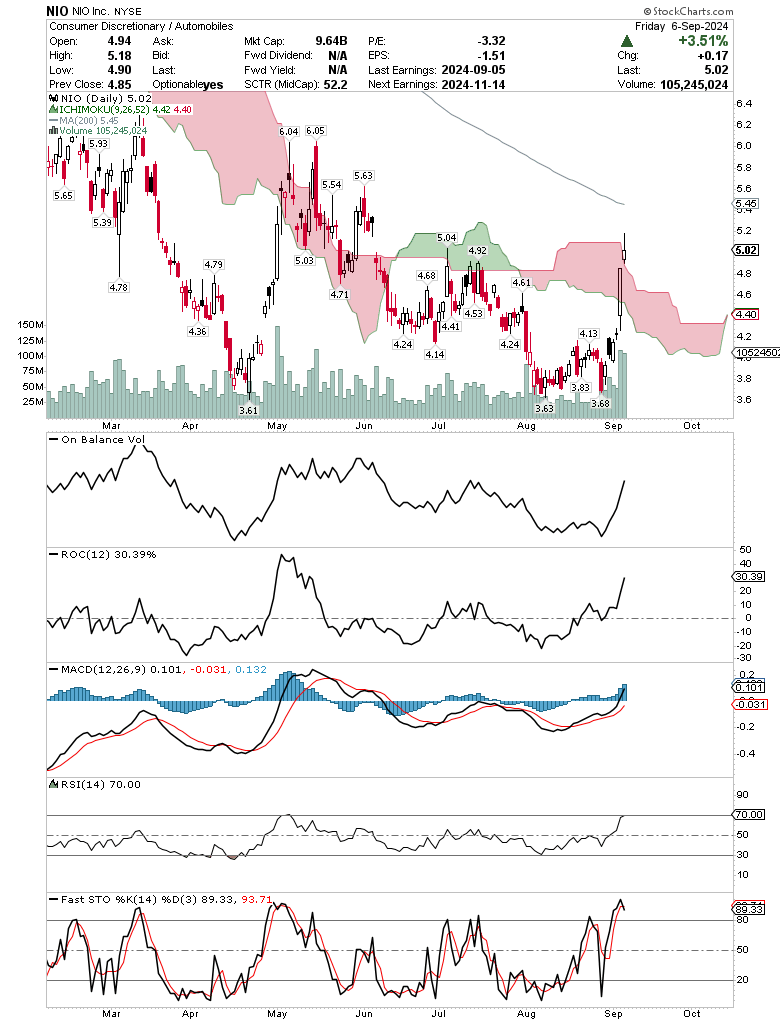

- דאונסייד של 19% - בגולדמן זאקס מורידים המלצה ל-NIO

- המלצת המערכת: כל הכותרות 24/7

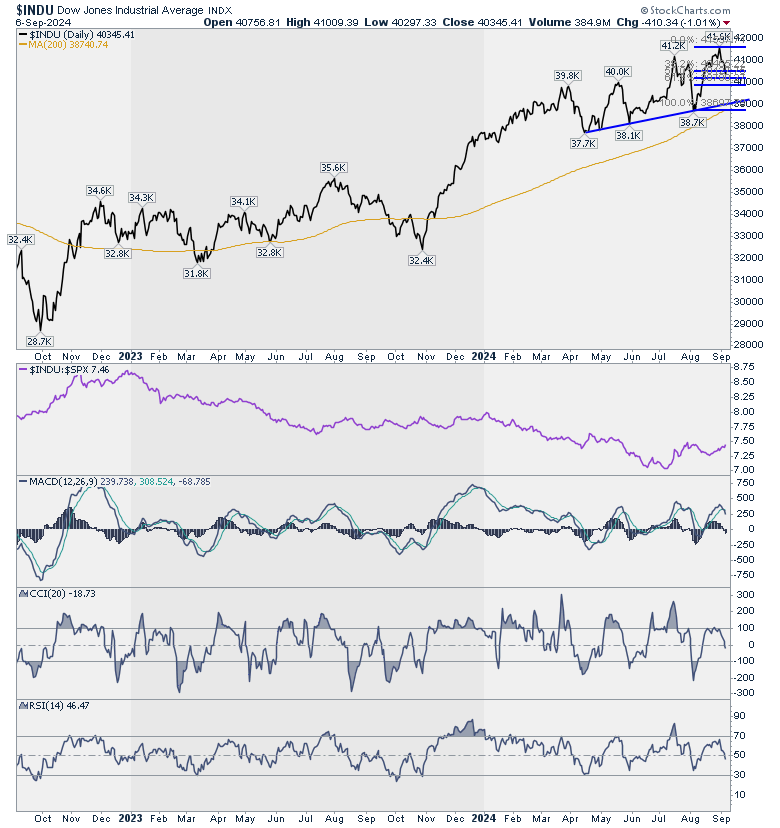

הדאו ג'ונס הוא עדיין המדד החזק והמועדף להשקעה. גם הוא יכול עוד לרדת. תמיכת מבחן חשובה באזור 39700–40000. תמיכה זו יכולה להיות קרש ההצלה של השוק.

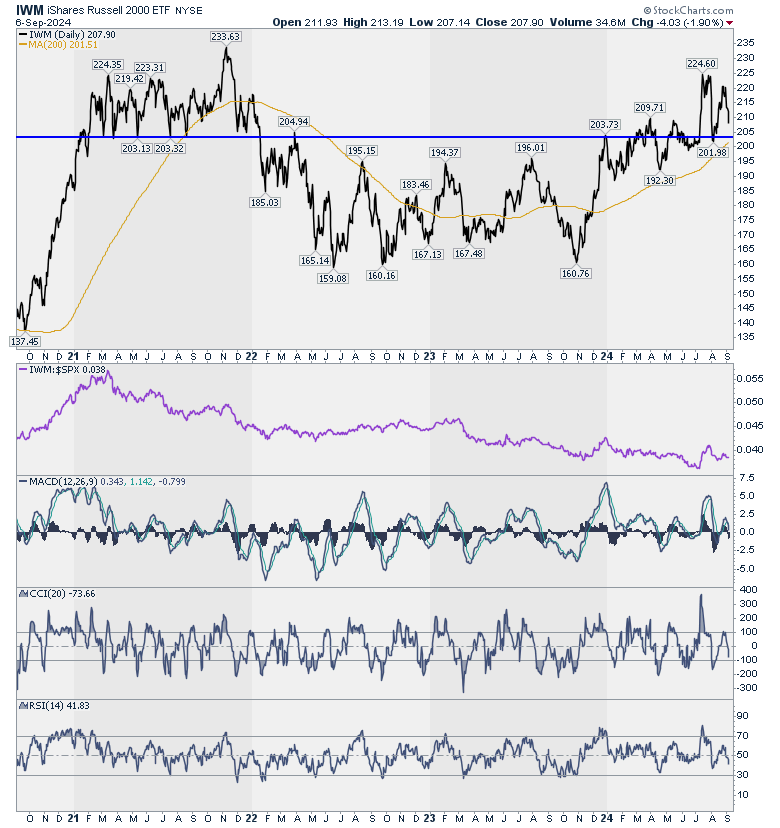

הראסל 2000–IWM. תמיכה טובה שיכולה לעבוד באזור 201-203.

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

- כסף מול זהב: אם פספסתם את הראלי האם כדאי להיכנס עכשיו?

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- האם התיקון החזק של הכסף והזהב הוא הזדמנות קנייה?

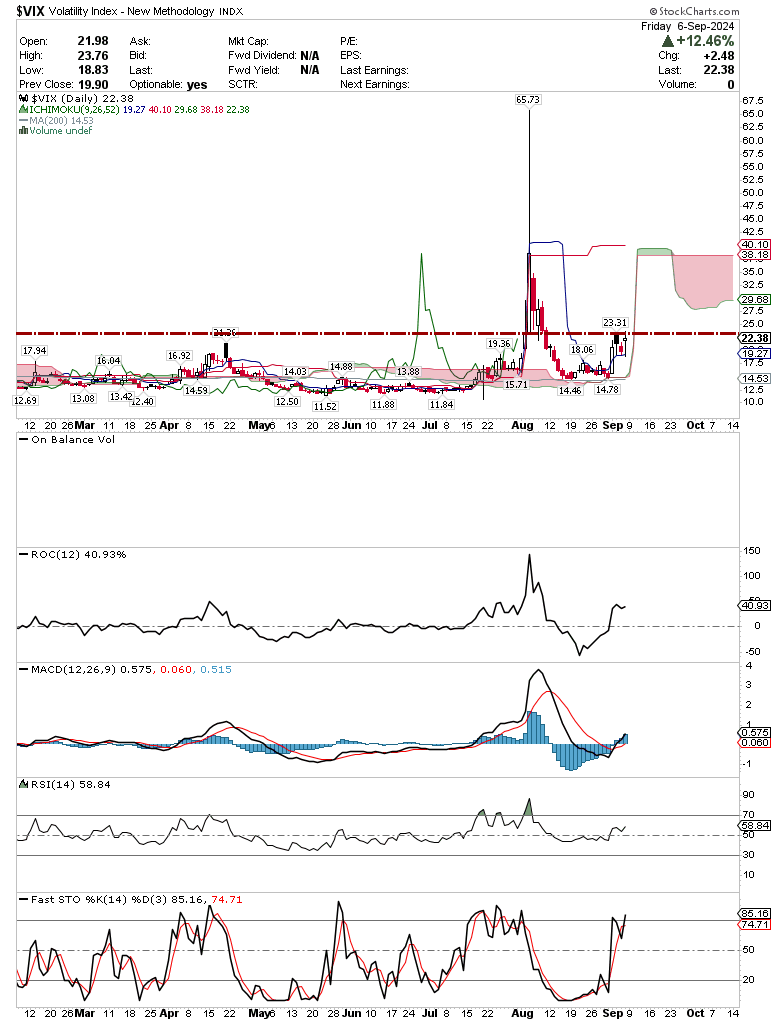

ה-VIX לא פרץ את רמת ההתנגדות כך שעדיין רמת החרדה היא מתונה.

סיכום תמונת השווקים: הדאו כנציג מניות כלכלת הבסיס והראסל 2000 כנציג המניות הקטנות עדיין נמצאים במצב טוב. מבחינת מבנה תיק ההשקעות הם עדיין המדדים להתמקד בהם ככל שמחזיקים מניות. הם אלו שאולי ימנעו טוטאל לוס של השווקים.

אם אנסה לפרש את המציאות הטכנית הזו אז ניתן לאמר שהדאו והראסל 2000 כוללים חברות שהורדת ריבית היא משמעותית יותר עבורן (בהשוואה למניות הטכנולוגיה שבהן המסחר מבוסס פנטזיות עתידיות ותמחור גבוה ולכן גם התנודתיות שם גדולה). זה יכול להוביל למסקנה שהשוק ממשיך את המעבר מהתקררות באזז ה–AI והטכנולוגיה לסקטורים שמרניים יותר שדישון הורדת הריבית יעזור להם לצמוח.

סקטורים: מי להיות ומי לא להיות?

נתחיל במי לא להיות משום חולשתם המתמשכת מול ה–S&P500. זה עדיין טכנולוגיה–XLK, אנרגיה-XLE ואפשר להוסיף את XLC שמוגדרת תקשורת אבל בסך הכל היא הרבה טכנולוגיה (GOOG). לגבי ה–8 האחרים:

XLB-חומרי גלם. במצב סביר עם פוטנציאל ארוך טווח. תואם הורדת ריבית. תואם חששות עולמיים. אפשר להישאר.

XLF-סקטור חזק. לטווח הקצר יכול עוד לתקן אז לא למהר לקנות ברמת הסקטור. אפשר להסתכל על מניות.

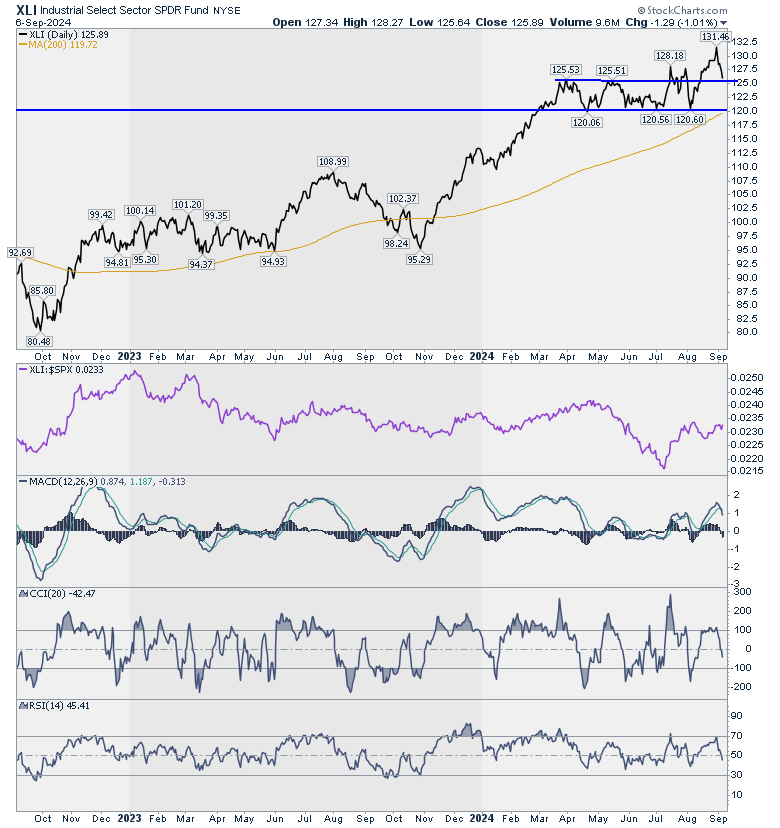

XLI-תעשיה. מאוד מעניין מכל הבחינות שאנחנו מדברים עליהן. בין 120 ל – 125 דולר יש לנו אזור קניה.

XLP-צרכנות קבועה. עלה חדות. נראה שאפשר לתת לו לתקן ולהתקרר.

XLRE-נדל״ן - כנ״ל. כך גם XLU – תשתיות ציבוריות ו – XLV – בריאות.

XLY-צריכה מחזורית. לא מלהיב אבל סביר.

כרגע הייתי מתמקד בתעשיה וחומרי גלם ומתוך ה–6 הנותרים עוקב אחרי בלימת התיקון שכנראה, כפי שעולה גם מניתוח הסקטורים, לא נגמר. משקל הסקטורים של התעשיה וחומרי הגלם במדד ה–S&P500 לא מספיק בשביל לסובב אותו למעלה. המבחן הבא יהיה לראות מה קורה עם השאר. אם אתם מוצאים מניות מעניינות מהסקטורים האלו אפשר לשקול אותן.

אנרגיה גרעינית

עסקנו לאחרונה באורניום במסגרת פרויקט תיק ״סוף העולם״. המגזין בארונ׳ס בכתבת השער שלו קרא למשקיעים להתכונן לשובו של עידן האנרגיה הגרעינית. זאת בשל הביקוש לאנרגיה שמגיע משרתי הבינה המלאכותית, עליו דברנו, והביקוש שמגיע מתחום הרכבים החשמליים. בבארונ׳ס ציינו 5 חברות לעקוב אחריהן: CCJ, CEG, DUK, OKLO, VST. טכנית אני לא יכול להצביע על נקודת רכישה מיידית לאף אחת מהן אבל כן היה לי חשוב לעדכן שהסיפור של האנרגיה הגרעינית מתרחב מעבר למאמרים שלנו כאן. שימו עיין על OKLO. כשתסתובב יכולה להיות מעניינת.

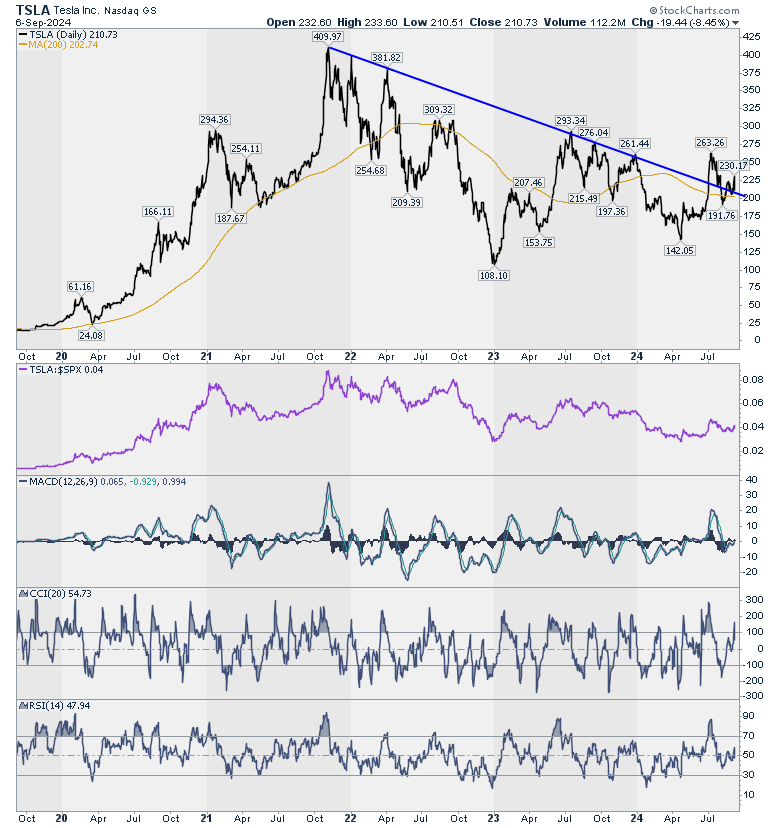

ואם כבר ברכבים חשמליים עסקינן, TSLA מתנהגת לא רע. מעל 200 דולר אפשר לנסות לקחת אותה לסיבוב.

גם NIO מפתחת מומנטום ואפשר לאסוף מעל 4.8 דולר. אם תעלה מעל הממוצע ל–200 יום מה טוב. סעו בזהירות.

כותב המאמר הינו זיו סגל ([email protected]) העוסק בתחום השווקים הפיננסיים, ניתוח טכני, מימון התנהגותי ואימון מנטלי.

- 3.לרון 11/09/2024 12:37הגב לתגובה זוייתכן שדווקא המשק הבריטי מעדף כיום,הרי יבוא יום וישלים פערים!

- 2.עוקב משקיע 10/09/2024 08:31הגב לתגובה זוכתבה מעולה תודה רבה זיו! מה עם טבע? מה התחתית שצריך להסתכל ?

- 1.שמואל 09/09/2024 17:20הגב לתגובה זותודה