קרנות נאמנות - סיכום רבעוני ושנתי; שנה טובה לרוב קרנות האג"ח - מיהן הבולטות?

השבוע נתחיל בסדרת טורים שמסכמים את הרבעון הרביעי ואת שנת 2023 כולה בשוק קרנות הנאמנות הישראלי. זו הייתה שנה מפתיעה למדי שכמעט איש לא חזה איך תתפתח. בשווקי העולם ראינו התאוששות מדהימה בשוק המניות, ובסוף השנה הצטרף גם שוק האג"ח לראלי בשוק המניות. בשוק הישראלי לעומת זאת התמודדנו עם פילוג פוליטי וחברתי במהלך רוב השנה סביב הרפורמה המשפטית, ואז, כמובן המלחמה. כל אלו יצרו הרבה תנודתיות וחוסר וודאות. בסופו של דבר מדד ת"א 35 סיים את 2023 עם תשואה צנועה של 3.8% ומדד ת"א 125 עם 4.07%. בשוק האג"ח מדד All Bond כללי עלה ב-3.76%, הצמוד ב-3.91% והשקלי ב-3.42%.

בשבועות הקרובים נעבור מדי שבוע על קטגוריה מרכזית אחת ונראה איך היו הביצועים בשנת 2023 באותה קטגוריה. מי היו הקרנות הטובות והגרועות ואיך היו הביצועים ביחס למדדים המקבילים.

נתחיל עם קרנות האג"ח ללא מניות. בקטגוריה זו נבדוק 5 תתי קטגוריה מרכזיים: אג"ח מדינה כללי ללא מניות, אג"ח כללי בארץ ללא מניות – עם ובלי סימן קריאה, ואג"ח חברות והמרה ללא מניות – עם ובלי סימן קריאה. נזכיר שסימן קריאה משמעותו שהקרן משקיעה באג"ח בסיכון גבוה יותר. בשונה מפעמים קודמות הכנסנו להשוואה הפעם גם קרנות שמגבילות את מח"מ ההשקעה. בכל קטגוריה נכנסו לטבלה הטובות והגרועות ברבעון הרביעי וכן הגרועות והטובות בשנת 2023 כולה.

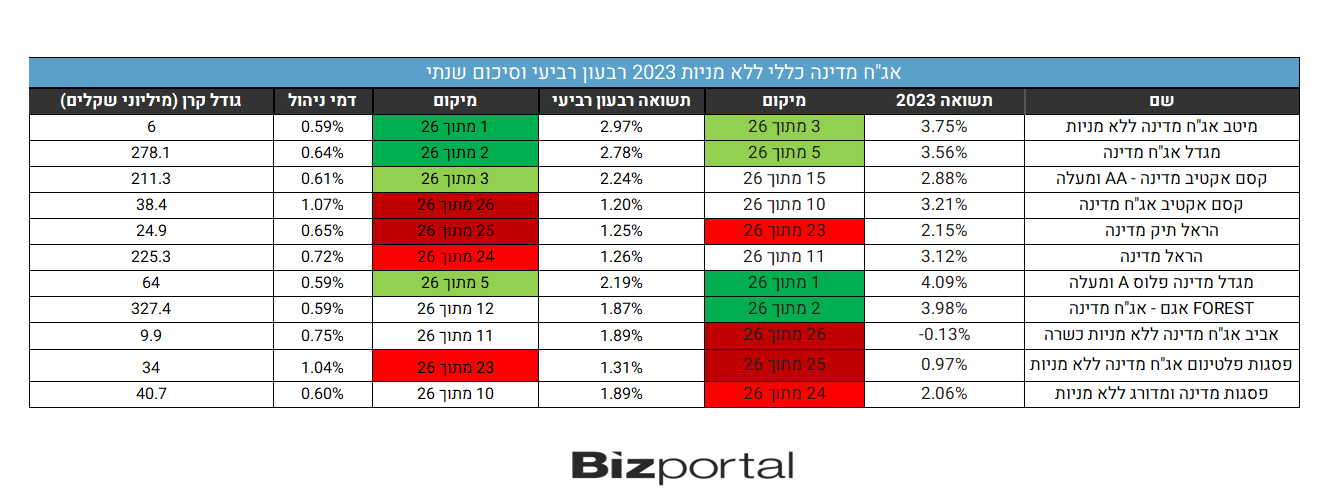

אג"ח מדינה כללי ללא מניות

מדובר בקטגוריה שאמורה להיות הסולידית ביותר. הקרנות בקטגוריה זו משקיעות בכל סוגי אג"ח המדינה – צמוד, שקלי וריבית משתנה, בכל טווחי הזמן לפי שיקול דעתו של מנהל הקרן. חלק מהקרנות מרחיבות את טווח ההשקעה גם לאג"ח חברות בדירוג גבוה מאד. זה נותן להם יתרון מסוים, שכן התשואות באג"ח זה מעט גבוהות יותר, וגם מעלה את הסיכון, אך עדין מדובר בכלי שנחשב סולידי. נזכיר עם זאת, שגם בכלי הסולידי הזה אגרות חוב ארוכות יכולות לגרום להפסדים כבדים כפי שחווינו בשנים האחרונות- קרנות נאמנות 80/20 ו-70/30 - האם הן ניצחו את המדדים?

- כאוס פתאומי בשוק האג"ח ביפן מאותת לשוורים: העליות במניות כבר לא מובנות מאליהן

- המלצת המערכת: כל הכותרות 24/7

בשנת 2023 המדדים העוקבים אחר אגרות החוב הממשלתיות הניבו את התשואה הנמוכה ביותר. מדד תל גוב כללי הניב בשנת 2023 תשואה של 0.71% בלבד, תל גוב שקלי עלה ב-1.32% ותל גוב צמודות ירד ב-0.36%, כך שמראש פוטנציאל התשואה באפיק הזה לא היה גבוה במיוחד.

סך הכל נכנסו להשוואה 26 קרנות. דמי הניהול בקטגוריה נעים בין 0.43% ל-1.07%. נראה שדמי ניהול שמעל 1% בקטגוריה סולידית כזו הם מוגזמים. ישנן שתי קרנות שגובות מעל 1% ונתייחס אליהן בהמשך.

כמעט כל הקרנות בקטגוריה שייכות לבתי ההשקעות הגדולים, כשנראה שהקטנים לא מגלים בה עניין בגלל פוטנציאל הרווחים הנמוך יחסית. כמובן שאנו נתקלים פה שוב בתופעת הכפילויות. מתוך 26 קרנות להראל ופסגות ישנן 3 קרנות שונות ולקסם לא פחות מ-4. הקרן הגדולה ביותר היא של אי.בי.אי. עם מעל מיליארד שקל, ולאחר מכן מיטב עם כחצי מיליארד. באופן כללי לא מדובר בקטגוריה שמושכת הרבה כסף. להלן הקרנות המובילות ואלו שמשתרכות מאחור ברבעון הרביעי ובשנת 2023 כולה:

- בלאקרוק ממנה את בית ההשקעות פסגות כנציג תפעולי של קרנות החוץ שלה בישראל

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית עם קרנות ישראליות

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- הטרנדים החמים: כך ניתן להשקיע ב-AI, אנרגיה ותעשייה ביטחונית...

מגדל בולטת לחיוב, עם שתי קרנות בקטגוריה, ושתיהן ב-5 המובילות בשני טווחי הזמן. נציין שכל הקרנות הצליחו להשיג תשואות טובות יותר מהמדדים מלבד הקרן של אביב. שתי הקרנות שגובות מעל 1% דמי ניהול נכנסו לטבלה, כמובן בצד של הקרנות הגרועות. כשהמדדים נותנים קצת מעל 1% ואתה גובה קצת מעל 1%, תתקשה מאד לתת תשואה טובה אפילו אם אתה מנהל על. כך קסם אקטיב אג"ח מדינה, היקרה ביותר, היא האחרונה בסיכום הרבעוני, ופסגות פלטינום אג"ח מדינה היא אחת לפני האחרונה בסיכום שנתי ו-23 מתוך 26 בסיכום רבעוני.

להראל היה רבעון לא טוב. שתיים מהקרנות שלה הן בין האחרונות ברבעון, אחת מהן גם די בסוף הטבלה בסיכום שנתי. גם לפסגות שתי קרנות ברשימת הגרועות השנתית. קסם אקטיב, כיאה למי שתורמת 4 קרנות לקטגוריה של 26 קרנות מופיעה גם בסוף וגם בהתחלה.

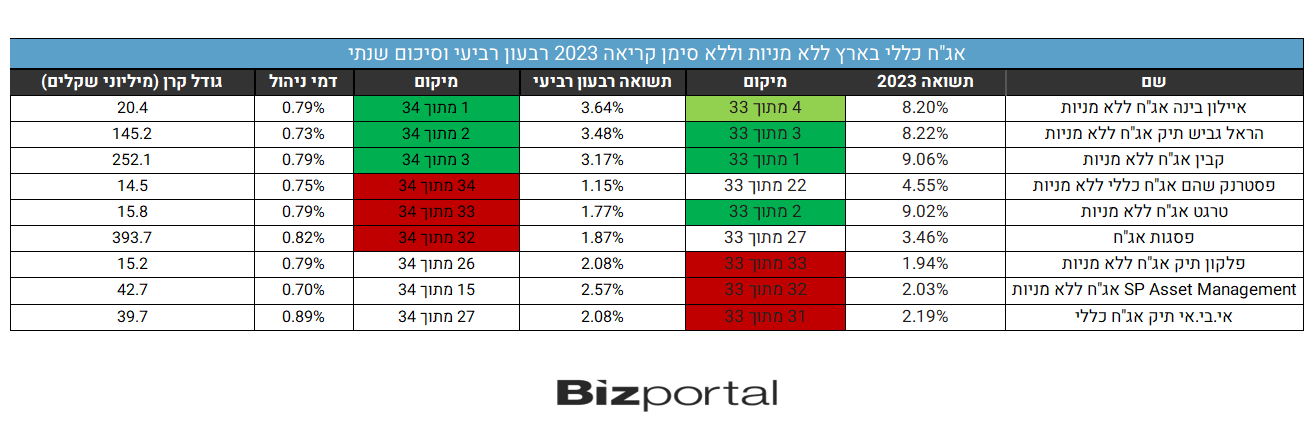

אג"ח כללי ללא מניות עם ובלי סימן קריאה

בקטגוריה זו הקרנות משקיעות בכל סוגי האג"ח בארץ – בין ממשלתי ובין קונצרני, בין צמוד ובין שקלי או משתנה, ובכל טווחי הזמן. כלומר החופש גדול יותר, ונקודת ההשוואה היא מדדי ה-All Bond שציינו לעיל שכוללים את כל סוגי אגרות החוב. סימן הקריאה בשם הקרן מציין כאמור סיכון גבוה יותר, שאמור להניב תשואה טובה יותר. במקרה זה יש יותר קרנות, 34 בקרנות ללא סימן קריאה ו-28 עם סימן קריאה. דמי הניהול נעים בין 0.37% ל-1.6%. אף קרן בקטגוריה לא מגיעה למיליארד שקל דמי ניהול, כשהגדולות ביותר נעות סביב ה-700 מיליון שקל. במקרה זה בתי ההשקעות הקטנים מגלים יותר עניין, והם נוכחים גם בטבלה לטוב ולרע.להלן הטבלה עבור הקרנות ללא סימן קריאה:

הקרנות המובילות ברבעון הן גם המובילות בסיכום שנתי. במקרה זה הראל היא דווקא בין המובילות. המנצחת השנתית היא קבין. ראינו בטורים בעבר שלטרגט הייתה שנה טובה, בניגוד לשנים קודמות, ואמרנו שהמבחן שלה יהיה לשמור על תוצאות כאלה לאורך זמן. ברבעון האחרון נראה שהיא כבר חוזרת לסורה כשהיא השניה לפני הסוף.

התוצאות השנתיות של הקרנות המובילות מרשימות מאד עם תשואות הרבה מעבר למדדים. רוב הקרנות, גם הפחות טובות הצליחו לעקוף את המדדים הרלוונטים (בטבלה ניתן לראות שאפילו הקרן שבמקום ה-27 נמצאת באזור של המדדים). כלומר נראה שעל פי רוב השקעה, מלבד הקרנות הגרועות ביותר, קרן אקטיבית גם במקרה זה עדיפה על תעודות מחקות.

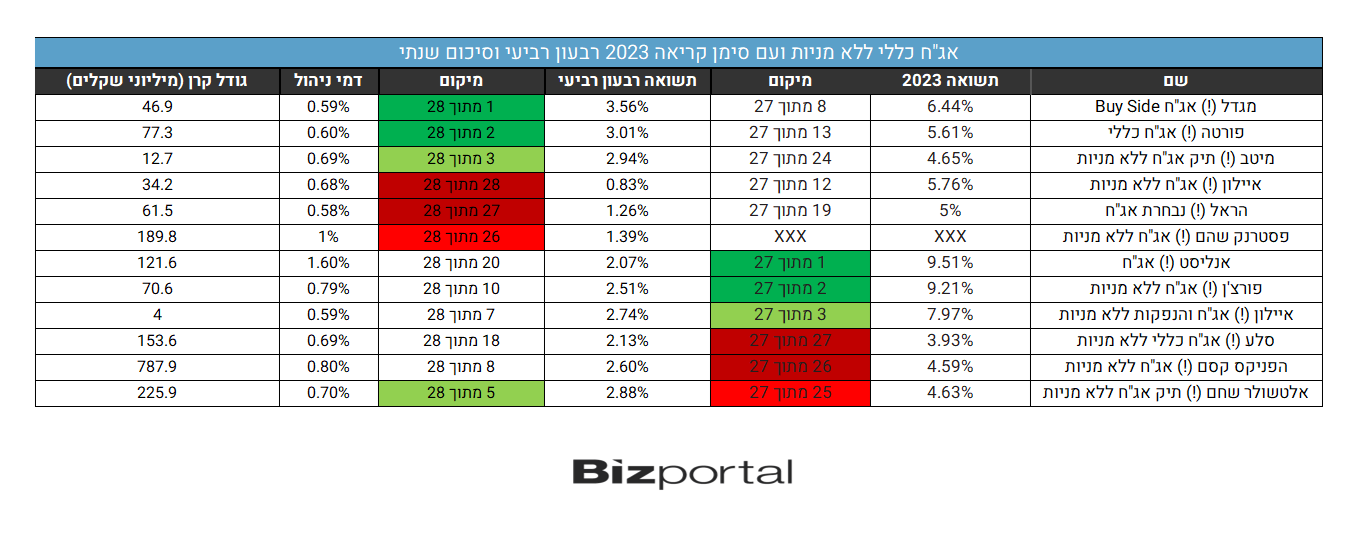

ומה עשו הקרנות עם סימן הקריאה שלקחו יותר סיכון?

באופן כללי התשואות אכן יותר טובות, כשבמקרה זה גם הקרנות הגרועות יותר עוקפות את המדדים, כלומר סיכון היתר השתלם במקרה זה.

מילה על אנליסט (!) אג"ח. הקרן הזו גובה באופן עקבי את דמי הניהול הגבוהים בקטגוריה הזו של אג"ח כללי ללא מניות ועם סימן קריאה, הרבה מעל הקרנות האחרות. עד כמה שאני שונא דמי ניהול מוגזמים, ונראה שבמקרה הזה הם אכן מוגזמים - ברמה של קרן מנייתית, אנליסט מצליחה לשבור את הסכמה של דמי ניהול גבוהים = תשואות גרועות. במקרה זה מדובר בשנה נוספת שהקרן עם דמי הניהול הגבוהים ביותר היא גם המובילה בסיכום שנתי, וזאת בדומה לשנים קודמות. אז אולי במקרה המאד ספציפי הזה שווה לשלם לאנליסט קצת יותר כי לפחות בקרן הזו הם יודעים מה הם עושים. נציין שלאנליסט קרנות אחרות בקטגורית אג"ח כללי שגובות פחות דמי ניהול אבל גם לא מצליחות להציג תשואות יוצאות דופן.

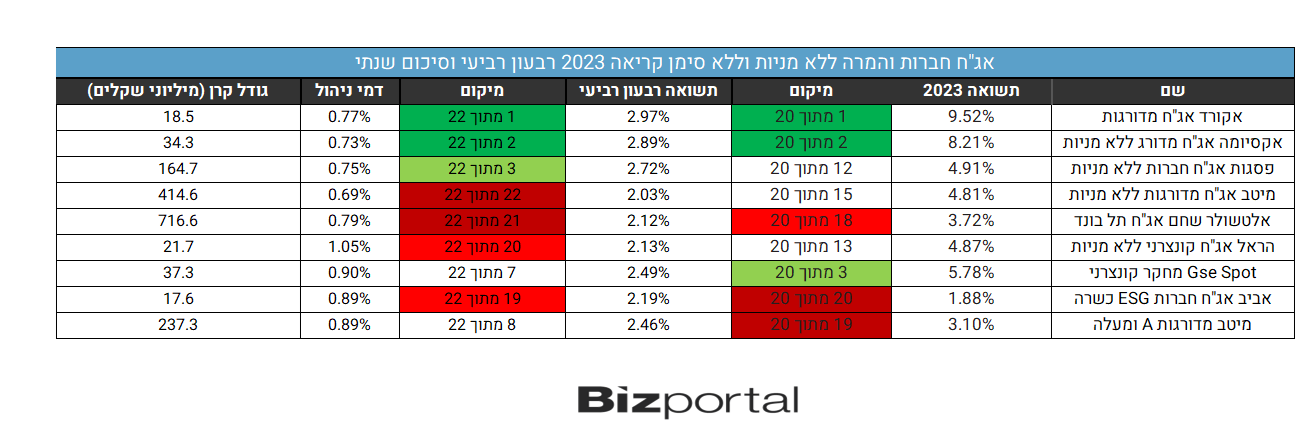

אג"ח חברות והמרה ללא מניות עם ובלי סימן קריאה

ישנן 22 קרנות שנכנסו לבדיקה באג"ח חברות ללא מניות וללא סימן קריאה, אליהן מצטרפות עוד 32 כאלה שיש להן סימן קריאה. שתי הקרנות הגדולות ביותר שייכות לילין לפידות, שתיהן עם פחות ממיליארד שקל. דמי הניהול נעים בין 0.25% ל-1.27%. סך הכל ישנן 5 קרנות שגובות מעל 1%, בשונה מאנליסט אף אחת מהן לא מצדיקה את דמי הניהול הגבוהים שהיא גובה.

תשואות האג"ח הקונצרני היו טובות יותר בסיכום שנתי בכל האפיקים. תשואת מדד תל בונד מאגר לשנת 2023 היה 6.32%, תל בונד צמודות נתן 5.94% ותל בונד שקלי 5.34%. כפי שנראה בהמשך אלו שלא לקחו כל כך סיכונים, כלומר הקרנות ללא סימן קריאה, התקשו יותר להביס את המדדים. למעשה, רק שתי הראשונות נתנו תשואה טובה יותר בסיכום שנתי. בחברות עם סימן קריאה התוצאות טובות יותר.

בתי ההשקעות הקטנים מגלים הרבה יותר עניין בקטגוריית אג"ח החברות, והן גם מובילות על פי רוב עם תשואות טובות יותר. להלן תוצאות הקרנות ללא סימן קריאה:

אקורד ממשיכה להציג ביצועים טובים כמו בקרנות נוספות של החברה בשנה האחרונה, והיא מובילה גם בסיכום הרבעון וגם בסיכום השנתי. באופן דומה, אקסיומה עם תוצאות טובות במקום השני גם בסיכום הרבעון וגם בסיכום השנתי. פסגות היא החברה הגדולה היחידה שנכנסה להובלה בטבלה זו עם אחת מהקרנות שלה בקטגוריה שהיא השלישית בסיכום הרבעון. לעומת זאת החברות הגדולות מאכלסות את רוב המקומות האחרונים – מיטב עם שתי קרנות, אלטשולר עם קרן אחת שנמצאת בין האחרונות גם ברבעון וגם בשנה, וגם הראל תרמה נציגות אחת.

הקרנות עם סימן הקריאה:

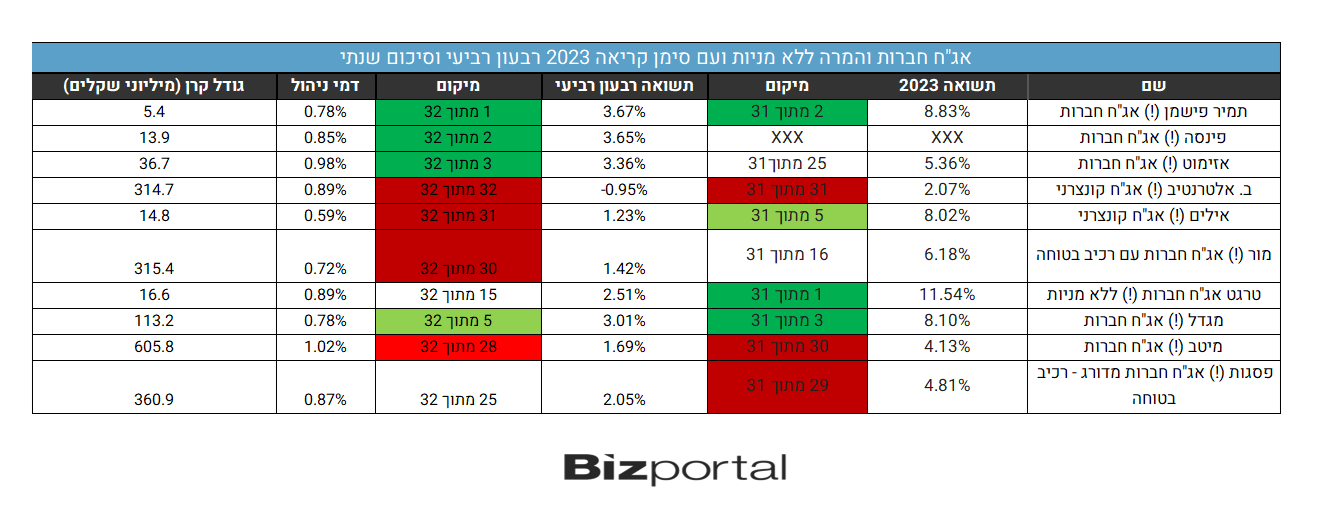

גם במקרה זה כל המובילות ברבעון הן קרנות של בתי השקעות קטנים – תמיר פישמן, פינסה ואזימוט. בסיכום שנתי טרגט מובילה למרות רבעון אחרון לא כל כך טוב, כפי שראינו קודם לכן. התשואה השנתית עם זאת עדיין מרשימה – כמעט פי 2 מהמדדים ובפער די משמעותי מהקרן השניה. שתי החברות האחרות שמובילות בסיכום שנתי הן חברות גדולות – מגדל ואילים. למרות שנה טובה לאילים, הרבעון האחרון שלה היה גרוע.

- 3.משקיע רק בקרנות אגח של גופים קטנים מיקצועיים כמו א 11/01/2024 09:50הגב לתגובה זומשקיע רק בקרנות אגח של גופים קטנים מיקצועיים כמו אקורד, קבין,איילים ,טרגט וכדומה. עזבתי את מיטב,קסם,פסגות איביאי וכדומה. אין מה להשוות במיקצועיות ובתשואות. רואים זאת גם בכתבה הנוכחית

- 2.יועצת 08/01/2024 12:07הגב לתגובה זושל להציג את הקרנות בקצוות של המיקומים ולא את הקרנות הגדולות בקטגוריה. מה עוזר לי קרן של תמיר פישמן או איילון שמנהלת 5 מיליון שקל?

- הקרנות הקטנות יותר מיקצועיות,יותר משתדלות וקל להם 11/01/2024 09:53הגב לתגובה זוהקרנות הקטנות יותר מיקצועיות,יותר משתדלות וקל להם להעביר השקעות בין האגחים. לעומת זאת הגופים הגדולים משיגים תשואות עלובות ביחס לקרנות בתי ההשקעות הקטנים והדינמיים. תשקיע בקטנים. עדיף קרן של 50 מליון מיקצועית מקרן של בית השקעות גדול שבע עם 500 מליון.

- דויד 09/01/2024 04:18הגב לתגובה זוובמקום להציע ללקוחות קרנות ענק שמדשדשות שנים תציעי להם קרנות שאשכרה מרוויחות כסף ועושות את העבודה?

- 1.יו יו 08/01/2024 08:11הגב לתגובה זואם יש להם קרן טובה אז היא יוצאת הדופן מבין 100 האחרות