קרנות השתלמות מנייתיות הניבו 24% בשנה; מה עשתה הקרן שלכם?

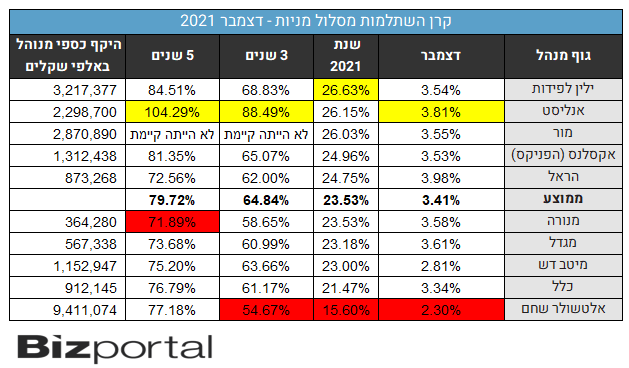

שנת 2021 הייתה מצוינת בשווקים, ונכון אמנם שאפילו הקרנות במסלולים המנייתיים לא הצליחו 'להכות את המדדים' והשיגו תשואות נמוכות יותר - אך מדובר בתשואה ממוצעת השנה של 23.5%, תשואה של 64.84% ב-3 השנים האחרונות ו-80% בממוצע ב-5 השנים האחרונות. בהחלט תשואות מרשימות. לשם השוואה, המסלול הכללי, בו החלק המנייתי בתיק הוא קטן יותר, הניב ב-2021 תשואה של 14.2%, ב-3 שנים 34.6%% וב-5 שנים 43.5%.>>> לביצועים ולדירוג של קרנות ההשתלמות הכלליות>>>לביצועים ודירוג קופות גמל להשקעההתשואות הטובות הן מגמה ארוכת טווח. שוקי המניות בעולם בוערים בשנים האחרונות. הריבית האפסית וחוסר אלטרנטיבות ההשקעה מזרימים כספים לשוקי המניות והמגמה הזו רק הולכת וגדלה. מצד אחד, זה מפחיד, זו תחושה של בועה ויש בהחלט מקומות (לא מעטים) בועתיים בשוק, מצד שני - אם אתם לא שם "אכלתם אותה". אז מה לעשות? הכלל הפשוט ביותר עדיין תופס - אם אתם במשחק לטווח בינוני-ארוך, שוק המניות הוא בשבילכם (כחלק מהתיק ועם פיזור מתאים). אם אתם משקיעים לטווח קצר, אתם לא צריכים להיות בשוק, אלא אם אתם יכולים לסבול הפסד. בכל מקרה, בשבילכם, זה יכול להיות "משחק רווחי", אבל זה קרוב יותר להימורים.חוכמה בדיעבד? לא בטוחמבט על תשואות בשוק המניות בשנים האחרונות אפשר לקבל דרך קרנות ההשתלמות המנייתיות. קרנות השתלמות הן אפיק חיסכון לטווח בינוני ובמקרים לא מעטים גם לזמן ארוך. החוסכים מחויבים לחסוך למשך 6 שנים, אבל רבים מעדיפים להמשיך ולחסוך בקרן ההשתלמות מכיוון שהיא מאפשרת חיסכון גדול במסים (לצד הטבת המס בהפקדות, אין מסים בפירעון).המכשיר הפופולארי הזה מאפשר השקעה במסלולים שונים - מסלול כללי שבו יש מרכיב מנייתי, אבל מרכיב אג"חי גדול משמעותית ומסלול מנייתי שבו המניות הן המרכיב המשמעותי.לאורך זמן המניות מספקות תשואה גבוהה ממכשירים סולידיים, כאשר הנחת הבסיס שגם אם תהיה ירידה ואפילו מפולת בשוק, על פני זמן, המניות מתקנות. היסטורית זה נכון. תיאורטית זה מתבקש שכן סיכון הולך יחד עם סיכוי. שוק המניות מסוכן יותר ולכן המשקיעים מקבלים פיצוי - תשואה.התשואות האלו טובות בהרבה מהמסלול הכללי (לדירוג קרנות השתלמות במסלול כללי). אז נכון שרובכם מעדיפים אותו, אבל להשקעות לטווח ארוך, לא בטוח שאתם צודקים. נכון - אין נביאים, אבל יש את ההיסטוריה שתומכת במניות. זו לא חוכמה בדיעבד, זה הרציונל הנכון להשקעות מסוג כזה. המרווחים בין הקרנות על פני זמן ארוך מתכנסים (תופעת ההתכנסות למרכז), ועדיין אפשר לקבוע שהגופים שבהם ניהול ההשקעות נעשה על ידי הבעלים - אנליסט, ילין לפידות, אלטשולר שחם, ואקסלנס (הפניקס), התשואות טובות יותר במסלול הזה.שימו לב לתשואות של קרנות ההשתלמות: 23% בשנה האחרונה, בשלוש שנים - 55%-90% ובחמש שנים - 70%-100%.מספרים מדהימים (וזאת עוד כשהחשיפה למניות היא גבוהה אבל לא מלאה).זה לא יכול להמשיך כך: זה הרבה מעבר לממוצע הסביר של שוק המניות.זו תקופה נדירה וחריגה ועדיין - התיאוריה תופסת: האפיק המנייתי למשקיעים לטווח ארוך, טוב ונכון בכל נקודת זמן כי לא ניתן לתזמן את השוקשוק קרנות ההשתלמות מנהל כ-340 מיליארד שקל, מהווה יותר ממחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). הצמיחה בשוק נובעת בעיקר מהיתרונות הגלומים בקרנות השתלמות. קטגוריית ההשקעה המובילה בקרנות השתלמות היאקרנות כלליות (כ-75% מההיקף הכספי). הקרנות המנייתיות מהוות כ-12-15% מהשוק בלבד.לקריאה נוספת:>>>שוק המניות יקר? אחוז המניות בקרנות ההשתלמות מזנק ל-45% בממוצע במסלול הכללי>>>זינוק בנתח של הנכסים הלא סחירים: הממוצע בקרנות ההשתלמות הכלליות - 17%!

המרווחים בין הקרנות על פני זמן ארוך מתכנסים (תופעת ההתכנסות למרכז), ועדיין אפשר לקבוע שהגופים שבהם ניהול ההשקעות נעשה על ידי הבעלים - אנליסט, ילין לפידות, אלטשולר שחם, ואקסלנס (הפניקס), התשואות טובות יותר במסלול הזה.שימו לב לתשואות של קרנות ההשתלמות: 23% בשנה האחרונה, בשלוש שנים - 55%-90% ובחמש שנים - 70%-100%.מספרים מדהימים (וזאת עוד כשהחשיפה למניות היא גבוהה אבל לא מלאה).זה לא יכול להמשיך כך: זה הרבה מעבר לממוצע הסביר של שוק המניות.זו תקופה נדירה וחריגה ועדיין - התיאוריה תופסת: האפיק המנייתי למשקיעים לטווח ארוך, טוב ונכון בכל נקודת זמן כי לא ניתן לתזמן את השוקשוק קרנות ההשתלמות מנהל כ-340 מיליארד שקל, מהווה יותר ממחצית משוק הגמל כולו והוא הקטגוריה הצומחת ביותר בקופות הגמל (ובכלל בתעשיית החיסכון-השקעות). הצמיחה בשוק נובעת בעיקר מהיתרונות הגלומים בקרנות השתלמות. קטגוריית ההשקעה המובילה בקרנות השתלמות היאקרנות כלליות (כ-75% מההיקף הכספי). הקרנות המנייתיות מהוות כ-12-15% מהשוק בלבד.לקריאה נוספת:>>>שוק המניות יקר? אחוז המניות בקרנות ההשתלמות מזנק ל-45% בממוצע במסלול הכללי>>>זינוק בנתח של הנכסים הלא סחירים: הממוצע בקרנות ההשתלמות הכלליות - 17%!

- 5.מיילו 17/01/2022 23:57הגב לתגובה זול- 4, מהו שיעור דמי הניהול שגבו באלטשולר ובאנליסט. מה נחשב לטוב על סכום של 500,000 ₪?

- אנליסט 0.45% (ל"ת)שי 23/01/2022 12:10הגב לתגובה זו

- profit 18/01/2022 18:40הגב לתגובה זואשמח לענות לך בנושא.

- 4.בן 17/01/2022 17:58הגב לתגובה זועזבתי אותם בינואר 21. ממש מזל. 200k. עברתי לאנליסט. תעשו חשבון.. כמה היתי מפסיד אם הייתי נשאר. אין נאמנות לספק. תלכו עם הטובים והחזקים. שלא נדבר על השירות הגרוע והעמלה הגבוה באלטשולר...

- 3.רפי 17/01/2022 11:35הגב לתגובה זוואז נדע אם מנהלי הקופות אכן כשרוניים כל כך.

- 2.תמים 17/01/2022 11:16הגב לתגובה זואלטשולר מהמר עם כסף המשקיעים של קופות גמל וקרנות השתלמות. עם הכסף שלו הוא לא מהמר. יש בתי השקעות יותר טובים ממנו.

- 1.משה 17/01/2022 10:34הגב לתגובה זוכשיתפרסמו הנתונים הסוף שנתיים תהיה עזיבת ענק. הם פשוט פישלו בגדול. בשנה נהדרת לשווקים השיגו רק 15.6 אחוז. פשוט נפילה. וגם בתלת שנתי הם מאכזבים מאוד.

- גלעד והסינים האלה שלו... אכל אותה בענק (ל"ת)אבי 18/01/2022 09:43הגב לתגובה זו