החוזים על הראסל עולים ב-5% – הסיבה: ניצחונו של טראמפ בבחירות והצפי להורדת ריבית

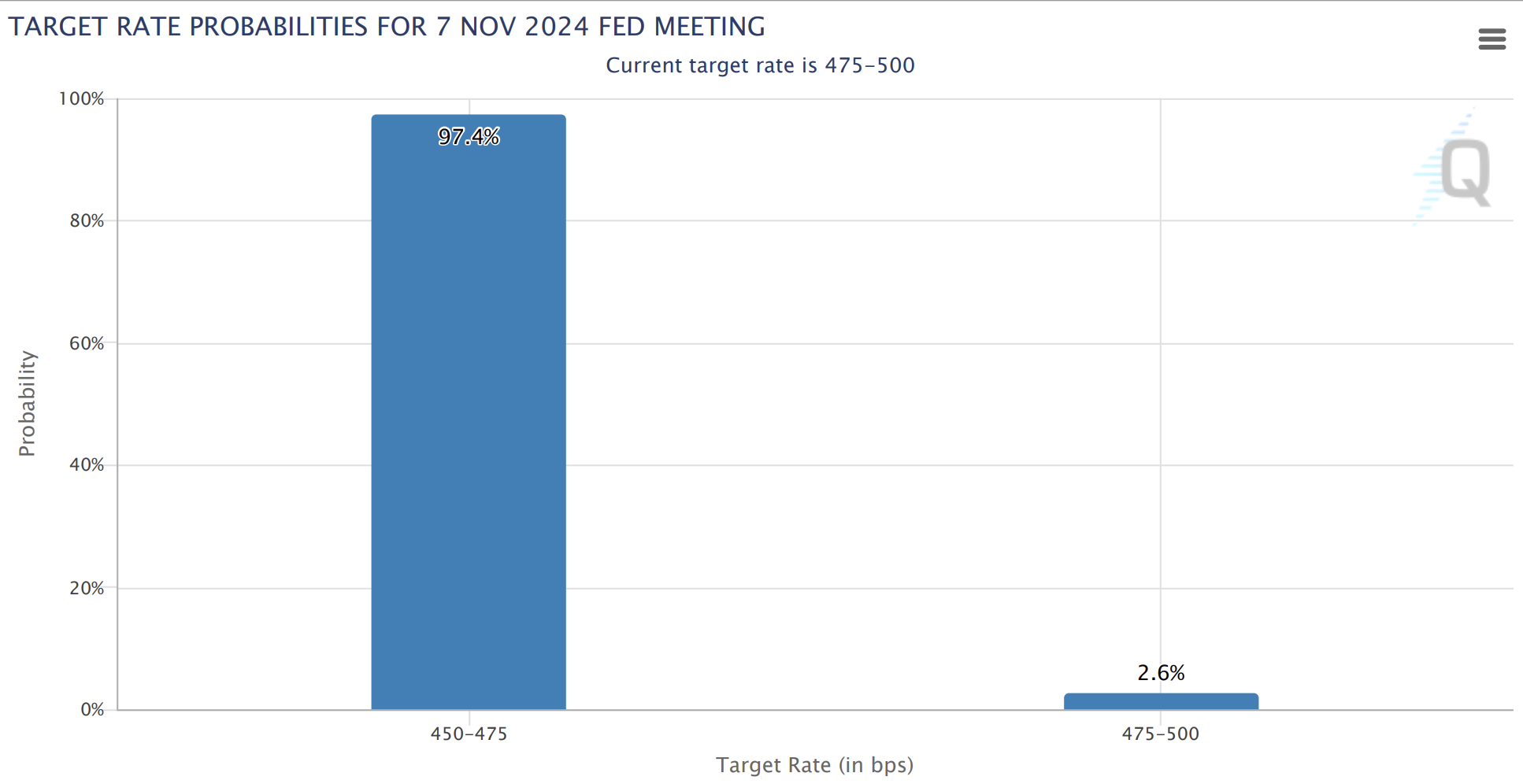

החוזים העתידיים על מדד הראסל 2,000 (Russell 2000) עולים בלמעלה מ-5% בטרום אחרי ניצחונו של טראמפ בבחירות. בנוסף, מחר יתכנס הפד׳ לדיון על ריבית הפד׳ והוא צפוי להוריד את הריבית ב–0.25 נקודות בסיס, לרמה של 4.75%, מה שגם כן מוסיף לעלייה במדד.

מדד הראסל 2,000

מדד הראסל 2,000 הוא מדד המכיל את 2,000 המניות הקטנות במדד הראסל 3,000. האחרון הוא מדד של 3,000 המניות הגדולות בארה״ב, כלומר, מניות ה-S&P 500 ועוד 2,500 מניות. מדדי הראסל מנוהלים ע״י קבוצת ראסל של הפינאנשיאל טיימס ובורסת לונדון. מדד הראסל 2,000 נתפס בעיני המשקיעים כמסמן את העיד לבוא בשוק המניות.

ניצחונו של טראמפ וההשפעות על הכלכלה האמריקאית

במהלך הקמפיין במרוץ לנשיאות נודע כי יועציו של טראמפ ממליצים להכפיף את הפד׳ לנשיא, ובכך לתת לנשיא יותר השפעה על המדיניות הפיסקאלית. ישנו קונצנזוס בקרב כלכלנים כי שמירה על עצמאות הפדרל ריזרב הוא תנאי הכרחי לשמירה על רמות אינפלציה מבוקרות. ההיסטוריה מוכיחה כי בנקים מרכזיים שהוכפפו לפוליטיקאים נכשלו בשמירה על רמות אינפלציה סבירות.

- טאקאיצ’י בדרך לראשות הממשלה ביפן - המניות מזנקות והין נופל

- אינפלציה, אורז וטראמפ: יפן הולכת לבחירות

- המלצת המערכת: כל הכותרות 24/7

קשה להאמין שממשל טראמפ אכן יפגע בעצמאותו של הפד׳ לטובת הורדות ריבית ׳מוכוונות מלמעלה׳ - כאלה שאינן בהכרח עולות בקנה אחד עם ההגיון הכלכלי.

מה שכן וודאי, הוא תמיכתו של טראמפ בתעשיה המקומית, מה שידחוף את המניות הקטנות, אלו הנכללות במדדי הראסל הקטנים (ראסל 1,000 וראסל 2,000). ראוי לציין שהראסל 1,000 הגיב בצורה פחות משמעותית לנצחונו של טראמפ וההודעות על הורדות הריבית מהראסל 2,000. החוזים העתידיים על הראסל 1,000 עולים 1.2%.

חשוב לציין כי ג׳רום פאוול, יו״ר הפד׳ הנוכחי יסיים את כהונתו בשנת 2026, שעה שטראמפ עוד ישמש כנשיא, מה שייתכן ומעורר את החשש באשר לזהות יו"ר הפדרל ריזרב הבא ותפיסתו הכלכלית.

הרקע להורדות הריבית בארה״ב

תנאי האשראי בארה״ב ממשיכים להיות חונקים. קושי בנטילת אשראי לעסקים הוא אחד הגורמים לעליה בשיעור האבטלה. נתוני האבטלה האחרונים היו מעוותים בעקבות הסופות הלנה ומילטון, שהוציאו אנשים מהעבודה באופן זמני, אך בד בבד גרמו לשוק העבודה הרגיש להיראות רע.

- מורגן סטנלי: "המניות האלו יעלו מעל 100%; הזדמנות במרכזי נתונים"

- אלפאבית מגייסת 20 מיליארד דולר באג"ח כדי לממן את מירוץ ה-AI

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ירידות מסביב לגלובוס - גל מכירות באסיה, הביטקוין ממשיך לצנוח

בהיעדר סימנים מובהקים לעליה בשיעור האינפלציה (דבר המביא לעליות ריבית) או לפיטורים רחבים בארה״ב ועלייה משמעותית (דבר המזרז הורדות ריבית) מסתמן כי הפד׳ יצמד למדיניות שלו ויוריד את הריבית ביום חמישי בשיעור של 0.25 נקודות בסיס, לריבית פד׳ של 4.75% או 0.5 נקודות בסיס לרמה של 4.5%, בהתאמה.

נוסף לכך, בחברת השירותים הפיננסיים CME group מדווחים על סבירות של 97% להורדת ריבית בהיקף של 0.25 עד 0.5 נקודות בסיס, וסבירות נמוכה להורדה של 0.25 נקודות בסיס בלבד. אגרות החוב לעשר שנים של ממשלת ארה״ב מניבים קופון של 4.43%, מה שמחזק את ציפיות המשקיעים להורדה של 50. נקדות בסיס.

ההשפעה של הריבית נתפסת כמשמעותית יותר למניות הקטנות בגלל השימוש הנרחב שלהם בחוב עם ריבית צפה (ריבית בנק מרכזי). הורדת הריבית תוריד מהוצאות המימון של החברות הללו, שכל עיסקיהן הם בתוך גבולות ארה״ב, מה שיביא לזרימה חופשית יותר של כסף שלורה התחתונה מחד, ולגישה לאשראי זול וזמין שמאפשר גיוס עובדים נרחב יותר, שמביא לצמיחה – מאידך.