הקרוזים צפויים לחזור באוגוסט; נורוויג'ן קרוז עולה 5%

המניות של חברת NORWEGIAN CRUISE אחת מחברות השיט הגדולות בעולם עולות כעת ב-5%, זאת לאחר שהחברה פרסמה הערכה שהיא תחזור להוציא משטים לארצות הברית כבר במהלך חודש אוגוסט.

חברות הקרוזים נפגעו קשות מהקורונה עקב הפסקת המשטים בין המדינות, בדומה לחברות התעופה – המכה של חברות השיט קשה כפליים מענפים אחרים שנפגעו במגיפה. הבעיה של אותן החברות היא שחלק ניכר מההוצאות של העסק הן הוצאות הפחת על "הכלים הכבדים" – כלומר הקרוזים אצל חברות השיט והמטוסים אצל חברות התעופה. כתוצאה מכך – כאשר יש ירידה דרסטית בהכנסות, ניתן לצמצם רק חלק מההוצאות; הוצאות השכר והשיווק, בעוד שהכלים הכבדים ממשיכים לצבור בלאי והוצאות אחסנה.

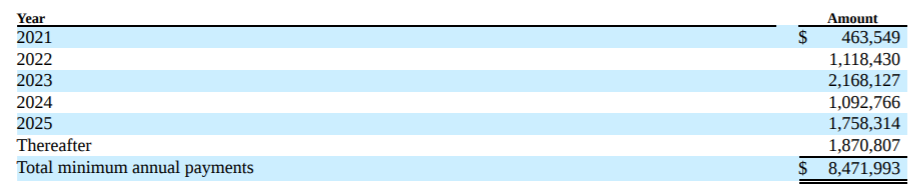

לחברות הקרוזים ישנה עוד בעיה בהתמודדות עם המשבר. בגלל שלבנות ספינת נוסעים בגודל גדול כפי זה זהו הליך מסובך שדורש תכנון מראש, בניית מפעל, ייעוד מראש של קווי ייצור ועבודה שלוקחת זמן רב. לכן, חברות הקרוזים מתחייבות שנים מראש לביצוע רכישה של ספינות נוסעים מיצרניות הספינות. מדובר על התחייבות גדולה מאוד, והתחייבות "נסתרת" שאינה מקבלת ביטוי במאזן אבל במצב עולם הספנות של היום היא ללא ספק התחייבות הרת גורל. נורוויג'ן קרוז לדוגמא, התחייבה לשלם ליצרניות הספינות קרוב לחצי מיליארד דולר במהלך השנה הנוכחית ולמעלה ממיליארד דולר בשנה הבאה כאשר סך הכל התחייבה לרכוש ספינות בלא פחות מ-8.4 מיליארד דולר.

ההתחייבות הנסתרת שאינה נרשמת במאזן החברה

חברת נורוויג'ן קרוז נכנסה למשבר במצב בעייתי מאוד, היא נכנסה למשבר עם הון חוזר שלילי – שהחברה הייתה נוהגת למממן באמצעות הלוואות ועם קופת מזומנים של 252 מיליון דולר בלבד. רק לשם השוואה, בשנת 2020 החברה רשמה הפסד מייצג בניכוי הפחתת נכסים שאינם מוחשיים של 2.4 מיליארד דולר (1.7 מיליארד דולר בניכוי פחת על הספינות), פי 10 מכל קופת המזומנים איתה החברה באה למשבר. אז איך החברה התמודדה עם המצב? פשוט – באמצעות הלוואות, והרבה. החברה לקחה מיליארדי דולרים של הלוואות בריבית שהגיעה גם ל-12% עבור הלוואות עם מועד פירעון של 3 שנים. שינוי די גדול לחברה שרק שנייה לפני המשבר גייסה חוב בריבית של 1.4% ל-15 שנה.

- קרניבל מעלה שוב את תחזית הרווח - למה המניה נופלת ב-5%?

- רויאל קריביאן יורדת ב-3% למרות ביצועים חזקים

- המלצת המערכת: כל הכותרות 24/7

ברבעון הראשון של 2021 החברה המשיכה להציג הפסדים ואף ירדה עוד בהכנסות כאשר היא הציגה הכנסות של 3.1 מיליון דולר, שבריר ביחס להכנסות של 1.3 מיליארד דולר ברבעון המקביל ב-2020, שגם הוא היה עם השפעות קורונה חלקיות. ברבעון הראשון החברה רשמה הפסד מייצג של 721 מיליון דולר, בנטרול הוצאות של 674 מיליון דולר בגין פירעון מוקדם של חוב. ההון החוזר של החברה עומד על 1.97 מיליארד דולר נכון לסוף הרבעון הראשון של 2021 וזה לא כולל את "ההתחייבות הנסתרת" של קרוב לחצי מיליארד דולר בגין רכישת ספינות שהחברה צופה שתממן באמצעות אשראי – אך השאלה היא באיזו ריבית.

- 1.דודי 25/05/2021 09:19הגב לתגובה זושבראשה עומד כחלון.