קיסטון מנסה להיכנס לתחנת שורק בדלת האחורית, האם היא תצליח?

קרן קיסטון קיסטון אינפרא 1.28% , שמחזיקה בין היתר באגד, תחנת הכוח רמת חובב וחברת סאנפלאואר סאנפלאואר 0.81% , תעמיד הלוואה המירה של 300-400 מיליון שקל לזוכות במכרז על תחנת שורק, שצפויה לספק כ-40% מהגידול בייצור החשמל הפרטי עד 2030, אדלטק ומנורה מנורה מב החז 4.46% .

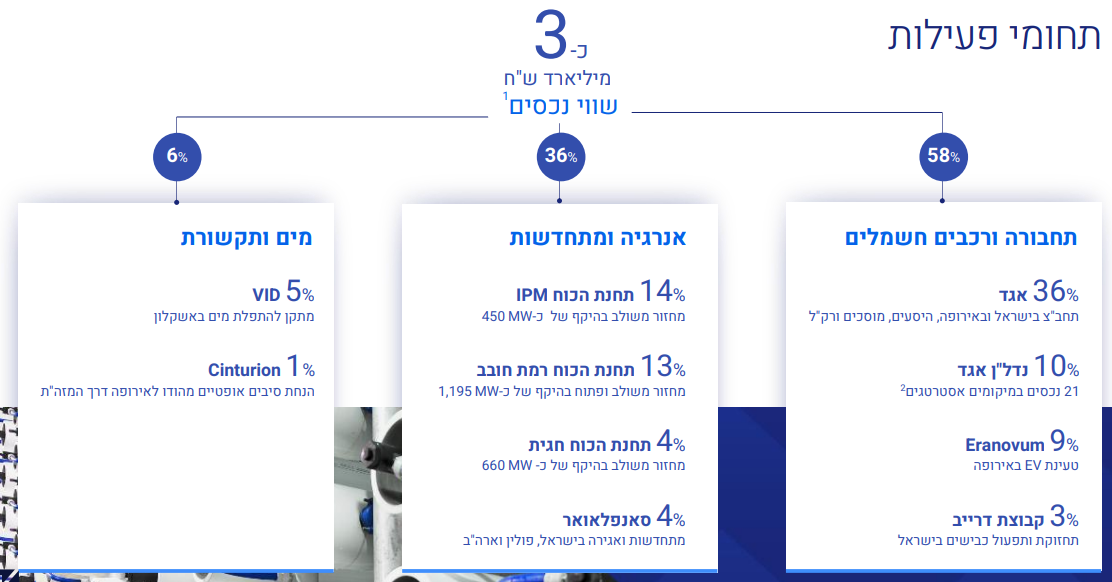

כיום קצת יותר משליש מהנכסים של קיסטון הם מתחום האנרגיה והאנרגיה המתחדשת, עם אחזקות בתחנת הכוח IPM, רמת חובב, חגית וחברת האנרגיה המתחדשת סאנפלאואר. קיסטון ניסתה להתמודד יחד עם אדלטק במכרז על שורק אך מוקדם יותר השנה רשות החשמל דחתה את השתתפותם, בטענה שזכייה של השתיים תביא אותן לאחזקה של מעל ל-20% משוק החשמל המופק על ידי גז טבעי בישראל, דבר שאסור על פי החוק.

עכשיו קיסטון מנסה להיכנס לשורק מהדלת האחורית - הקרן דיווחה כי תממן בהלוואה המירה 40% מההון העצמי בתחנת הכוח "שורק" בו זכתה קבוצת אדלטק-מנורה במכרז להקמת תחנת כוח בהספק של 900 מגה-וואט. לאחר תחילת הפעלת התחנה, שצפויה להיות ב-2029, תהיה לקיסטון אופציה להמיר חלק מההלוואה לזכויות בקבוצה, בשיעור של 40% מהזכויות בהון ו-49% מזכויות ההצבעה, בכפוף לאישורים רגולטוריים והסכמות המממנים, דבר שיגדיל את הנתח של פעילות האנרגיה בפורטפוליו.

- דוראד יוצאת לדרך עם תחנת הכוח השנייה: הדירקטוריון אישר את הקמת "דוראד 2"

- גוש הרוב מתחזק בדוראד: לוזון-אלומי משנה את מאזן הכוחות

- המלצת המערכת: כל הכותרות 24/7

הנכסים של קיסטון; קרדיט: החברה

"אנו גאים לקחת חלק באחד מפרוייקטי האנרגיה הגדולים שקמים בישראל יחד עם שותפינו חברת אדלטק ובית ההשקעות מנורה", מסר נבות בר, מנכ"ל קיסטון. "פרויקט זה מהווה נדבך משמעותי בתוכנית הלאומית להגדלת כושר ייצור החשמל בישראל והבטחת אספקת חשמל אמינה ויציבה למשק ויש לשבח את רשות החשמל ורשות התחרות על פועלן בקידום המענה לאינטרס לאומי משמעותי זה. קיסטון רואה בתחום האנרגיה תחום לאומי אסטרטגי ואנו שמחים להיות חלק מיעדי המדינה לגידול מקורות האנרגיה הלא מזהמים בישראל עד שנת 2035. הביקוש לאנרגיה בישראל הולך וגובר ועל מנת שמדינת ישראל תהיה ערוכה, צריך להתחיל כבר היום בהקמות ובהרחבות של תחנות כוח קיימות, אחרת נגיע למצב של תיעדוף מקורות החשמל ומחסור למשקי הבית בעשור הקרוב".

נבות בר, מנכ"ל קיסטון; קרדיט: דודי מוסקוביץ

מוקדם יותר השבוע דיווחה קיסטון כי השלימה את השלב המוסדי בהנפקת אג"ח להמרה, בו נרשמו ביקושים של 750 מיליון שקל. האג"ח הן ל-4 שנים עם ריבית שנתית של 5.88%, פרמיה של בערך 1.3%-1.6% על האג"ח הממשלתי - ניתחנו כאן האם האג"ח של קיסטון הוא השקעה טובה.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

ב-9 החודשים הראשונים של השנה, רשמה קיסטון הכנסות תזרימיות בסך של כ-175 מיליון שקל ותחזית ההכנסות התזרימיות של קיסטון לשנת 2024 עומדת על כ-220 מיליון שקל. בממוצע עד 2030 התחזית עומדת על כרבע מיליארד שקל בשנה. המזומנים שנבעו מפעילות שוטפת בתקופה הסתכמו לסך של כ-94.3 מיליון שקל. נכון לסוף ספטמבר לקיסטון יחס LTV בשיעור של 27%, ומזומנים ושווי מזומנים בסך של כ-291.1 מיליון שקל הכוללים 187.5 מיליון שקל מתוך מסגרת אשראי לא מנוצלת. מניית קיסטון נסחרת לפי שווי של 1.17 מיליארד שקל אחרי עלייה של 34% השנה.

- 1.יריב 19/12/2024 15:44הגב לתגובה זוקיסטון מנוהלת היטב.