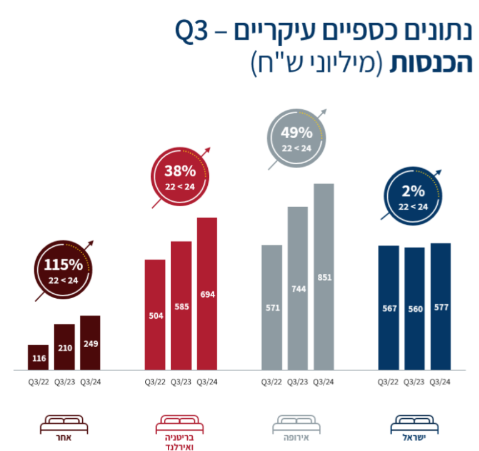

פתאל עם שיא הכנסות ברבעון השלישי: 2.2 מיליארד שקל, עלייה של 9%

רשת המלונות פתאל פתאל החזקות -1.42% מסכמת את הרבעון השלישי עם שיא הכנסות של 2.2 מיליארד שקל, עלייה של 9% בהשוואה ל-2 מיליארד שקל ברבעון המקביל. לדברי החברה העלייה בהכנסות נובעת בין היתר מפתיחת בתי מלון חדשים, עלייה באחוזי התפוסה, עלייה במחיר הממוצע לחדר ועלייה בשערי החליפין.

*הנתונים בגרפים כוללים איחוד יחסי

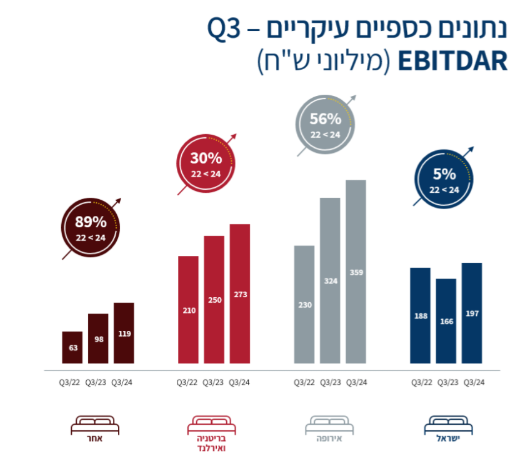

הרווח לפני שכירות, פחת והוצאות אחרות (EBITDAR) ברבעון השלישי 2024 זינק בכ-11% לכ-882.8 מיליון שקל, בהשוואה לכ-795.6 מיליון שקל בתקופה המקבילה אשתקד.

*הנתונים בגרפים כוללים איחוד יחסי

בנטרול תקן IFRS16 החברה רושמת רווח נקי בהיקף של כ-333 מיליון שקל, פי 2 בהשוואה לרווח של כ-171 מיליון שקל ברבעון המקביל בשנת 2023. לאחר יישום התקן החברה מציגה זינוק ברווח של הרבעון השלישי לכ- 345.6 מיליון שקל בהשוואה לכ- 124 מיליון שקל ברבעון המקביל בשנת 2023.

- אלה המנכ"לים החדשים של פעילות פתאל בישראל

- פתאל מעדכנת מטה את התחזית השנתית

- המלצת המערכת: כל הכותרות 24/7

לצד התוצאות, החברה הורידה את הרף העליות של תחזית ההכנסות השנתית שלה לטווח של 7.8-8 מיליארד שקל לעומת תחזית קודמת של 7.8-8.2 מיליארד שקל. התחזית מבטאת עלייה של בין - 9%-6% יחסית להכנסות החברה בשנת 2023. גם הרף העליון של תחזית ה-EBITDAR ירד ל-2.8-3 מיליארד שקל לעומת תחזית קודמת של 2.8-3.1 מיליארד שקל. התחזית המעוכנת מבטאת עלייה של כ-17%-9% יחסית ל-EBITDAR בשנת 2023 . בנוסף צוין כי כ-80% מרווחי החברה מקורם באירופה.

דוד פתאל; קרדיט: שלומי יוסף

עד סוף שנת 2029 צפויה החברה לפתוח לפחות 41 בתי מלון נוספים (על פי עסקאות חתומות כיום), שצפויים להניב לחברה EBITDA שנתית בהיקף של כ- 350 מיליון שקל.

נכון לסוף חודש ספטמבר הונה העצמי של החברה בנטרול תקן IFRS16 גדל בכ-29% לכ-5.64 מיליארד שקל, בהשוואה לכ-4.36 מיליארד שקל בספטמבר 2023. הרכוש הקבוע של החברה גדל לכ-10.3 מיליארד שקל, בהשוואה לכ-7.8 מיליארד שקל בספטמבר 2023. תזרים המזומנים מפעילות שוטפת הסתכם בתשעת החודשים הראשונים של 2024 ב- 806.9 מיליון ש"ח . נכון למועד הדוח לחברה קופת מזומנים, שווי מזומנים וניירות ערך המוחזקים למסחר בסכום כולל של כ-926 מיליון שקל.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בחודש ינואר 2024, השלימה החברה שותפות שלישית עם גופים מוסדיים בישראל לרכישת מלונות פעילים באירופה ובעלי פוטנציאל השבחה - בדגש על מלונות 4 עד 5 כוכבים. נכון למועד חתימת הדוח, התקבלו התחייבויות השקעה בהיקף כולל של כ-419 מיליון אירו, מעבר להערכות החברה. נכון למועד חתימת הדוח חתמה השותפות על עסקאות לרכישת 23 בתי מלון באירופה (הכוללים כ-2,623 חדרים סה"כ) בהשקעת הון כוללת של כ-178.6 מיליון אירו.

רשת מלונות פתאל מונה 299 בתי מלון, כ-53,000 חדרים, ביותר מ-130 יעדים בישראל, אירופה ובאגן הים התיכון. לפתאל נוכחות גם בגרמניה, בריטניה, הולנד, ספרד, אירלנד, פולין, ישראל, אוסטריה, איטליה, יוון, קפריסין וצרפת.

"תוצאות השיא הושגו בעיקר הודות לדבקות באסטרטגיית הצמיחה של החברה. התוצאות הטובות ברבעון החולף נבעו, הן משמירה על תפוסות גבוהות ועליה במחיר הממוצע לחדר, והן מאיתנות החברה", מסר שחר עקה, דירקטור וסמנכ"ל הכספים. "התשתית האנושית שבנינו בשנים האחרות, רכישת מלונות חדשים, פיתוח מלונות והשותפויות עם המוסדיים יסייעו להמשך צמיחתה של הקבוצה בשנים הקרובות".

מניית פתאל נסחרת לפי שווי של 8.82 מיליארד שקל אחרי עלייה של 34% מתחילת השנה ושל 35% בשנה האחרונה.

- 1.י 29/11/2024 08:54הגב לתגובה זואין פלא במחיר של לילה אחד בארץ אפשר לבלות 3 בחו"ל כול טיסות!!! כל אחד שיכול מעלה כאן מחירים בחסות ההפגנות.