מדדי אג"ח נוספים: המדדים שעלו בכ-10% בשנה האחרונה או ב-30% בחמש שנים

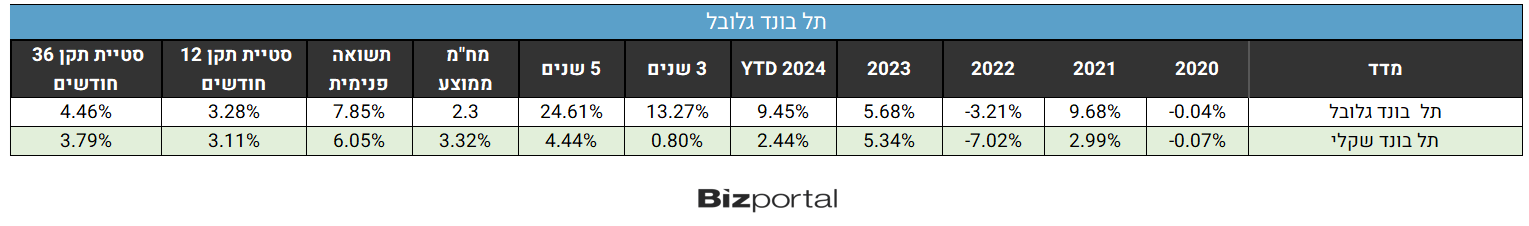

תל בונד גלובל

לפני שנים אחדות נוצר גל של הנפקות אג"ח של חברות זרות בישראל. לעיתים קרובות היה מדובר בחברות נדל"ן או אשראי אמריקאיות, עם יהודים וישראלים או ישראלים לשעבר בתפקידים בכירים, שחשבו שישראל היא מקום טוב לגייס כסף בעלות נמוכה יותר מאשר במדינת הבית. ההנפקות הללו תידלקו את חברת פועלים אי.בי.אי. לזמן מה, החתמים שהייו אחראים על רוב ההנפקות הללו. חלק מהחברות הללו נתקלו בקשיים בהמשך, וחלקן משלמות את חובותיהן בזמן עד היום.

התופעה הפכה רחבה מספיק באופן שהצדיק יצירת מדד שעוקב אחר אגרות החוב הללו, וכך עשתה הבורסה בתל אביב שהשיקה את המדד הזה ביולי 2017.

הגדרת המדד היא: איגרות חוב קונצרניות שהנפיקו חברות שמקום התאגדותן אינו ישראל, שאינן צמודות, בריבית קבועה. תנאי הדירוג להיכללות במדד הוא לפחות -A בדרוג מעלות או A3 בדירוג חברת מדרוג. מגבלות המשקל הן 6% לאגרת בודדת ל-20% למנפיק.

המח"מ הממוצע נמוך יחסית ועומד על 2.3, ונראה שבשלב כלשהו עם הגעת זמני הפרעון של החברות הללו המדד הזה יתייתר. בינתיים התשואה הפנימית גבוהה יחסית ועומדת על 7.85%, מה שמשקף את הסיכון הגבוה בתחום.

כעת כלולים במדד 27 ניירות ערך בשווי שוק כולל של כ-12.7 מיליארד שקל. 89% מערך המדד נמצא בסקטור "נדל"ן מניב בחו"ל", 8% נוספים בסקטור הבניה ורק כ-3% באשראי חוץ בנקאי.

בין האג"ח שתופסות יותר מ-5% מהמדד ניתן למצוא את דה זראסאי אגח ג (6.7%), החברה עוסקת בתחום הנדל"ן המניב למגורים בניו יורק. סילברסטין אגח ב (6.5%). סילברסטין גם פעילה בניו יורק בתחום הנדלן המניב לשימוש משרדי ולמגורים. לייטסטון אגח ג (6.3%) ואגח ד (6%), שעוסקת בנדל"ן מניב למגורים ולמסחר. נמקו אגח ב (6%) ואגח ד (5%) מרוכזת בעיקר בנדל"ן מניב במרכזים מסחריים, ופסיפיק אגח ד (5.5%), אף היא בתחום הנדל"ן המניב, בבנייני מגורים, משרדים ומלונאות.

למרות התקופה הקשה בעבר, מדובר באחד ממדדי האג"ח המובילים בארץ מתחילת השנה עם קרוב ל-10%. גם מי שהתמיד עם המדד בחמש השנים האחרונות זכה לתשואה לא רעה, עם הפסדים נמוכים יחסית בשנת 2022, השנה הגרועה ביותר לאג"ח בשנים האחרונות.

קרנות עוקבות

ארבע קרנות סל עוקבות אחר המדד עם דמי ניהול שנעים בין 0% ל-0.25%. היקף הנכסים הכולל הוא קרוב לחצי מיליארד שקל.

MTF סל (!) תל בונד גלובל היא הזולה ביותר עם 0% דמי ניהול ו-110 מיליון שקל.

קסם ETF (!) תל בונד גלובל גובה 0.16% דמי ניהול ומנהלת 200 מיליון שקל.

תכלית סל (!) תל בונד גלובל גובה 0.2% ומנהלת 107 מיליון שקל.

הראל סל (!) תל בונד גלובל היקרה ביותר עם רבע אחוז דמי ניהול ו-81 מיליון שקל.

ישנה גם קרן מחקה אחת, איביאי מחקה (!) תל בונד גלובל, עם 20.6 מיליון שקל בלבד שגובה אף היא דמי ניהול בגובה רבע אחוז.

קרנות עוקבות

ארבע קרנות סל עוקבות אחר המדד עם דמי ניהול שנעים בין 0% ל-0.25%. היקף הנכסים הכולל הוא קרוב לחצי מיליארד שקל.

MTF סל (!) תל בונד גלובל היא הזולה ביותר עם 0% דמי ניהול ו-110 מיליון שקל.

קסם ETF (!) תל בונד גלובל גובה 0.16% דמי ניהול ומנהלת 200 מיליון שקל.

תכלית סל (!) תל בונד גלובל גובה 0.2% ומנהלת 107 מיליון שקל.

הראל סל (!) תל בונד גלובל היקרה ביותר עם רבע אחוז דמי ניהול ו-81 מיליון שקל.

ישנה גם קרן מחקה אחת, איביאי מחקה (!) תל בונד גלובל, עם 20.6 מיליון שקל בלבד שגובה אף היא דמי ניהול בגובה רבע אחוז.

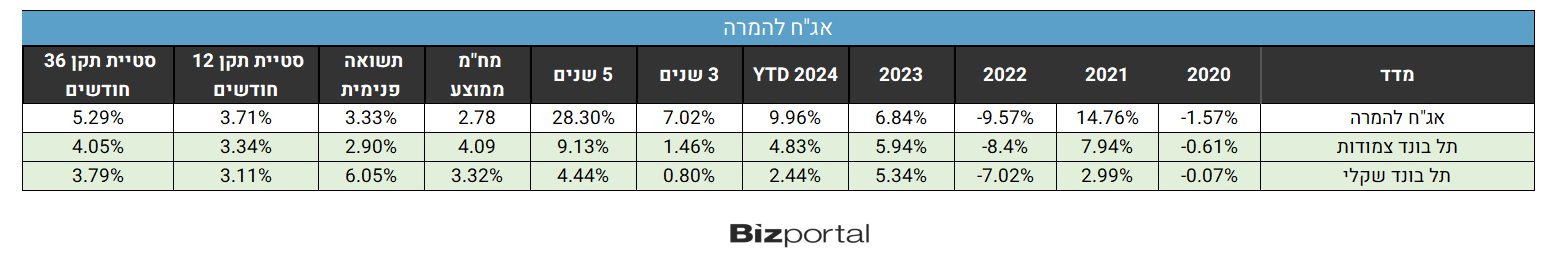

אג"ח להמרה

אגרות חוב להמרה הן נייר ערך שנמצא בתחום הביניים בין אג"ח למניות. מדובר באגרות חוב המשלמות ריבית כמו כל אגרת חוב אחרת, אך ניתנות להמרה למניות החברה המנפיקה בתנאים מסוימים תמורת תשלום נוסף, ובכך מספקות אפסייד פוטנציאלי נוסף למשקיעים. אגרות חוב כאלו ש"נכנסות לכסף", כלומר כשנוצר מצב שכבר משתלם להמיר אותן למניות, מתנהגות כמניות לכל דבר עם תנודתיות גבוהה ובהתאם לתנודתיות מניית החברה המנפיקה.

מדד אג"ח להמרה עוקב אחר קבוצת ניירות הערך הללו וכולל את כל איגרות החוב להמרה הנסחרות בתל אביב. כעת מדובר ב-31 ניירות ערך מן הסוג הזה. אין כל הגבלות נוספות על המדד. המח"מ הממוצע הוא 2.78 והתשואה הפנימית נמוכה יחסית – 3.33% - אך במקרה זה, כאמור, יש לקחת בחשבון אפסייד פוטנציאלי מעליית ערך המניות.

ניירות הערך הגדולים במדד הם ג'י סיטי אגח יז (13.5%), אנרג'יקס אג ב (11%), אנלייט אנר אגח ג (9.9%), נופר אנרג אג ב (9.8%).

כפי שניתן לראות מהרשימה הנ"ל, תחום האנרגיה המתחדשת שולט במדד, והוא תופס סך הכל כ-40% ממנו. נדל"ן מניב בחו"ל, כמו במדדי אג"ח רבים אחרים בתל אביב, בולט אף הוא עם 13.5%. חיפושי נפט וגז הוא הסקטור השלישי בגודלו עם 10%, ולאחריו בניה (8%), מלונאות ותיירות (7%) ונדל"ן מניב בישראל (6.3%).

הביצועים בחמש השנים האחרונות טובים למדי, עם תנודות גבוהות בשנת 2021 (כלפי מעלה) ובשנת 2022 (כלפי מטה). ביטוי לכך ניתן לראות בסטיית התקן ל-36 חודשים שהיא גבוהה יחסית למדדי אג"ח. גם הביצועים מתחילת השנה טובים ביחד למדדי אג"ח אחרים.

לא נמצאו מכשירי השקעה העוקבים אחר המדד.

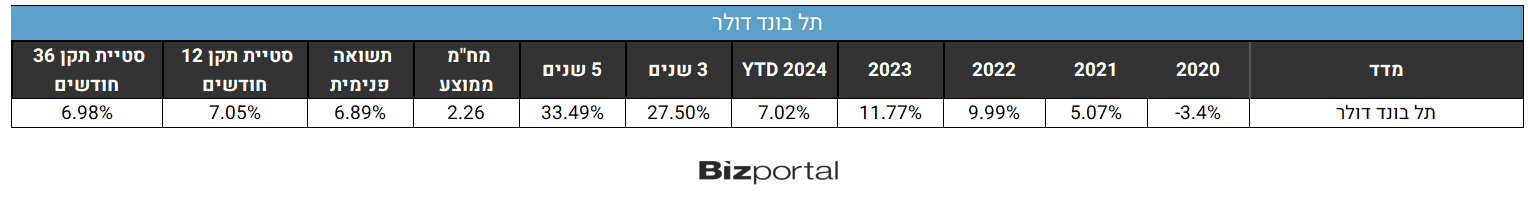

תל בונד דולר

להשלמת התמונה המדד האחרון בסדרה תל בונד דולר, או בשמו הרשמי All bond דולר, מכיל את כל אגרות החוב הקונצרניות הצמודות לדולר הנסחרות בתל אביב ועומדות בתנאי המדד. התנאי הזה הוא דירוג מינימום של -A בדירוג מעלות או A3 בדירוג חברת מידרוג. באג"ח זרה יש צורך בדירוג AA או Aa2. משקל המקסימום במדד הוא 12% או 20% למנפיק בודד.

מדובר בסך הכל ב-11 אגרות חוב, כ-52% מערך האיגרות מגיע מחיפושי גז ונפט, 17% מחברות ביטחוניות, והשאר מאופנה והלבשה, אנרגיה, השקעה ואחזקות ותוכנה ואינטרנט. תומר אנרגיה אגח א עם 14%, תמר פטרו אגח א עם 12.5% תמר פטרו אגח ב עם 10.8% הן איגרות החוב עם מעל 10% במדד.

ביצועי המדד שונים מהותית מכל המדדים האחרים שהצגנו כאן, בעיקר משום שהם תלויים מאד בשער הדולר, מרכיב שלא משפיע בכלל או כמעט בכלל על מדדי האג"ח האחרים שהצגנו פה. בשלוש ובחמש השנים האחרונות היה מדובר בחדשות חיוביות למשקיעי המדד שהשיגו תשואות טובות יותר מכל המדדים האחרים, וזאת במחיר תנודתיות גבוהה יחסית. למותר לציין שהתנודתיות בשינויי שערי מטבע החוץ עלולים או עשויים לעבוד לשני הכיוונים.

קרנות עוקבות

קרן סל אחת ושתי קרנות מחקות עוקבות אחר המדד:

קסם All-Bond ETF-דולר גובה 0.2% ומנהלת 50 מיליון שקל.

תכלית TTF All Bond-דולר גובה 0.2% ומנהלת 59 מיליון שקל.

קסם All-Bond KTF-דולר גובה 0.35% ומנהלת 51.5 מיליון שקל.

קרנות עוקבות

קרן סל אחת ושתי קרנות מחקות עוקבות אחר המדד:

קסם All-Bond ETF-דולר גובה 0.2% ומנהלת 50 מיליון שקל.

תכלית TTF All Bond-דולר גובה 0.2% ומנהלת 59 מיליון שקל.

קסם All-Bond KTF-דולר גובה 0.35% ומנהלת 51.5 מיליון שקל.

- 1.תודה גיא (ל"ת)ברבור שחור 25/10/2024 09:21הגב לתגובה זו