השקעה באג"ח קונצרני - האם הסיכון העודף הצדיק את עצמו?

מדדי "תל בונד תשואות" מתמקדים בטווח הביניים שבין האגרות בדירוג גבוה לבין אג"ח זבל, ומציעים תשואות פנימיות גבוהות יותר בסיכון מעט יותר גבוה; בדקנו האם הסיכון העודף הצדיק את עצמו לאורך השנים, והתשובה חד משמעית

תשואת אגרות החוב תלויה כידוע גם בסיכון. ככל שהסיכון גבוה יותר המלווים ידרשו ריבית גבוהה יותר כפיצוי על הסיכון שהם לוקחים. סיכון נמוך משמעותו יציבות, וביטחון גבוה יותר שאכן המשקיע ייפגש בחזרה עם כספו בתוספת הריבית המובטחת, ומצד שני תשואות נמוכות יותר. ראינו בעבר את מדדי התל בונד 20 – 40 – 60. אלו מתמקדים באגרות החוב של החברות הגדולות והיציבות יחסית, עם תשואות פוטנציאליות נמוכות וסיכון נמוך. ישנם בתל אביב גם מדדים שמתמקדים בחברות ברמת סיכון גבוהה יותר. המדדים הללו נקראים "תל בונד תשואות" ואגרות החוב הכלולות בהם מדורגות על ידי חברות הדירוג ברמה בינונית. כלומר לא דירוגים גבוהים מאד אבל גם לא דירוג "אג"ח זבל", אגרות חוב בעלות סיכון גבוה אף יותר.

ראינו בעבר את מדדי התל בונד 20 – 40 – 60. אלו מתמקדים באגרות החוב של החברות הגדולות והיציבות יחסית, עם תשואות פוטנציאליות נמוכות וסיכון נמוך. ישנם בתל אביב גם מדדים שמתמקדים בחברות ברמת סיכון גבוהה יותר. המדדים הללו נקראים "תל בונד תשואות" ואגרות החוב הכלולות בהם מדורגות על ידי חברות הדירוג ברמה בינונית. כלומר לא דירוגים גבוהים מאד אבל גם לא דירוג "אג"ח זבל", אגרות חוב בעלות סיכון גבוה אף יותר.

השקעה במדד או באג"ח ספציפיות?

בדומה למניות, השקעה במדד במקום בניירות מסוימים תקטין את הסיכון לפגיעה גבוהה יחסית מפשיטת רגל של החברה בה השקעת, מצד שני סביר יותר שלפחות חלק מהאגרות הנכללות במדד אכן יגיעו לחדלות פירעון מה שיפגע בתשואה הכוללת. בתקופות קשות במשק יותר חברות יתקשו לשלם את חובותיהן ויגיעו לחדלות פרעון, או שירשמו ירידות שערים (עליית תשואות) ותשואת המדד תהיה נמוכה יותר. בתקופות טובות, כמובן, התוצאות תהיינה טובות יותר. על כל פנים, השקעה במדד מפחיתה סיכון, שוב על חשבון התשואה הכוללת.תל בונד תשואות - מה זה והאם מייצר תשואה עודפת בשל הסיכון?

ישנם 4 מדדי "תל בונד תשואות": תל בונד תשואות צמודות, צמודות בפיזור רחב, שקלי ושקלי בפיזור רחב. כפי שניתן להבין מהשמות שניים מהמדדים הללו עוקבים אחר אגרות חוב צמודות למדד, ושניים אחר האגרות השקליות. ההבדל בין שני המדדים מאותה משפחה, הוא שאלו ב"פיזור רחב" כוללים טווח רחב יותר של דירוגים (כלפי מעלה, כלומר תוספת של איגרות בדירוג טוב יותר) כפי שיפורט להלן. המדדים "בפיזור רחב" הושקו רק בסוף מאי בשנה שעברה, כך שאין כמעט נתונים לגביהם.תל בונד תשואות צמודות

המדד, שהושק בפברואר של שנת 2013 כולל את כל אגרות החוב הקונצרניות הצמודות למדד בריבית קבועה בטווח דירוג האשראי שבין דירוג -BBB לדירוג A בדירוג מעלות או בטוח דירוג שבין Baa3 לדירוג 2A בדירוג של חברת מידרוג. מגבלת המשקל עומדת על 6% ומגבלת מנפיק על 20%.סך הכל נסחרים במדד 55 ניירות ערך שונים במח"מ ממוצע של 3.12 עם תשואה פנימית של 3.57%.אגרות החוב שמהוות מעל 5% מהמדד הן ג'י סיטי אגח יב (6.1%), נכסים ובנ אגח י (5.2%), שכון ובי אגח 8 (4.7%) ועוד איגרת של ג'י סיטי – אגח יג (4.9%). לג'י סיטי ישנן עוד כמה אגרות במדד (אגח טז, יד, יט ועוד). בכלל חברות נדל"ן שולטות ביד רמה במדד עם 39% נדל"ן מניב בחו"ל ו-33% נדל"ן מניב בארץ בתוספת 14% בחברות בניה. חברות האנרגיה תורמות כ-9% למדד.לא מעט מכשירים השקעה זמינים למי שמעוניין לעקוב אחר המדד.קרנות סל:תכלית סל (!) תל בונד-תשואות צמודותגובה 0.2% ומנהלת 15.2 מיליון שקל.תכלית סל (!) כשרה תל בונד-תשואות צמודותלא גובה דמי ניהול ומנהלת 2.7 מיליון שקל בלבד.MTF סל (!) תל - בונד תשואות צמודותגובה רבע אחוז ומנהלת כ-55 מיליון שקל.הראל סל (!) תל בונד-תשואות צמודותגם עם רבע אחוז ו-90.2 מיליון שקל.קסם ETFי (!) תל בונד-תשואות צמודותעם דמי ניהול זהים ו-12.2 מיליון שקל.קסם ETFי (!) כשרה תל בונד-תשואות צמודותללא דמי ניהול עם 211 אלף שקל בלבד.קרנות מחקות:אי בי אי מחקה (!) תל בונד-תשואות צמודות גובה 0.1% ומנהלת 257 מיליון שקל.קסם KTFי (!) תל בונד-תשואות צמודותעם 0.15% דמי ניהול ו-232.6 מיליון שקל.MTF מחקה (!) תל בונד תשואות צמודותגובה 0.2% ומנהלת 167.6 מיליון שקל.מור מחקה (!) תל בונד-תשואות צמודותגם עם 0.2% ו-13.6 מיליון שקל בלבד.תל בונד תשואות צמודות פיזור רחב

המדד, כאמור, הושק רק בסוף במאי בשנה שעברה. ההבדל היחידי בינו לבין המדד הקודם הוא טווח הדירוגים, שבמקרה זה מתרחב לעד +A בדירוג מעלות או עד A1 אצל מידרוג, מה שמרחיב את טווח האפשרויות, אך מוריד את התשואה הגלומה הממוצעת.מספר ניירות הערך במדד גדול יותר ומגיע ל-81 עם התפלגות ענפית שונה אך עדיין עם משקל יתר לנדל"ן: סקטור הבניה עם 21%, נדל"ן מניב חו"ל עם כ-14%, אנרגיה 11% ונדל"ן מניב ישראל 11%. השקעה ואחזקות, חיפושי נפט וגז, תקשורת ומדיה וביטוח גם עם יותר מ-5% במדד. המח"מ הממוצע מעט קצר יותר – 3.04%, והתשואה הפנימית מעט נמוכה יותר – 3.41%.מגבלת המשקל משמעותית יותר ועומדת על 2% ו-4% למנפיק בודד לכן יש מספר רב של ניירות סביב משקל המקסימום כ-15 אגרות חוב שונות.כיון שמדובר במדד חדש יחסית אין כמעט קרנות העוקבות אחריו. למשקיעים המתעניינים בכך ישנה רק אפשרות אחת:ילין לפידות מחקה תל בונד תשואות צמודות פיזור רחב עם 0.25% דמי ניהול עם היקף נכסים של 6.8 מיליון שקל.תל בונד תשואות שקלי

תנאי המדד הזה זהים לחלוטין לתל בונד תשואות צמודות, וההבדל היחידי הוא שמדובר באג"ח שקלי ולא צמוד.ישנן 54 אגרות חוב במדד עם מח"מ ממוצע של 2.69 ותשואה פנימית שמגיעה ל-6.81% - בהחלט תשואה פוטנציאלית נאה.המדד מפוזר יחסית, עם רק 2 ניירות ערך עם יותר מ-5% - בי קומיונק אגח ו (5.9%) ודלק קב אגח לז (5.3%). לדלק אגרת נוספת במדד עם משקל משמעותי יחסית – אגח לח (4.15) ואגח לט (3%).גם המדד הזה נשלט באפן מוחלט על ידי ענף הנדל"ן. במקרה זה בניה עם 25%, נדל"ן מניב בחו"ל עם 18% ונדל"ן מניב בישראל עם 12%. סקטור האנרגיה גם מציג נוכחות בולטת – חיפושי גז ונפט (18%), אנרגיה (כ-10%) ואנרגיה מתחדשת (5%).גם במקרה זה ישנו מגוון רחב של כלי השקעה, אך נראה שהמשקיעים פחות מתעניינים במדד השקלי, שכן היקף הנכסים המנוהל קטן בהרבה.קרנות סל:הראל סל (!) תל בונד תשואות שקל תעקוב אחר המדד תמורת 0.2%. היא מנהלת 30.4 מיליון שקל.תכלית סל (!) תל בונד תשואות שקל גובה דמי ניהול זהים ומנהלת 6.7 מיליון שקל.קסם ETF (!) תל בונד-תשואות שקל עם דמי ניהול של 0.25% ונכסים מנוהלים של 5.8 מיליון שקל.קרנות מחקות:קסם KTF (!) תל בונד תשואות שקל עם רבע אחוז ו-29 מיליון שקל.מור מחקה (!) תל בונד תשואות שקל גובה 0.2% ומנהלת 11.4 מיליון שקל.MTF מחקה (!) תל בונד תשואות שקל דמי ניהול זהים והיקף נכסים 32.3 מיליון שקל.אי בי אי מחקה (!) תל בונד תשואות שקל גובה רק 0.1% ומנהלת 48 מיליון שקל.תל בונד תשואות שקלי פיזור רחב

עם מח"מ מעט ארוך יותר ותשואות מעט נמוכות יותר המדד החדש מרחיב את מספר אגרות החוב הנכללות בו ל-109 ניירות שונים. תנאי המדד זהים לתל בונד תשואות צמודות פיזור רחב למעט ההצמדה למדד. המח"מ הממוצע הוא 2.73 והתשואה הפנימית מעט נמוכה יותר מהמקביל הלא רחב – 6.21%.אותן מגבלות משקל מחמירות מביאות לפיזור הרחב המצופה עם כ-10 ניירות סביב ה-2%. גם פה אין הפתעה מבחינת ההתפלגות הענפית: 21% בניה, 14% נדל"ן מניב בחו"ל, 11% נדל"ן מניב בארץ. האנרגיה מהווה 11% וחיפושי נפט וגז 8%. סקטור השקעה ואחזקות עם 8%.גם פה ילין לפידות היא היחידה שמציעה למשקיעים אפשרות להיחשף למדד עם תעודה מחקה:ילין לפידות מחקה תל בונד תשואות שקלי פיזור רחב גובה רבע אחוז ומנהלת כמיליון שקל.סקטור הנדל"ן מגייס הרבה בריבית גבוהה יחסית

סיכום הנתונים מעלה שבסקטור הנדל"ן ישנן לא מעט חברות בסיכון גבוה יותר שמגייסות הרבה חוב ביחס לסקטורים אחרים בתשואה גבוהה יחסית, לא פעם כדי להשקיע דווקא בנדל"ן מניב בחו"ל. כשהחוב הוא שקלי והשקל נחלש מול המטבעות העיקריים בעקבות המלחמה, מדובר בעיסקה לא רעה. כשהשקל מתחזק והריבית גם כך גבוהה, זה יכול להוות גורם סיכון נוסף.ביצועים

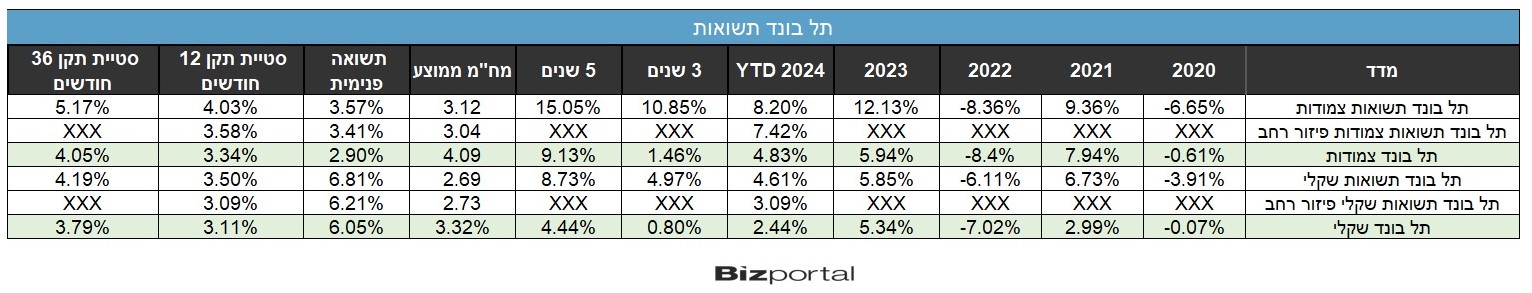

בדקנו את תשואות המדדים הנ"ל בתוספת מדדי "תל בונד צמודות" ו"תל בונד שקלי" שכוללים את כל האגרות הצמודות והשקליות, גם אלו בסיכון גבוה יותר וגם כאלה שלא. כמו כן הוספנו את סטיית התקן המשקפת סיכון.הנה התוצאות: בחינה של התוצאות לאורך השנים מראה שבאופן כללי האגרות הצמודות הציגו ביצועים טובים יותר מהשקליות, זאת, כנראה, עקב המדד הגבוה בשנים האחרונות. המדדים החדשים המכונים "פיזור רחב" הניבו תשואות נמוכות מעט יותר, עם סטיות תקן נמוכות יותר בזמן הקצר שבהן פעלו.בבחינה מפורטת לפי שנים עולה שבשנת 2020 בהן נרשמו ירידות במדדי אגרות החוב, מדדי התשואות ירדו יותר מאשר השוק הכללי, בצורה די משמעותית. לעומת זאת בשנת 2022, שאף היא הייתה שנה של ירידות, מדדי התשואות הציגו ביצועים מעט טובים יותר מהמדד הרחב. בשנים של העליות – 2021, 2023 והשנה הנוכחית עד כה – מדדי התשואות עם תשואות טובות בהרבה מהמדד הרחב.בסיכום רב שנתי, המדדים הרחבים (תל בונד צמודות ותל בונד שקלי) הניבו תשואות נמוכות משמעותית ממדדי התשואות, עם סטיות תקן נמוכות אך במעט. כך בטווח של חמש שנים תל בונד תשואות צמודות עם 15% לעומת 9% בלבד במדד הכללי, בשקליות הפער הוא בין 8.73% ל-4.44%. בטווח הזמן של שלוש שנים הפערים משמעותיים אף יותר – 10.85% לעומת 1.46% בצמודות, 4.97% לעומת 0.8% בשקליות.המסקנה היא די ברורה, לפחות ביחס לחמש השנים האחרונות.נטילת הסיכון העודף הצדיקה את עצמה בשנים האחרונות עם תשואות גבוהות בהרבה במחיר של תנודתיות רק מעט יותר גבוהה.

בחינה של התוצאות לאורך השנים מראה שבאופן כללי האגרות הצמודות הציגו ביצועים טובים יותר מהשקליות, זאת, כנראה, עקב המדד הגבוה בשנים האחרונות. המדדים החדשים המכונים "פיזור רחב" הניבו תשואות נמוכות מעט יותר, עם סטיות תקן נמוכות יותר בזמן הקצר שבהן פעלו.בבחינה מפורטת לפי שנים עולה שבשנת 2020 בהן נרשמו ירידות במדדי אגרות החוב, מדדי התשואות ירדו יותר מאשר השוק הכללי, בצורה די משמעותית. לעומת זאת בשנת 2022, שאף היא הייתה שנה של ירידות, מדדי התשואות הציגו ביצועים מעט טובים יותר מהמדד הרחב. בשנים של העליות – 2021, 2023 והשנה הנוכחית עד כה – מדדי התשואות עם תשואות טובות בהרבה מהמדד הרחב.בסיכום רב שנתי, המדדים הרחבים (תל בונד צמודות ותל בונד שקלי) הניבו תשואות נמוכות משמעותית ממדדי התשואות, עם סטיות תקן נמוכות אך במעט. כך בטווח של חמש שנים תל בונד תשואות צמודות עם 15% לעומת 9% בלבד במדד הכללי, בשקליות הפער הוא בין 8.73% ל-4.44%. בטווח הזמן של שלוש שנים הפערים משמעותיים אף יותר – 10.85% לעומת 1.46% בצמודות, 4.97% לעומת 0.8% בשקליות.המסקנה היא די ברורה, לפחות ביחס לחמש השנים האחרונות.נטילת הסיכון העודף הצדיקה את עצמה בשנים האחרונות עם תשואות גבוהות בהרבה במחיר של תנודתיות רק מעט יותר גבוהה.- 6.מעניין מאוד. תודה. (ל"ת)הקורא 24/10/2024 14:51הגב לתגובה זו

- 5.בני 20/10/2024 13:06הגב לתגובה זורוצים הכנסה פסיבית ושקט נפשי - שימו פקדון , רוצים הכנסה אמיתית תעבדו באופציות. אני עובד עם מערכת https://bestoptionsimulator.com/ עושה 5 אלף רווח ביום על השקעה ראשונית של 30 אלף. נכון מסוכן מאוד, בינתיים משתלם מאוד

- 4.בשנתיים האחרונות,קרנות נאמנות של בתי השקעות קטנים 20/10/2024 09:37הגב לתגובה זובשנתיים האחרונות,קרנות נאמנות של בתי השקעות קטנים מכים את מדדי האגח בצורה מרשימה. תבדקו בפאנדר קרנות נאמנות אגח עם סימן קריאה ותיראו מי המובילות

- 3.גילי 20/10/2024 09:16הגב לתגובה זואחרי שראיתי את הסכומים המגוחכים שהם מנהלים, אוותר.

- 2.לרון 20/10/2024 08:53הגב לתגובה זו10שנים אין סיבה שהגלגל לא יתהפך ועוד במדינה פצפונת שכולם רוצים להשמידה וסיכונה בשמים

- 1.לא שווה! 20/10/2024 08:00הגב לתגובה זואין שום הגיון בלהשקיע במדדים אג"ח דמי ניהול של0.2 ומעלה+מס של 25% והכי הזוי שהשקעות לטווח הארוך נושאות תשואה הפוכה והעתיד הצפוי לכלכלת ישראל.. אין שום הגיון!