תל בונד צמודות - איזה מח"מ הניב תשואה עודפת, והאם זה עתיד להשתנות?

תל בונד צמודות 1-3

המדד כולל את כל אגרות החוב הקונצרניות, הצמודות למדד, במח"מ המצויין לעיל, מעל דירוג -A (מעלות) או A3 (מדרוג). באג"ח זרה AA ו-Aa2 בהתאמה. המדד מכיל 81 ניירות, המח"מ הממוצע הוא 1.81% והתשואה הגלומה 2.46%. מספר ניירות הערך במדד אינו מוגבל, והמשקל המקסימלי של אג"ח אחת הוא 5% ושל מנפיק אחד 20%.אג"ח הגדולות במדד הן חשמל (אג"ח 29), מזרחי טפחות הנפקה 49 ועזריאלי אג"ח ה' עם 4.3% עד 5% במדד.ישנן שתי קרנות סל ושלוש קרנות מחקות העוקבות אחר המדד.קרנות סל:MTF סל תל בונד-צמודות 1-3 עם 0% דמי ניהול ו-92 מיליון שקל של נכסים מנוהלים.קסם ETF תל בונד-צמודות 1-3 עם 0.2% דמי ניהול ו-227 מיליון שקל נכסים מנוהלים.קרנות מחקות:אי בי אי מחקה תל בונד-צמודות 1-3 גובה 0% ומנהלת 274 מיליון שקל.תכלית TTF תל בונד-צמודות 1-3 גובה 0.15% ומנהלת 738 מיליון שקל.MTF מחקה תל בונד צמודות 1-3 גובה 0.2% ומנהלת 464 מיליון שקל.תל בונד צמודות 3 -5תנאי הכניסה למדד זהים למדד הקודם, רק בשינוי המח"מ. מגבלת המשקל היא 6% ולא 5% כמו במדד הקודם, אך מגבלת המנפיק זהה - 20%. המדד מכיל 85 ניירות, עם מח"מ ממוצע של 3.62% והתשואה הפנימית כבר עולה ל-2.84%.האג"ח של דלק קבוצה (לז) הוא בעל המשקל הגבוה ביותר - 4.3%, לאחריו אלוני חץ (יב) עם 3.65% ושוב מזרחי טפחות (הנ אגח 63) עם 3.4%.מכשירים עוקבי מדד:קרנות סל:קסם ETF תל בונד צמודות 3-5 עם 351 מיליון שקל גובה 0.25% דמי ניהול.קרנות מחקות:אי בי אי מחקה תל בונד צמודות 3-5 ללא דמי ניהול מנהלת 235 מיליון שקל.הראל מחקה תל בונד-צמודות 3-5 גם לא גובה דמי ניהול, ומנהלת 72 מיליון שקל.MTF מחקה תל בונד צמודות 3-5 גובה 0.25% תמורת אותו שירות שהמתחרות נותנות בחינם, ובכל זאת מנהלת 244 מיליון שקל.קסם KTF תל בונד-צמודות 3-5 היקרה ביותר בקטגוריה עם 0.35% דמי ניהול מנהלת 73 מיליון שקל.

תל בונד צמודות 5-10

מדד חדש לגמרי שהחל לפעול רק במרץ השנה. תנאי כניסה זהים למדד הקודםבשינוי המח"מ.מגבלת המשקל של אג"ח בודדת חוזרת ל-5%. סך הכל 46 ניירות עונים על התנאים הנ"ל, עם מח"מ ממוצע של 5.77 ותשואה גלומה של 3.22%.אג"ח ב' של אדמה הוא הגדול במדד עם 5.2%, לאחריו 6 אגרות חוב עם כ-5% - שתיים של חברת החשמל (31 ו-34), מבנה (כה), אמות (ח) ועזריאלי (ז).כיון שהמדד החל לפעול רק לאחרונה יש עדיין רק קרן מחקה אחת שעוקבת אחר המדד וגם בה כמעט אין נכסים:הראל מחקה תל בונד צמודות 5-10 למרות חוסר התחרות היא לא גובה דמי ניהול, אך חוסר העניין עד כה בא לידי ביטוי ב-4 מיליון שקל בלבד של נכסים מנוהלים.

תל בונד צמודות 5 - 15

כל התנאים זהים למדד הקודם, בשינוי המח"מ, מספר הניירות במדד הוא 50 עם מח" ממוצע של 6.46 ותשואה פנימית של 3.28 - כמעט זהה למדד הקודם.מטבע הדברים הניירות המובילים זהים למדד הקודם.איך ניתן לעקוב אחר המדד?קרנותסל:MTF סל תל בונד-צמודות 5-15 ללא דמי ניהול מנהלת 54 מיליון שקל.קסם ETF תל בונד צמודות 5-15 גם ללא דמי ניהול עם 103 מיליון שקל.קרנות מחקות:MTF מחקה תל בונד צמודות 5-15 גם ללא דמי ניהול ועם 51 מיליון שקל.

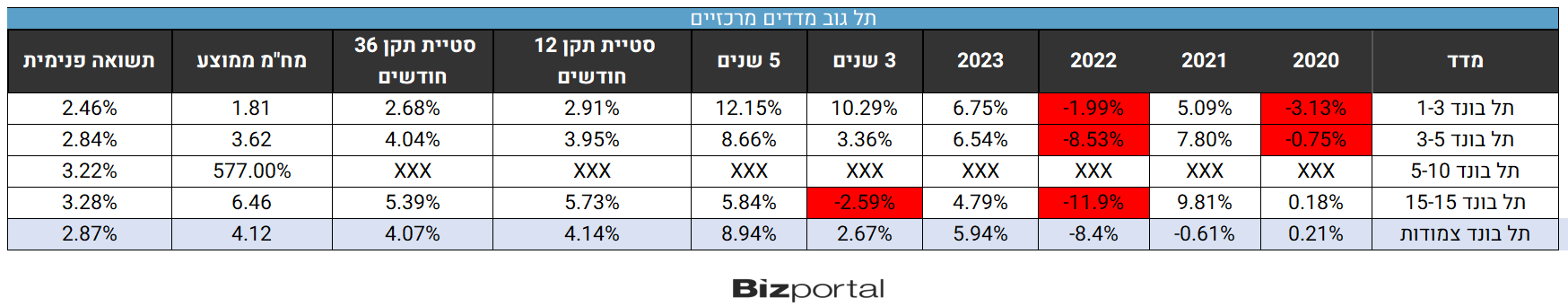

ביצועים

הנה הטבלה המשווה את ביצועי המדדים בשנים האחרונות התוצאה המובהקת היא ביצועי יתר של המסלולים הקצרים יותר. התוצאות מושפעות בעיקר משנת 2022 בה נרשמו ירידות לאורך כל העקום, אך ניתן לראות שלפעמים גם בשנים טובות, כמו שנת 2023, האגרות הקצרות נתנו תשואות טובות יותר.הסיבה היא בעיקר עליית התשואות שהתרחשה בעקבות העלאות הריבית שהשפיעה על מחירי אגרות החוב, וכאמור, תשואת המדדים מושפעת יותר מתנועת המחירים. במקרה זה ככל שהאגרות ארוכות יותר ההשפעה על שינוי המחיר חזקה יותר, לכן הירידות באגרות הארוכות היו משמעותיות יותר.יחד עם זאת, בהנחה שמתישהו בקרוב נראה הורדות ריבית, ייתכן שכעת הפוטנציאל באגרות הארוכות גבוה יותר, גם במדדים, ונראה את תסריט 2021 ו-2020, בהן האגרות הארוכות נתנו תשואה טובה יותר, יחזור על עצמו. זהו התסריבמידה והמצב במשק יחמיר, התשואות ימשיכו לטפס והריבית תישאר גבוהה ייתכן שתשואות היתר באגרות הקצרות תמשכנה.

התוצאה המובהקת היא ביצועי יתר של המסלולים הקצרים יותר. התוצאות מושפעות בעיקר משנת 2022 בה נרשמו ירידות לאורך כל העקום, אך ניתן לראות שלפעמים גם בשנים טובות, כמו שנת 2023, האגרות הקצרות נתנו תשואות טובות יותר.הסיבה היא בעיקר עליית התשואות שהתרחשה בעקבות העלאות הריבית שהשפיעה על מחירי אגרות החוב, וכאמור, תשואת המדדים מושפעת יותר מתנועת המחירים. במקרה זה ככל שהאגרות ארוכות יותר ההשפעה על שינוי המחיר חזקה יותר, לכן הירידות באגרות הארוכות היו משמעותיות יותר.יחד עם זאת, בהנחה שמתישהו בקרוב נראה הורדות ריבית, ייתכן שכעת הפוטנציאל באגרות הארוכות גבוה יותר, גם במדדים, ונראה את תסריט 2021 ו-2020, בהן האגרות הארוכות נתנו תשואה טובה יותר, יחזור על עצמו. זהו התסריבמידה והמצב במשק יחמיר, התשואות ימשיכו לטפס והריבית תישאר גבוהה ייתכן שתשואות היתר באגרות הקצרות תמשכנה.

- 2.קשקש 13/09/2024 10:23הגב לתגובה זולפי דעתי יהיו 3 הורדות ריבית של 0.25% ואחר כך הריבית תמשיך לעלות

- עני מדעת 14/09/2024 21:42הגב לתגובה זומה שבטוח - אולי.

- 1.החיים 13/09/2024 10:05הגב לתגובה זוהכותב מתעלם מהפיל שבחדר.... השינוי במדד המחירים לצרכן (אינפלציה) אני מעדיף השקעה בפקדונות צמודים הריבית נמוכה יותר אבל הגמישות גדולה בהרבה יש פקדונות לחמש שנים עם תחנת יציאה כל שנה נותן הגנה מהאינפלציה (תחזית לשנה הקרובה כ 3.2) מאפשר לצאת כל שנה עם יהיה שינוי דרמטי בתחזיות אינפלציה לא מושפע משינויים בריבית (פיקדון בנקאי) אפשר לקבל 2 אחוז צמוד ל 5 שנים עם תחנות יציאה