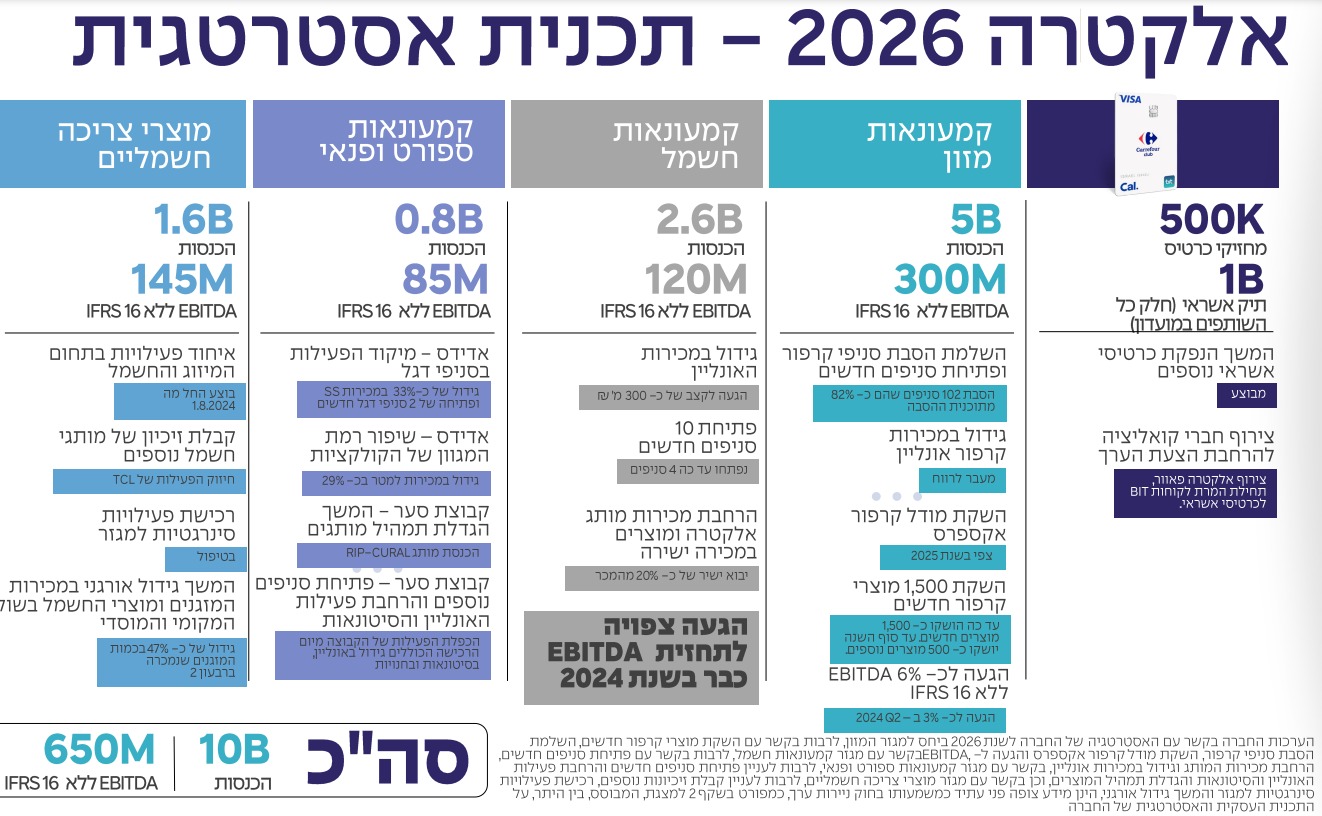

אלקטרה צריכה: ההכנסות עלו, גידול של 16% במכירות קרפור

ההכנסות של אלקטרה צריכה אלקטרה צריכה 1.38% העוסקת בייבוא, ייצור ושיווק מוצרי צריכה חשמליים, ובהפעלת רשתות שיווק קמעונאיות ברבעון השני, עמדו על כ-1.78 מיליארד שקל, גידול של 17% לעומת 1.51 מיליארד שקל ברבעון המקביל אשתקד.

גידול במכירות קרפור

אחד הנושאים המעניינים בדוח נוגע לחלק של קרפור בהכנסות וברווחים של אלקטרה צריכה. לאחרונה שאלנו כאן האם היא תהפוך מנטל לנכס ובכמה היא צפויה לצמוח. בשורה התחתונה, אפשר לראות כי המכירות בסניפים שהוסבו לקרפור צמחו בכ-17% ברבעון השני לרבעון ביחס למכירות סניפים אלו בתקופה המקבילה אשתקד. בשורה התחתונה רשמה החברה מעבר לרווח תפעולי של פעילות קרפור (בנטרול חד פעמיות) הוא 24 מיליון שקל.

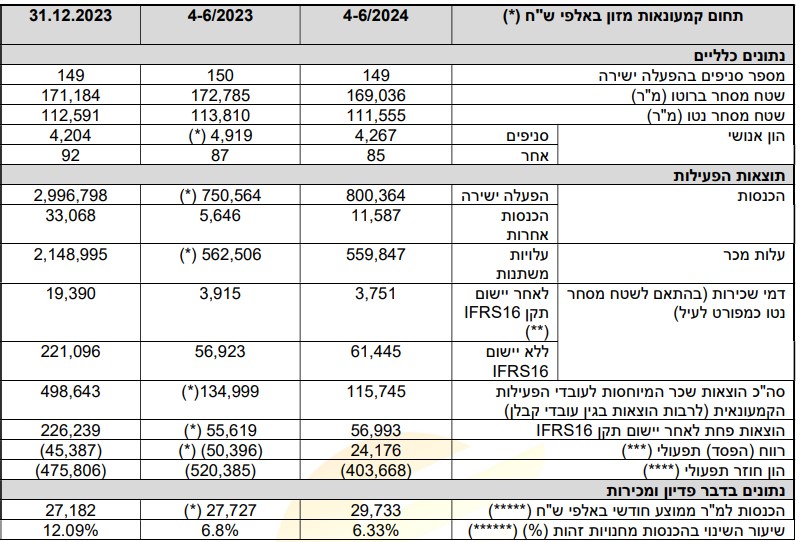

נתוני אלקטרה צריכה (מתוך הדוח הרבעוני)

הרווח התפעולי הכללי של החברה הסתכם ב-58 מיליון שקל, לעומת הפסד תפעולי של 32 מיליון שקל אשתקד. הרווח הנקי הכללי הסתכם ב-100 אלף שקל, לעומת הפסד של 21.4 מיליון שקל אשתקד. בנטרול מגזר המזון הרווח הנקי עמד על 11.5 מיליון שקל, לעומת 12.4 מיליון אשתקד. עיקר הגידול ברווח הנקי מיוחס בעיקר לירידה בהפסד במגזר קמעונאות המזון בתקופת הדוח לעומת אשתקד (אז סניפים רבים היו סגורים, חלק ניכר מהזמן לטובת הסבתם והכנתם להשקת Carrefour).

- אלקטרה צריכה: עלייה קלה בהכנסות, שיפור בשורה התחתונה

- אלקטרה צריכה: השיפור בקרפור ממשיך להוביל את החברה

- המלצת המערכת: כל הכותרות 24/7

בסקטור החשמל, שצובר תאוצה, נרשמו הכנסות של כ610 מיליון שקל, גידול של 32.6% לעומת אשתקד. בסקטור המזון נרשמו הכנסות של 812 מיליון שקל שמשקפות גידול של 7.4% לעומת אשתקד.

לגבי ההכנסות ממוצרי צריכה חשמליים: הם הסתכמו לסך של כ-286 מיליון שקל, ירידה של פחות מ-1% ביחס לרבעון המקביל אשתקד. הירידה במכירות ברבעון השני של שנת 2024 בסך של כשני מיליון שקל בהשוואה לתקופה מקבילה אשתקד נבעה בעיקרה מירידה במכירות בתחום מזגנים ומערכות אקלים בסך של כ-19 מיליון שקל שהתקזזה מגידול במכירות בתחום סחר מותגים בסך של כ-17 מיליון שקל.

עוד מספרים: ברבעון האחרון ה-EBITDA עמד על 150 מיליון שקל לעומת 54 מיליון אשתקד.

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

אלקטרה צריכה (מתוך הדוח)

ההון העצמי עומד על כ-1 מיליארד שקל (כולל זכויות שאינן מקנות שליטה בסך של כ-387 מיליון שקל) - כמעט ללא שינוי לעומת סוף השנה. הגידול הקטן נבע בעיקר מהנפקת הון מניות לבעלי זכויות שאינן מקנות שליטה בחברה.

- 1.אז למה המניה יורדת? (ל"ת)משה6 28/08/2024 10:30הגב לתגובה זו