האם קרפור תהפוך מנטל לנכס - ואיך יראו דוחות האם, אלקטרה צריכה?

ההגעה של רשת הקמעונאות קרפור לפני יותר משנתיים לוותה בקול תרועה רמה, אך לחברה הצרפתית לקח זמן רב להתאקלם בארץ. בזמן שההנהלה שלה דיברה על מחירים נוחים לצרכן וחוויה אירופאית, בסוף זה היה "עוד סניף של סופר". החברה סבלה מהפסדים גדולים ושרפה מזומנים. עם זאת, ברבעון הראשון של שנת 2024 חל שינוי מסויים וקרפור הראתה סימנים שהיא מסוגלת להגיע לרווח.

התאקלמות קשה

קרפור לא הביאה מהפכת מחירים, קרפור ייצרה הפסדי ענק ולקחה את האמא - אלקטרה צריכה אלקטרה צריכה 1.38% , שמנוהלת על ידי צביקה שווימר להפסדים. האמא אומנם מפוזרת על תחומים נוספים - חשמל, מזגנים, ספורט, אבל היא השקיעה משאבים גדולים בקמעונאות המזון ושרפה כסף לצד פגיעה תדמיתית קשה. קרפור היתה נטל.

צביקה שווימר, מנכ"ל אלקטרה צריכה - הביא את קרפור לארץ

קרפור - מנטל לנכס

ואז השתנתה האסטרטגיה. בשביל מה להילחם עם כולם, להקים ולשפץ את סניפי מגה במיליונים כדי להעביר אותם לסניף של קרפור אם אפשר בזול וביעילות. בסוף - הצרכן רוצה שירות סביר ומוצרים טובים.

השינוי החל בסוף השנה שעברה, והוא לווה ברה ארגון, החלפת הנהלה והשקעה נוספת של אלקטרה צריכה והפניקס לצד משקיע חדש - סימון פינטו מצרפת. החברה הבינה שכדי להרוויח, צריך להפחית את ההשקעות בסניפים החדשים, להעביר את סניפי מגה במהירות למודל סניפי קרפור ולא להתפרע בהנחות ובמלחמה מול הרשתות האחרות. תחרות לא בריאה לשורה התחתונה.

- אלקטרה צריכה: עלייה קלה בהכנסות, שיפור בשורה התחתונה

- אלקטרה צריכה: השיפור בקרפור ממשיך להוביל את החברה

- המלצת המערכת: כל הכותרות 24/7

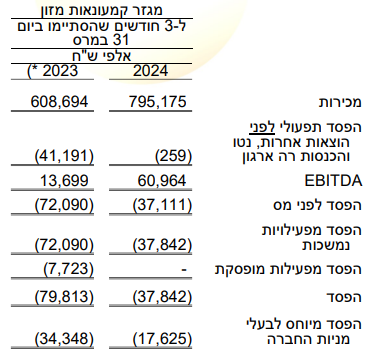

ואכן, התוצאות שופרו בהדרגה, כשברבעון הראשון רשמה אלקטרה עלייה של 31% בהכנסות מגזר הקמעונאות ל-795 מיליון שקל, כאשר ההפסד המגזרי (לפני הוצאות חד פעמיות בגלל הפסי רשת 7ELEVEN ) התאפס:

קרפור משתפרת

המכירות בסניפים שהוסבו לקרפור ופעלו באופן מלא ברבעון הראשון גדלו ברבעון ב-53.4%. ומכאן שככל שיוסבו יותר סניפים כך המכירות יעלו והקצב של הסבת סניפים גבוה.

מה אפשר ללמוד מדוחות שופרסל על דוחות קרפור?

כשמסתכלים על דוחות שופרסל רואים צמיחה מרשימה בהכנסות ברבעון השני לעומת הרבעון הקודם בתחום הקמעונאות - כ-7.7%. בקרפור הצמיחה תהיה כנראה גדולה יותר (בשל הזינוק במכירות אחרי הסבת סניפים). כשבוחנים את הרווחיות הגולמית של שופרסל רואים שיפור של 2% במרווח הגולמי. המרווח התפעולי עלה ביותר.- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

הדוחות של שופרסל יכולים ללמד מה צפוי בקרפור. הסביבה היתה טובה לתחום רשתות המזון - אנשים טסו פחות לחו"ל, הצריכה עלתה, אנשים אוכלים יותר בתקופות של אי וודאות, ולבסוף אנשים פחות בוחנים ומשווים מחירים בתקופה כזו.

קרפור עשויה לעבור לרווח תפעולי משמעותי. זה יכול לעלות על 10 מיליון שקל, אפילו 20 מיליון שקל. אולי יותר. זה לא יגיע לרווחיות התפעולית של שופרסל - כ-6%, אבל זה דווקא מעיד על הפוטנציאל להמשך.

- 6.עוד רשת סתמית (ל"ת)MAX 21/08/2024 06:23הגב לתגובה זו

- 5.פספוס רציני 20/08/2024 23:12הגב לתגובה זוהמחירים בקארפור לא הגיונים, אי אפשר שפסטה תעלה 10 שח המחירים ככ גבוהים שזה משתלם כלכלית לקנות ברמי לוי את המוצרים היבשים. ראפור ליד הבית קונים בעיקר מוצרי יסוד

- 4.צרכן נבון 20/08/2024 20:01הגב לתגובה זוכשהיו מבצעים היו לקוחות, אבל כעת נכנסים רק להשלמות ולא לקניות גדולות

- 3.קלמן 20/08/2024 18:08הגב לתגובה זושתשרוד כך.

- 2.חושב שאתה צודק (ל"ת)חזי 20/08/2024 17:38הגב לתגובה זו

- 1.יקרה בעשרות אחוזים מהמתחרים, אני הפסקתי לקנות שם (ל"ת)איתן 20/08/2024 17:16הגב לתגובה זו