"בגלל שזמן הבנייה יתארך, צופים גידול איטי בהיצע הדירות למסירה"

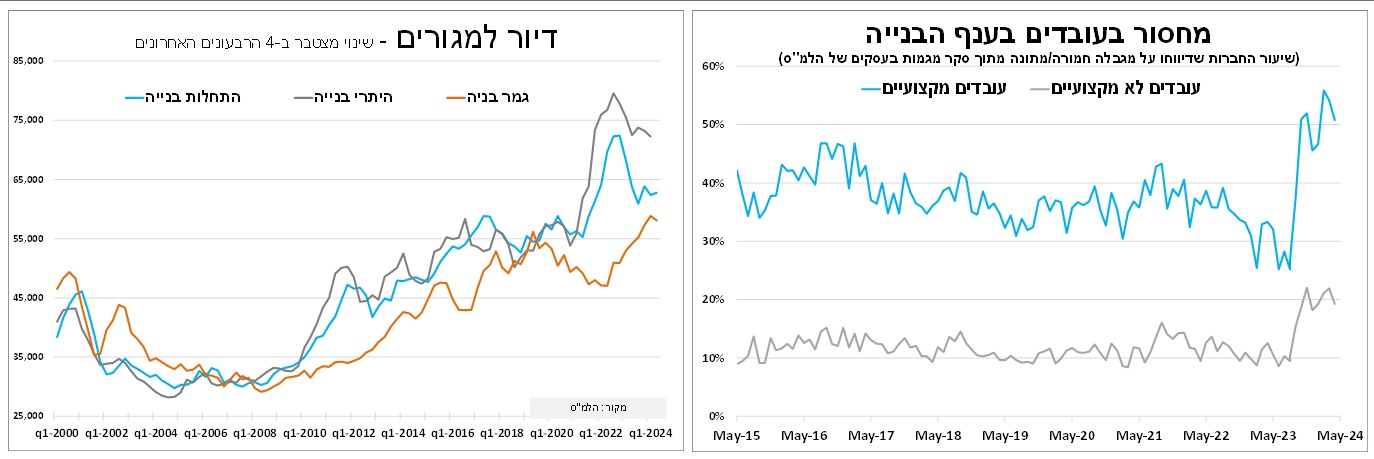

התחלות הבנייה בישראל התאוששו ברבעון הראשון של השנה והן גבוהות בכ-3 אחוזים בהשוואה לרבעון המקביל בשנה שעברה. גם מספר הדירות בבנייה פעילה רשמו עלייה מהירה כאשר הגיעו לשיא חדש של כ-174 אלף במהלך הרבעון הראשון. למרות הנתונים המעודדים, בהראל סבורים שהמספרים לא משקפים את התמונה המלאה. "המחסור החמור בעובדים מיומנים משמעותו שבפועל זמן הבנייה יתארך, במיוחד בשלבים המאוחרים יותר של הבנייה", כותב בסקירתו עפר קליין, ראש אגף כלכלה ומחקר בהראל ביטוח ופיננסים.

כזכור, השבוע דיווחנו על עליית מחירים צפויה, זאת לאור הירידה בכמות הדירות הגמורות, לעומת העלייה בהתחלות בנייה. מחירי הדירות עלו ב-5% בחמישה חודשים, מדובר על קצב של כ-12% בשנה. גם אם הקצב יתמתן, הרי שמדובר בשיעור עלייה משמעותי מאוד וכל זה כשהריבית עדיין גבוהה.

עוד נכתב בסקירה כי "למרות הנתונים המעודדים, אנו סבורים שהמספרים לא משקפים את התמונה המלאה וחלק מהשיפור הוא כתוצאה של חידוש פרויקטים שהושהו בחודשים הראשונים של המלחמה. אמנם רוב אתרי הבנייה חזרו לפעילות אך המחסור החמור בעובדים מיומנים, כפי שבא לידי ביטוי גם בסקר מגמות בעסקים, משמעותו שזמן הבנייה יתארך במיוחד בשלבים המאוחרים יותר של הבנייה. המשמעות בפועל היא גידול איטי בעתיד בהיצע הדירות למסירה".

- שיא מאז 2022- 152,134 משרות פנויות במשק

- בין תכנון לביצוע: כך נראים תהליכי בנייה שנעשים נכון

- המלצת המערכת: כל הכותרות 24/7

נתוני הנדל"ן ומצב העובדים בענף הבנייה

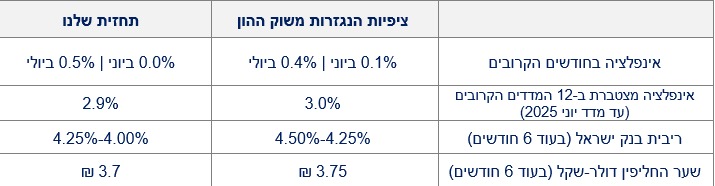

לטענת קליין, שוק העבודה בישראל עדיין הדוק, אך מתגברים הסימנים להאטה. "במבט קדימה אנו צופים עלייה בשיעור האבטלה", הוא כותב. "שוק העבודה בישראל התאושש מתחילת המלחמה עם ירידה עקבית בשיעור האבטלה ועלייה במספר המשרות הפנויות. יחד עם זאת, קצב התאוששות התמתן משמעותית בחודשיים האחרונים עד למאי. במבט קדימה אנו צופים עלייה מתונה בשיעור האבטלה לנוכח האטה כלכלית כתוצאה מהתמשכות המלחמה לצד הריבית הגבוהה. גם היצע העובדים צפוי לעלות לאור העובדה שכ-90 אחוזים מדורשי העבודה (שנרשמו בתחילת המלחמה) סיימו את זכאותם במהלך מאי".

ומה קורה בעולם? בבריטניה הריבית נותרה ללא שינוי, זאת למרות שהאינפלציה הגיע ליעדה. "הורדה ראשונה נראה ברבעון הבא", נכתב בסקירה. "הבנק המרכזי בבריטניה הותיר את הריבית ללא שינוי על 5.25 אחוזים, זאת למרות שהאינפלציה חזרה ליעד ה-2 אחוזים. אינפלציית השירותים עדיין גבוהה (5.7%) ואנו פחות משבועיים לפני הבחירות המוקדמות (4 ביולי) והם תרמו להחלטה להותיר את הריבית ללא שינוי. אנו סבורים שכן נראה הפחתת ריבית ראשונה במהלך הרבעון הבא".

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

בארה"ב מתגברים הסימנים להתמתנות הצריכה הפרטית. "להערכתנו הסיכויים להפחתת ריבית השנה גדולים מהערכות של הבנק המרכזי. נתוני המכירות הקמעונאיות למאי היו מאכזבים ונמשכת העלייה בשיעור ההלוואות בכרטיסי אשראי בפיגור. הנתונים מחזקים את הערכה שלנו שההאטה תימשך. לאור זאת (ולצד התחזית שהאינפלציה תמשיך להתמתן) אנו מצפים להפחתת ריבית מהירה יותר עוד השנה בהשוואה לתחזית הבנק המרכזי (שמצפה להפחתת ריבית בודדת בלבד השנה)".

- 4.נסראלה כניראה פוחד מאיתנו ולכן המחרים יזנקו. (ל"ת)אייל 25/06/2024 11:43הגב לתגובה זו

- 3.מדהים 25/06/2024 11:03הגב לתגובה זוצופים "גידול איטי בהיצע הדירות למסירה"... הכניסו את המילה היצע בכדי לפמפם שוב מחסור בדירות כשאין מחסור כלל. כותרת אמינה היתה צריכה להיות - צופים "גידול מהיר בזמן מסירת הדירות". כל זה בכדי להכניס לבור עוד כמה פרייארים.

- 2.האם הקונים יפוצו בגין עיכוב במסירת הדירות??? 25/06/2024 11:03הגב לתגובה זוהאם הקונים יפוצו בגין עיכוב במסירת הדירות???

- 1.ותפסיקו כבר לשקר 25/06/2024 10:37הגב לתגובה זומדהים שאנחנו באחד המצבים הגרועים בתולדות המדינה, ולא צפוי שום שיפור וחזרה לשגרה בקרוב- להיפך צפויות עוד צרות ובעיות ומיתון וגרעון ואבטלה וגלי ירידה מהארץ, ובזמן הזה בתקשורת (המכורה והנשלטת ע"י בעלי עניין) ממשיכים לשקר לקוראים ולחרטט על מחסור בהיצע, תוך התעלמות מוחלטת מצד הביקוש והסביבה הכלכלית. פשוט מתעלמים מהפרמטרים שקובעים יותר מהכל מה יהיה.... כמה אדיוטים אתם חושבים שהקוראים שלכם? אגב שימו לב, שחברת הראל, שהערכותיה בקשר לנדלן מובאות פה, שקועה חזק בנדלן... רק נקודה למחשבה.. איך אומרים- הנייר סופג הכל:)