אופל בלאנס: ההפרשות להפסדי אשראי זינקו ל-9%, התיק הצטמק ב-22% תוך שנה

חברות האשראי החוץ בנקאי נמצאות בבעיה. הקלישאה אומרת ש"כשהגלים מתחזקים החזקים מתגלים" והשאלה היא האם אופל בלאנס תצליח להיות מהחברות החזקות שישרדו בתחום שבשנה האחרונה התגלה כתחום בעייתי. מכל מקום צריך לזכור שהחברה ותיקה, רווחית ומייצרת מזומנים על פני שנים. בינתיים היא לא צריכה לגייס כסף, הבנקים נותנים לה אשראי אם יהיה צורך ויש לה יחס הון עצמי למאזן של 43%. צריך גם לומר מילה טובה לדני מזרחי, מנכ"ל החברה. בניגוד לחברות אחרות שניסו להסתיר את הבעיות ולטעון שאין עליה בהפרשות, הוא כבר אמר לפני כמעט שנה שזה חוסר אחריות לא להגדיל את ההפרשות להפסדי אשראי בתיק - מתוך הבנה שעליית הריבית תגרור מן הסתם יותר כשלי אשראי ויותר לקוחות שלא יצליחו להחזיר הלוואות.

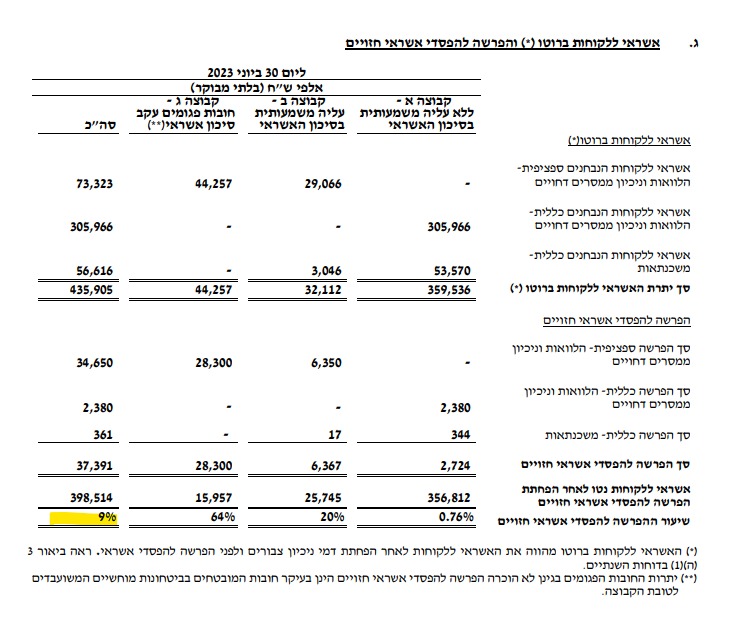

אז אופל בלאנס אופל בלאנס -0.58% מדווחת זינוק בהוצאות להפסדי אשראי ל-9% מהיקף התיק לעומת 5% ברבעון המקביל בשנה שעברה. מדובר במספרים גבוהים שלא היו בעבר והשאלה היא האם החברה תצליח להתמודד עם זה. בחברה שמעמידה הלוואות לניכיון (רוב התיק) וכן הלוואות משלימות למשכנתאות לתקופות של 1-3 שנים - מאמינים שכן. המח"מ (משך חיים ממוצע) של רוב התיק הוא עד 90 ימים, כלומר תקופה קצרה כך שהחברה מאמינה שאם יהיו בעיות היא תוכל לגבות יחסית מהר את הכספים, לפחות בחלק של הניכיון.

במקביל, תיק הלקוחות הסתכם ב-399 מיליון שקל, נפילה של 21.8% לעומת 510 מיליון שקל ברבעון המקביל אשתקד. בחברה טוענים שהסיבה העיקרית היא "קיטון יזום בהיקפי העסקאות שמבצעת הקבוצה בתחום ניכיון ממ"ד, תוך כדי הקפדה על תהליכי חיתום קפדניים" - כלומר היא נזהרת לא לקבל כל אחד כדי ששיעורי הכשל שלה וההפרשות להפסדי אשראי לא יגדלו עוד יותר. אז בחברה אומרים שהירידה בפעילות היא ייזומה ומודעת ועדיין - זה מראה על מצב השוק, מתי חברה מחליטה להאט בפעילות? רק כשקשה.

- אופל בלאנס: צמיחה בהכנסות וברווח הנקי, תיק האשראי מתקרב לחצי מיליארד שקל

- אופל בלאנס השלימה רכישה של 70% מחברת DOI בכ-5 מיליון שקל

- המלצת המערכת: כל הכותרות 24/7

ההפרשות להפסדי אשראי של אופל בלאנס

זה מתגלגל גם לכך שסך עסקאות הניכיון ברבעון הסתכם ב-430 מיליון שקל, נפילה של 30% לעומת 613 מיליון שקל ברבעון המקביל אשתקד. עם זאת, החברה הצליחה לשמור על הכנסות משירותים פיננסים של 22.7 מיליון שקל ברבעון השני, גידול של 3% בהשוואה לרבעון המקביל אשתקד.

ההכנסות משירותים פיננסיים נטו בניכוי הוצאות הפסדי אשראי הסתכמו ב-15.7 מיליון שקל (69.3% מההכנסות), ירידה של 8% בהשוואה ל-17.1 מיליון שקל (77.4% מההכנסות) ברבעון המקביל אשתקד.

התוצאה היא שהרווח הנקי הסתכם ב-6.4 מיליון שקל, ירידה של 16.3% לעומת 7.7 מיליון שקל ברבעון השני המקביל. הקיטון ברווח הנקי נובע בעיקר מעלייה של 75% בהוצאות המימון "כתוצאה מעליית ריבית בנק ישראל לצד ירידה בהיקף עסקאות הניכיון הנגזרת מהמשך הקשחת הליכי חיתום וטיוב תיק האשראי."

- מכפיל הון של 0.9 וצבר פרויקטים של 1.7 מיליארד שקל: האם אלביט הדמיה מעניינת?

- מטריא ללוזון פיננסים: המהלך להפיכת פלטפורמת ה-P2P ל"בנק קטן"

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- המניה שצפויה לזנק היום בבורסה, ומה פוטנציאל הרווח למשקיעים?

למרות התוצאות, החברה החליטה לחלק דיבידנד, כמדי רבעון ובפעם העשרים וחמש בסה"כ, בסכום של 3.2 מיליון שקל.

מניית אופל בלאנס ירדה ב-18% מתחילת השנה למחיר של 1.5 שקל ושווי שוק של 156.9 מיליון שקל. במהלך 12 החודשים האחרונים המניה צללה ב-45%.

דני מזרחי, מנכ"ל אופל בלאנס השקעות: "התקופה האחרונה המאופיינת באתגרים מאקרו כלכליים ובהם סביבת ריבית גבוהה ואי וודאות פיננסית נותנת משנה תוקף לחשיבות של ניהול תהליכי חיתום מקצועיים, שמרנות והון עצמי גבוה. הרגולציה המתפתחת בענף תסייע לביסוס סטנדרטים גבוהים אשר יסייעו לצמיחת התחום וחיזוק השחקניות המובילות שפעלו באחריות לאורך השנים. אסטרטגיית החיתום הקפדנית שלנו מוכיחה את עצמה גם ברבעון השני, ומתבטאת בגידול בהכנסות ושיפור באחוז החזרות ביחס לרבעונים קודמים. אופל בלאנס פועלת כל העת לטיוב תיק הלקוחות והקטנת החשיפה לפלחי שוק המגלמים סיכון מוגבר בעת הזו, על ידי חיזוק הבקרות בהעמדת אשראי והקפדה על פיזורים רבים".

- 2.נבו 25/08/2023 11:57הגב לתגובה זומניסיון... ניסו לגבות יותר מפעם אחת צקים שהחזיקו אצלם בטעות!!!!

- 1.תמשיכו לחלק דיוודנדים (ל"ת)דן 22/08/2023 16:19הגב לתגובה זו