תיגבור זינקה במעל 200% בשנה: "המשקיעים הפכו ערניים; נמשיך לצמוח"

קבוצת תיגבור הוותיקה הוקמה בסוף שנות ה-70 על ידי רינה בנבנישתי, שמחזיקה כיום ב-44.2% מהחברה. בתה, אורית בנבנישתי (שמועמדת לאנשי השנה של ביזפורטל) החליפה אותה כמנכ"לית לפני שני עשורים, ומחזיקה ב-22.3% מהחברה. בתחילת דרכה, תיגבור פעלה בתחום כוח האדם בלבד, אך עם השנים הוסיפה תחומי פעילות נוספים: סיעוד, מערך שירותי בקהילה, ושמירה ואבטחה באמצעות חברת "רשף".

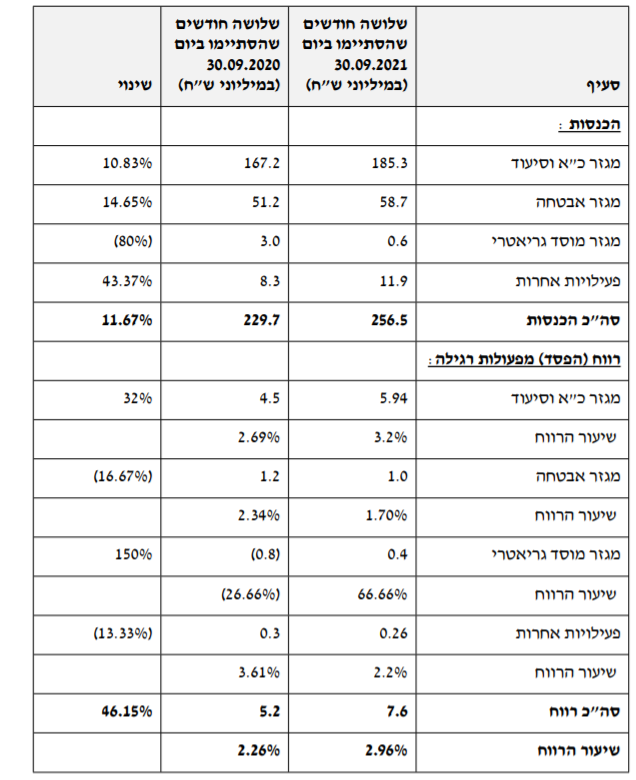

החברה הציגה דוחות טובים לרבעון השלישי של השנה, ההכנסות צמחו ב-11.7% לרמה של 256.5 מיליון שקל לעומת הרבעון המקביל אשתקד. והרווח זינק ב-46% לרמה של 7.6 מיליון שקל. מניית החברה רשמה זינוק שנתי של 256%, ולא בכדי - החברה מציגה צמיחה משנה לשנה גם בשורה התחתונה וגם בשורה העליונה. ולפי אורית בנבנישתי, תיגבור צפויה להמשיך לצמוח: "החברה מוכיחה מגמת צמיחה לאורך השנים, ואין לי ספק שנמשיך לצמוח". אומרת בנבנישתי.

"אנחנו מאוד הטרוגניים מבחינת סוג הלקוחות שלנו – אנחנו כבר כמה שנים צומחים בתחום הסיעוד, שהוא אחד ממנועי הצמיחה שלנו. אנחנו גם צומחים בעולם התוכן של האבטחה, בספטמבר השנה זכינו בכמה מכרזים גדולים בתחום האבטחה, ובמכרזים של קהילות תומכות (שירות המיועד לקשישים, המספק שירותים נחוצים כמו לחצני מצוקה, שירותים רפואיים, פעילות חברתית ועוד. ס.ק). בינואר השנה קהילה תומכת נכנסה לסל שירותי הסיעוד, מה שהפך למנוע צמיחה נוסף, גם בבדיקה מתמדת של נושא היעילות, וככל שאנחנו צומחים אז ההוצאות שלנו קטנות והרווחיות שלנו עולה – ולכן הדוחות טובים". הוסיפה.

- מנכ"ל חלל: "בעלי המניות קיבלו הטבה, אני אופטימי לגבי העתיד"

- מנכ״ל אאורה: ״הביקוש אצלנו אמיתי, לא פלופ״

- המלצת המערכת: כל הכותרות 24/7

המניה רשמה זינוק שנתי של מעל ל-200%, איך את מסבירה את זה?

"לפני ארבע שנים התחלנו לפגוש אנשים משוק ההון, ופתאום משקיעים הפכו ערניים לחברה ולדברים הטובים שלה, ולצמיחה שלה לאורך השנים. אנשים רואים שהחברה צומחת, ושתוחלת החיים זה מנוע הצמיחה שלנו. רוב המשקיעים לא ישקיעו בחברה אחרי התייעצות חד פעמית, הם ישקיעו לאחר שמוכיחים להם תוצאות בשטח - והחברה שלנו מוכיחה כל הזמן.

"דבר נוסף הוא שמשקיעים רוצים להשקיע בחברות שיש להן אחריות חברתית, אנחנו חלק בדירוג מעלה (דירוג המקנה לחברות הגדולות במשק כלים לניהול והטמעה של תחומי האחריות התאגידית, ס.ק.) כבר 11 שנה. ולמשקיעים היום יש מודעות לסוג חברות שהם משקיעים בהן. אבל, וזה אבל גדול - האחריות החברתית מתגמדת אם החברה לא צומחת – אנחנו מביאים ערך מוסף, כי אנחנו גם גדלים וגם יש לנו אחריות חברתית.

בספטמבר האחרון, תיגבור רכשה שתי חברות - מהלב וסטפ היר, העסוקות בתחום הנגישות ואספקת אביזרי עזר ללקויי שמיעה, תמורת כ-20.5 מיליון שקל. "מדובר ברכישות סינרגטיות למרות שמדובר בחברות שפועלות בתחום המוצרים והטכנולוגיה. הן עוסקות בתחומים הבאים: חברת מהלב, פועלת בתחום של התאמות לאנשים עם לקויות שמיעה, וסטפ היר מספקת מוצרים ומערכות הכוונה לאנשים עם לקות ראייה. החברות סינרגטיות לחלוטין, והן משלימות את הפעילות שלנו בצורה מדויקת - בתחום הסיעוד, והנגישות.

- היום בבורסה: בעולם סוער, בת"א רגוע

- פיימנט הגדילה הכנסות ב-32% והרווח הנקי עלה ל-18.2 מיליון שקל - המניה מזנקת

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- ברק רוזן הופך לקבלן הכי גדול בישראל

" הוסיפה בנבנישתי.

אתם מתכוונים לרכוש חברות נוספות בקרוב?

"זו חלק מהאסטרטגיה, אנחנו תמיד בודקים. גם לפני שנתיים וחצי או שלוש רכשנו חברת סיעוד באזור שלא עבדנו בו חזק - בת ים. ואנחנו כל הזמן מחפשים חברות שהן סינרגטיות לקבוצה – לפני שלוש שנים וחצי שנים השקענו בחברת סטארט-אפ שפיתחה פתרון לזיהוי נפילות, שלמעשה יכול לזהות נפילות של קשישים בתוך הבתים שלהם. מדובר בסטארט-אפ שמכר מעל למאה מערכות באוסטרליה, ברור לנו שזו טכנולוגיה שאנחנו יכולים להכניס בתוך הבתים בישראל. אנחנו מחפשות חברות משיקות לנו, שיעזרו לנו ולגדול".

דנאל היא המתחרה שלכם, והיא מתחרה יציבה ורווחיות, מה היתרון שלכם עליה?

"היא אכן מתחרה מאוד ראויה, ואפשר לומר את אותו דבר עלינו. תיגבור היא כמו החברות הגלובליות בעולם. יש לנו את עולם התוכן של שירות כוח אדם, שירותי הסיעוד כולל קהילות תומכות, אבטחה ואחזקה. אנחנו למעשה נותנים מרקם שירותים עשיר ללקוחות שלנו, וגם עם זה קשה להתחרות".

מה מנועי הצמיחה שלכם?

"מנועי הצמיחה שלנו בנוסף לצמיחה האורגנית, הם צמיחה בתחום הגיוס הטכנולוגי להייטק, שכבר אנחנו מתחילים לגדול בתחום הזה. וכן, עולם התוכן של הסיעוד, תוחלת החיים מאוד עולה בישראל - 15% מהתושבים הם מעל גיל 65, אז ברור שתחום הסיעוד מהווה מנוע צמיחה מאוד משמעותי, יחד עם הקהילות התומכות. אנשים בישראל כמהים לבטחון, אז מנוע צמיחה נוסף הוא "רשף" חברת הביטחון שלנו. מיליון וחצי איש הם אנשים עם מוגבלות אז גם כל תחום הנגישות הוא מנוע צמיחה עבורנו - הדוחות הכספיים החל משנה הבאה יהיו מונגשים לעיוורים, וחברת "מהלב" שרכשנו תעשה עבורנו את ההנגשה המדהימה הזו".

איפה את רואה את החברה בשנים הבאות?

"החברה תמשיך לצמוח, אנחנו כל הזמן בודקים ומסתכלים על טכנולוגיות. לדוגמא ל"רשף" יש לנו שיתוף פעולה עם חברה לזיהוי רעידות אדמה, הם עושים פיילוטים עם רחפנים בנושא של אבטחה ובטחון, וברור לנו שהעתיד הולך למקום של טכנולוגיה כמה שיותר מתקדמת, והקבוצה לגמרי מכוונת למקום הזה. בנוסף, בתחילת השנה זכינו במכרז בתחום האחזקה, של שירות התעסוקה - אז זה גם מהווה מנוע צמיחה עבורנו.

תגבור זו חברה משפחתית, האם אמך רינה עדיין שותפה בהחלטות?

בוודאי. אמא שלי בן אדם מאוד מיוחד, היא יושבת בדירקטוריון החברה והיא מאוד פעילה בהחלטות.

האם גם דור ההמשך צפוי להשתלב בחברה?

- 6.דני 23/12/2021 09:24הגב לתגובה זורווחית, נכנסת לתחומי פעילות חדשיםזולה יחסית, מכפיל 10 לעומת מכפיל 24 של דנאל . יש עוד לאן לצמוח

- 5.יהודה. 23/12/2021 08:53הגב לתגובה זוהפראיירים ישלמו את המחיר בקרוב...

- 4.אלי 23/12/2021 08:52הגב לתגובה זוגם אם תסננו את התגובות שלי!

- 3.גם אל על זינקה לפני שקרסה! (ל"ת)זוכרים.... 23/12/2021 08:13הגב לתגובה זו

- 2.בקרוב תשאלו איך צנחה 70%? (ל"ת)משקיע ותיק 23/12/2021 08:12הגב לתגובה זו

- 1.דישדשה שנים והנחילה אכזבות, התעוררה בשנה וחצי האחרונות. (ל"ת)אבישלום 23/12/2021 08:00הגב לתגובה זו