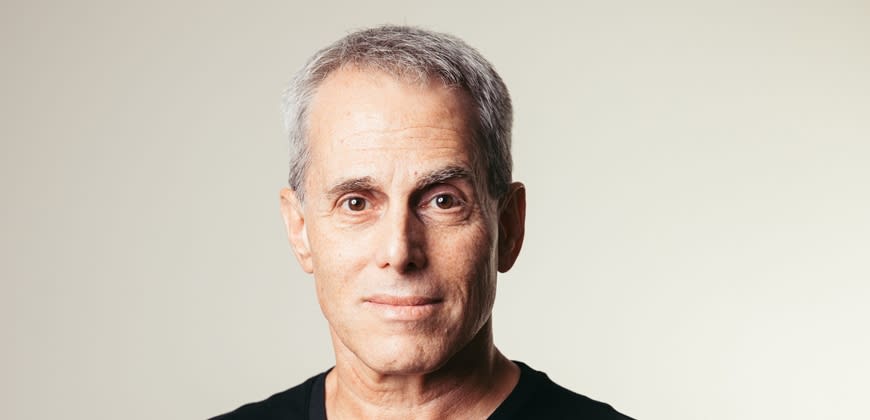

יציף ערך במיטרוניקס? המניה קופצת לאחר מינוי רפי בן עמי למנכ"ל

כשלושה חודשים לאחר שהמנכ"ל שרון גולדנברג הודיע על פרישה מתפקידו, החברה הודיעה על מינויו של רפי בן עמי למנכ"ל, שיצטרף לחברה בינואר 2026; בן עמי כיהן לאחרונה כמנכ"ל ונשיא אפלייד מטריאילס ישראל; האם זו דרך חדשה עבור החברה שאיבדה 55% מתחילת השנה וכ-95% מהשיא שלה בנובמבר 2021?

מיטרוניקס מיטרוניקס -0.54% , חברת הרובוטים לניקוי בריכות מקיבוץ יזרעאל, הודיעה על מינויו של רפי בן עמי לתפקיד מנכ"ל החברה. מר בן עמי יצטרף למיטרוניקס במהלך ינואר 2026, וייכנס לתפקידו מנכ"ל החברה לאחר תקופת חפיפה קצרה. בן עמי מביא עמו ניסיון עשיר של למעלה מ-20 שנות ניהול בכיר בחברות טכנולוגיה גלובליות.

בתפקידו האחרון שימש כמנכ"ל ונשיא אפלייד מטריאילס ישראל. במהלך כהונתו יזם והוביל אסטרטגיות חדשניות, פיתוח טכנולוגיות פורצות דרך, רכישות, הרחבת המבנה הגלובלי של אפלייד ישראל עם מרכזי פיתוח ושירות לקוחות באסיה, אירופה וארה"ב, תוך בניית ארגון גלובלי עם אלפי עובדים. צעדים אלו הובילו לצמיחה משמעותית בהכנסות תוך שיפור רווחיות החברה. מר בן עמי כיהן בעבר בתפקידי ניהול בכירים בקומברס, נייס ובחברות נוספות, והוביל מהלכים אסטרטגיים שהובילו לצמיחה, חדשנות ושיפור רווחיות.

מיטרוניקס, שהוקמה ב-1990 על ידי קיבוץ יזראעל, היתה בשיאה בסוף 2021, כשהגיעה לשווי של 9.1 מיליארד שקל, אך מאז החלה בתהליך ירידה, שהלך והתגבר והחריף אף יותר לאחר הרבעון השני של 2024. עיקר הגורמים לשחיקה של מיטרוניקס הם תחרות גוברת, מעבר בעייתי למכירות ישירות לצרכן בארה"ב ואתגרים לוגיסטיים. ברבעון האחרון, החברה הציגה תוצאות חלשות במיוחד, כשההכנסות נפלו ביותר מ-15% ל-515 מיליון שקל, מתחת לתחזיות, והרווח הנקי התרסק ב-72% ל-12 מיליון שקל בלבד. מדובר ברבעון שאמור להיות חזק עונתית, אך בפועל הציג חולשה רחבה בכל הסגמנטים ובכל הגיאוגרפיות המרכזיות.

בנוסף, ברבעון האחרון, גם בשעה שהחברה נאבקת עם ירידה של יותר מ-90% בשווי השוק מאז השיא ועם אתגרים, היא מצאה לנכון להרחיב את התגמול לנושאי המשרה, כך שזהו מהלך שניתן לצפות שייפסק עם שינויי ההנהלה.

- איך מיטרוניקס נותנת למנכ"ל החדש את ה"גרייס" שהוא צריך

- מיטרוניקס בהסכם פשרה: ביקשה פיצוי של 69 מיליון ותקבל 45

- המלצת המערכת: כל הכותרות 24/7

במבט קדימה, מיטרוניקס קיבלה הודעה משמחת מרשות המיסים לפני כחודשיים, עם פיצוי על סך 45 מיליון שקל מרשות המיסים בגין נזקי מלחמת חרבות ברזל. בנוסף, התחרות הגוברת צפויה להתמתן לאור המכסים על ייבוא מסין, ומיטרוניקס כן הצליחה להציג צעדי התייעלות נרחבים, איחוד קווי ייצור, צמצום מק"טים והכנות לדור רובוטים חדש ב-2026, בתקווה לשפר את המרווחים ולהחזיר את הרווחיות לרמות גבוהות יותר.

דב עופר יו"ר מיטרוניקס: "מינויו של רפי בן עמי הוא צעד משמעותי בהמשך תהליך המפנה בחברת מיטרוניקס. לאחר תהליך איתור מקיף וקפדני במהלכו נבחנו מועמדים יוצאי דופן, בחרנו ברפי שבלט בזכות יכולות מנהיגות והצלחות בהובלת צמיחה ורווחיות. מיטרוניקס זוכה במנהיג בעל ניסיון ויכולות מוכחות כדי להמשיך ולהוביל את תהליך התפנית בחברה ולהצעידה חזרה לצמיחה משמעותית. בשם הדירקטוריון, אני רוצה להביע את תודתנו לשרון גולדנברג, המנכ"ל היוצא על מסע של מעל 10 שנים במיטרוניקס, מסע שהייתה בו גם הובלת צמיחה מרשימה וגם התמודדות עם אתגרים ומורכבויות במסגרתם המציאות העסקית השתנתה באופן משמעותי. שרון השכיל במהלך כהונתו כמנכ"ל להוביל שינויים אסטרטגיים, עסקיים ומבניים, שהניחו את היסודות ליכולתה של מיטרוניקס להמשיך ולהוביל, והתוצרים הללו הם תשתית שתישאר ועליה תמשיך להיבנות מיטרוניקס שנים קדימה. דירקטוריון החברה מודה לשרון על תרומתו הגדולה למיטרוניקס, על המקצועיות שלו, ההשקעה והמסירות לתפקידו ולחברה.

רפי בן עמי: "אני מודה על האמון וההזדמנות להצטרף למיטרוניקס ולהוביל אותה לשלב הבא של צמיחה וחדשנות. יחד עם הדירקטוריון, הנהלת החברה ועובדיה ברחבי העולם, נפעל להביא ערך לכלל בעלי העניין של החברה".