אנבידיה בשיא - העובדים שלה מיליונרים; האם הם ימשיכו לעבוד? הסיכון שלא מדברים עליו

הדוחות של אנבידיה מלפני כשבוע מספרים על קצב מרשים של צמיחה, קצב מרשים של רווחיות ורווחים. הקצב הזה לא יימשך, הרווחיות תישחק. כולם יודעם זאת, אבל אף אחד לא יודע מתי זה יקרה והאם זה יהיה תוך כמה רבעונים או כמה שנים. לכולם ברור שבתחום השבבים לא ניתן להרוויח גולמית 75%. הרווחיות הממוצעת היא פחות מחצי מזה.

רווחיות לא נורמלית

אנבידה מצליחה למכור שבבים במחיר של פי 4 מהעלות. AMD השנייה לאנבידיה מוכרת את השבבים פי 1.8 מהעלות. הממוצע הוא פי 1.5. עולה לדוגמה - 5 אלף דולר ומוכרים ב-7.5 אלף דולר. זה משאיר רווחיות גולמית של 33%.

איך זה שחברות מוכרות ברווחיות שונה מהמתחרות שלהן? יתרון טכנולוגי, עיצובי, ערך מוסף של המוצר. כאשר אתה מונופול או בשוק עם תחרות נמוכה, כאשר יש לך יתרון טכנולוגי, אתה יכול להקפיץ את המחירים. ללקוחות אין אלטרנטיבה. אבל אתם מכירים שוק ללא תחרות? יש כאלו לאורך תקופות מוגבלות, אבל נדיר למצוא לאורך תקופות ממושכות, אם כי, ענקיות הטק הצליחו בעשור האחרון דרך לוביסטים והרבה כסף, למנוע כניסה גדולה של תחרות. תראו למשל את גוגל - היא מונופול בתחום החיפוש, אבל גם זה הולך להשתנות - ה-AI מייצר מנועי חיפוש מתחרים.

התחרות הגדולה תגיע, השאלה מתי?

אז יש מונופולים, אבל בשוק בלי חסמים מובנים ועם פתיחה לתחרות, זה יחסית נדיר. השוק של אנבידיה תחרותי מאוד, תחום שבבי ה-AI תחרותי. AMD עם מוצר וגם אינטל השיקה לפני מספר חודשים. הם רחוקות מאנבידיה בהיקף המכירות. אנבידיה תמכור במעל 100 מיליארד השנה, AMD ב-4-5 מיליארד דולר ואינטל בחצי מיליארד.- זו ההטבה שבעזרתה סטארטאפים מגייסים בכירים

- רווח מרשים לעובדי אלביט מהאופציות - 780 מיליון דולר; כמה הרוויח כל עובד?

- המלצת המערכת: כל הכותרות 24/7

השאלה מה יקרב בשנה הבאה, בעוד שנתיים, והאמת שהשאלה היותר חשובה היא מתי וול סטריט תעריך שהתחרות תהפוך למשהו משמעותי. אנבידיה מרוויחה בשיעורים האלו לתקופה מוגבלת, כשוול סטריט תתחיל לחזות ירידה בשיעורי הרווח בשל תחרות, זה יכול להיות אכזרי למניה.

אז למה המניה עולה? אתמול אנבידה זינקה במעל 5% ל-1,224 דולר, שווי של מעל 3 טריליון דולר, מעל אפל! שנייה למיקרוסופט שנסחרת בשווי של 3.15 מיליארד דולר. עוד דחיפה קטנה והיא במקום הראשון.

עדר של קונים

העליות האלו מונעות מעדר רב של קונים. אחרי הכל, כולם כבר מכירים את השם אנבידיה, כולם כבר מבינים שהיא מובילת המהפכה, כולם כבר יודעים שהמניה שלה עלתה פי עשרות בשנים האחרונות. היום משקיעים מחפשים מניות שעולות. בעבר ובהווה אצל משקיעים מתוחכמים, פופולארית אסטרטגיה הפוכה - למצוא את המניות שירדו לערכים כלכליים.

- אנבידיה מתחרטת - לא רוצה את אינטל כשותפה בתהליך הייצור

- המשך שחרור תיקי אפשטיין מחזיר את הסיכון הפוליטי למסך של וול סטריט

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- "הזדמנות קיצונית באנבידיה" -בברנשטיין מצפים לזינוק של 54%...

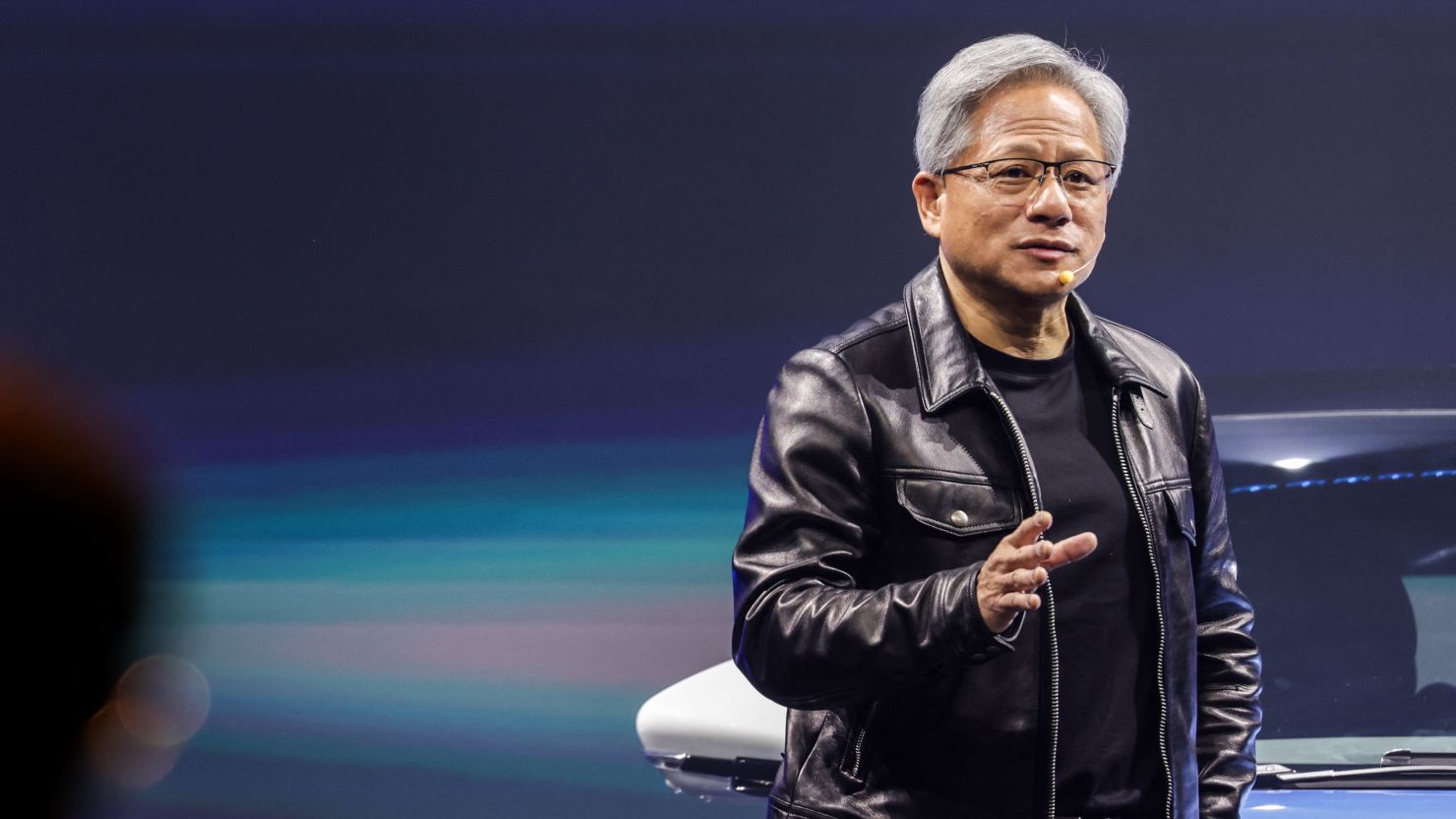

גנסן הואנג, המייסד והמנכ"ל של אנבידיה

היום העדר של הרוכשים מעלה את המחיר בעיקר דרך רכישת המניה עצמה באופן ישיר (פופולארי מאוד בארה"ב ובמזרח) ודרך רכישות של קרנות ותעודות סל שעוקבות אחרי תחומים מסוימים. העליות האלו מגרות את המשקיעים על הגדר שלוחצים על כפור הקנייה וכך נוצר ביקוש שמניע את עצמו.

במקביל אנבידיה מספקת את הסחורה גם בדוחות. הדוחות המדהימים שלה והתחזית קדימה מספקים הגיון רציונלי להשקעה - היא נסחרת במכפיל רווח של 35 על רווחי שנת 2025. המניה ב-1,224 דולר והיא תרוויח בשנה הבאה 35 דולר. מכפיל רווח של 35 זה לא מאוד יקר בשוק הטכנולוגיה של היום, ואם הרווחים יעלו על התחזיות בהמשך, אז התחזית קדימה תעלה. משקיעים מוכנים לקנות במכפיל הזה כי הם מעריכים שהמכפיל יירד כבר לשנה הבאה ומעבר לכך במקביל לשיפור בצמיחה.

מכפיל לא יקר, אבל...

צמיחה היא עניין עדין. כל שבריר של שינוי בשיעור הצמיחה משפיע דרמטית על מחיר המניה. יש תמימות דעים בקרב האנליסטים שאנבידיה תצמח, רק שהקונספציה הזו לא מאותגרת באמת כי אנבידיה, במוקדם או במאוחר תמצא את עצמה בתחרות גוברת ועם מרווחים יורדים. במצב כזה, ממש לא בטוח שהצמיחה תימשך ותתגלגל לשורה התחתונה.

זה הסיכון הגדול של אנבידיה, ויש סיכונים נוספים, אחד מהם יכול להישמע מוזר - פרישה של עובדים טובים. למה שהעובדים של אנבידיה שהפכו למיליונרים בזכותה יעזבו אותה?

עובדים עשירים - כ-1 מיליון דולר בממוצע לעובד (בנטו)

לאנבידיה יש כ-30 אלף עובדים ברחבי העולם, כ-3,500 עובדים בישראל. מעבר לשכר, אנבידיה חילקה לעובדים מעל 37 מיליון אופציות. המניה זינקה מתחילת השנה במעל פי 2, ב-12 החודשים האחרונים פי 4, ובחמש השנים האחרונות פי 30. ההטבה שגלומה באופציות לעובדים שווה בהערכה שמרנית מעל 35 מיליארד דולר (שווי האופציות כ-45 מיליארד פחות מחיר מימוש של 10 מיליארד)

רוב העובדים של החברה מקבלים אופציות - בממוצע ההטבה באופציות מסתכמת ברוטו ב-1.15 מיליון דולר לעובד. יש כאלו בלי אופציות עדיין או עם חבילה קטנה, יש עובדים וותיקים שקיבלו הרבה אופציות במחיר נמוך מאוד, יש עובדים חדשים שקיבלו אופציות רק לאחרונה (עובד שהגיע לפני שנה כבר ראה את המניה עולה פי 4), יש תפקידים שיותר מתוגמלים, אבל בגדול זה הממוצע.

בנוסף לרווח מאופציות, יש רווחים מחלוקת מניות בהנחה. עובדים רוכשים מניות בהנחה של 15% ב-15% מהשכר שלהם. זו הטבה ברורה, כי גם אם העובד לא מאמין במניה ומוכר מיד הוא מרוויח 15%. עובד ממוצע באנבידיה עם וותק של 4 שנים הרוויח, אם הוא לא מימש מניות כ-0.5 מיליון דולר. יש כאלו שהרוויחו יותר, יש כאלו שמימשו והרוויחו פחות. אבל יש כאן כמה מאות אלפי דולרים נוספים לעובד ממוצע.

איך שלא נהיה שמרניים, השווי של עובד אנבידיה ממוצע הוא קרוב ל-1 מיליון דולר, אחרי מס. יש עובדים שאצלם השווי הזה, נזיל, ניתן למימוש מידי. אצל חלק זה לא נזיל. האופציות לרוב ניתנות למימוש על פני 3 שנים. אלו שכבר עובדים כמה שנים בחברה יכולים לממש (או שכבר מימשו). החדשים לא יכולים לממש. ושוב - זה הממוצע, יש אלפים בודדים באנבידיה העולמית שיש להם הון של 4 מיליון דולר ומעלה. יש מאות בודדות גם בסניף המקומי.

האם עובד עשיר פרודוקטיבי?

ההתעשרות הזו עלולה ליצור בעיה גדולה לאנבידיה. אנשים עובדים גם בשביל סיפוק, אתגר, משמעות, אבל בעיקר בשביל כסף. כשאין את הדרייב וצורך לכסף, אז מה מחזיק אדם בעבודה? הערכה, משמעות. זה אולי יכול לעבוד לזמן מסוים, אבל רבים מהעובדים בהייטק הגיעו מלכתחילה לתחום כדי להרוויח יותר מאשר בעבודות אחרות. עובדים רבים מאוד רוצים לעשות כסף ולפרוש. פרישה מוקדמת בגיל 40 היא חלום לעובדים רבים וזה הפך לסג של טרנד פופולארי שצובר תאוצה.

האם עובד ששווה 2 מיליון דולר יגיע ב-9:30 לעבודה וישמע את הבוס שלו גוער בו? האם עובד כזה יעבוד במרץ ויעמוד בדדליינים? זה כמובן אישי, אבל אפשר לחזור להיסטוריה - בתקופת הדוט.קום, עובדים התעשרו, והם לא היו אותם עובדים לפני ההתעשרות ואחריה. זה פשוט טבע האדם (ושוב - זה לא גורף כמובן).

אנבידיה היא הכי אטרקטיבית היום לעובדים חדשים - כולם רוצים להגיע אליה. הם שוכחים או לא מבינים שהאופציות שהן יקבלו יהיו במחיר מימוש הנוכחי. מה שהרוויחו אלו שהגיעו לפני שנה, שנתיים וחמש שנים כנראה לא יחזור. עכשיו הסיכונים במניה הרבה יותר גדולים. ועדיין - אנבידיה אטרקטיבית לעובדים החדשים. זו ההובלה בשוק, זו התדמית.

ואז יכול להיות תהליך רחב של עזיבה של עובדים וותיקים במקביל לקבלת עובדים חדשים. חברות מתמודדות עם זה, אבל ההתמודדות תלויה בתזמון, בידע שיש לעובדים שעוזבים וגם בהיקף העוזבים.

וזה גם תלוי במחיר המניה. אם וכאשר מניית אנבידיה תגיע לשער שממנו היא תתחיל להתנדנד, האם החברה תמשיך להיות מעניינת לעובדים חדשים? האם אז במקביל לפרישה של עובדים וותיקים, לא יצטבר מרמור מסוים - עובדים דור א' עשירים ועובדים דור ב' עם אופציות בשווי נמוך? כרגע לא רואים את זה, אבל אתגר גדול של אנבידיה יהיה לשמור על כוח האדם העשיר שלה ו-או לגייס עובדים חדשים ולהצליח לשמר אותם בתנאים שלא יחזרו.

- 10.זרובבל המזרוב 10/06/2024 11:10הגב לתגובה זוגם את הפנסיות של השופטים ואנשי הקבע לקצץ מהר

- 9.עופר 06/06/2024 14:05הגב לתגובה זוהנה בבנקים אנו רואים שהמשיכו לעבוד למרות התיאוריה הזו

- אביאל זבוולוני 06/06/2024 15:48הגב לתגובה זומנכל בנק רגיל להרוויח סכומי עתק. מהנדס שמרוויח 30 ברוטו ופתאום המניות שלו שוות 3M דולר זה אחרת. למה שלא ימכור אותן, ובכסף (נניח 8 מיליון שח אחרי מס) יחיה מהריבית...או אפילו ירד למשרה חלקית

- 8.איציק 06/06/2024 12:45הגב לתגובה זולא הספיק לקנות אז מקשקש

- כלכלן 06/06/2024 16:08הגב לתגובה זוגם אם הרכבים החשמליים היתה תקופה של הייפ, כי התקשורת והבנקים והדיפסטייטים ניפחו אותם, עד שנוצרה תחרות אימתנית של יצרניות שחלקן סיניות. אין משהו שאנבידיה יכולה לספק שאינטל ושאייאמדי לא יכולות...

- 7.[email protected] 06/06/2024 12:29הגב לתגובה זובדרך כלל עובדים משאירם את המניות אצלם בחשבון (אפילו אם עוזבים את החברה) כך שאם מניית אנבידיה תווחה ירידות חדות הם לא יהיו עשירים. לא מבין מדוע הם לא ממשים מניות שאינן חסומות, הרי מניות שהם קיבלו בחינם עלו בצורה חסרת קדים רטרוספקטיבי, אולי זה כי הם אנשי הייטק ולא אנשי פיננסים.

- נטליה 07/06/2024 13:49הגב לתגובה זונשלם מס ואז רוב הכסף ילך לחרדים הבוזזים. חבל.

- יעקב 08/06/2024 22:53תקציב הישיבות פחות ממיליארד מתוך תקציב של 400 מיליארד הרבה פחות מהתקציב להשכלה גבוהה במגזר הכללי. אם זה נקרא אצלך בוזזים אתה פשוט שונא חרדים... זה לא לקבל אפילו את מה שמגיע..

- א 06/06/2024 14:56הגב לתגובה זוויודעים הרבה יותר מ"כתבי הכלכלה" מה הפוטנציאל של אנבידיה. אותם דיבורים היו לפני 20 שנה על אמאזון, על גוגל, על מטא וכו'. "כמה כבר הן יכולות עוד לעלות"... מה קרה אחרי 20 שנה עם אותן חברות כולם כבר יודעים

- 6.עובד אניבדיה 06/06/2024 12:13הגב לתגובה זוהרבה כבר פרשו. חלק מהעובדים עם מעל 10 מיליון דולר במניות אני הצטרפתי מאוחר מדי להגיע לסכומים האלו.

- 5.אנונימי 06/06/2024 12:05הגב לתגובה זומצד אחד עשירים שבגללם הכל עולה (דיור, מסעדות וכו) מצד שני נותני שירות חיוניים שבקושי מרוויחים (שוטרים, עובדות סוציאליות, מורים) למה ששוטר שמרוויח בקושי 10K נטו ילחם בפשע בשביל העשיר? יווצר המון תסכול, והפשע יעלה. הפשיעה שתעלה היא פשיעה של גניבה, שוד וכו שהמשטרה נוטה פחות לטפל בה. רצח, חטיפה וכו גם יעלו אבל פחות כיוון שתיקים גדולים כאלה המשטרה לוקחת ברצינות ומשתמשת באמצעים לפענח. יווצר פה מעמדות של עשירים ועניים. לא הייתי רוצה להיות עשיר במצב כזה. תוך מספר שנים יהיה בלאגן

- י י 06/06/2024 15:16הגב לתגובה זואם זה המצב שיהיה אז עדיף כבר עשיר, לא?

- 4.יוסי קקון 06/06/2024 11:51הגב לתגובה זואז כל הבנות בתל אביב רודפות אחריו

- משקיע חכם 06/06/2024 13:07הגב לתגובה זוכל מוכר שווארמה מצוי יתן פייט רציני לבן דוד שלך בקטע של בנות

- אנג'לה 08/06/2024 16:31השוארמה שלו גדולה

- 3.מסכים עם הכתבה (ל"ת)ברק 06/06/2024 11:37הגב לתגובה זו

- 2.בברוביץ' 06/06/2024 11:32הגב לתגובה זועם שווי מנייה כזה

- 1.שי 06/06/2024 11:23הגב לתגובה זוומקנא באלה שעושים עליה מיליון כל יום!!!

סטארפייטרס ספייס

סטארפייטרס ספייסהמניה שהונפקה, זינקה כמעט 400% ונופלת היום ב-60%

ההנפקה הצנועה, היצע מניות מוגבל והיעדר הכנסות הפכו את סטארפייטרס לאחת המניות התנודתיות בשוק ומציבים סימני שאלה סביב השווי שנקבע לה בתוך ימים ספורים

חברת החלל האמריקאית סטארפייטרס ספייס (FJET) נכנסה בשבוע שעבר לשווקים הציבוריים בהנפקה ראשונית צנועה יחסית, אך בתוך ימים ספורים הפכה לאחת המניות התנודתיות ביותר בבורסות בארה״ב. ההנפקה, שגייסה כ־40 מיליון דולר, הציבה את החברה במרכז תשומת הלב, בעיקר בשל תנודות חדות במחיר המניה ובמחזורי מסחר גבוהים במיוחד.

סטארפייטרס החלה להיסחר בחמישי שעבר בבורסת NYSE American במחיר של 3.59 דולר למניה. כבר ביום המסחר הראשון זינקה המניה עד לרמה של 8.5 דולר, כאשר נרשמו תנודות חדות לשני הכיוונים וביום שני נרשם זינוק חריג של כ־371%, שהקפיץ את מחיר המניה לשיא של 31.5 דולר, לפני שמגמת המסחר התהפכה היום (שלישי), כאשר המניה נופלת בכמעט 60% למחיר של פחות מ-14 דולר.

סטארפייטרס מציגה את עצמה כחברה שמחזיקה ומפעילה את צי המטוסים העל־קוליים המסחריים הגדול בעולם. פעילותה מתבצעת ממרכז החלל קנדי בפלורידה, והיא מפעילה שבעה מטוסי F-104 סטארפייטר, דגם שיצא משירות בנאס"א כבר באמצע שנות ה־70.

שלוש שנים בלי הכנסות

החברה לא רשמה הכנסות בשלוש השנים האחרונות, ובשנת 2024 דיווחה על הפסד של 7.9 מיליון דולר. נתונים אלו ממקמים אותה כחברה בשלב מוקדם מאוד, שעדיין לא הוכיחה מודל עסקי יציב. מבנה המאזן של סטארפייטרס מסבך את המצב עוד יותר. לחברה הון עצמי שלילי, כך שההתחייבויות עולות על הנכסים. כתוצאה מכך, יחס מחיר להון של החברה עומד על מינוס כ־160, נתון חריג במיוחד בענף תעופה וביטחון, שבו היחס המקובל נע סביב 2.5–3.7.

- "Moonshot הוקמה כדי לשגר אובייקטים לחלל בדרכים יעילות יותר"

- הסטארטאפ Moonshot Space נחשף לראשונה עם גיוס של 12 מיליון דולר

- המלצת המערכת: כל הכותרות 24/7

גורם נוסף שמסביר את התנודות החריפות הוא היקף המניות הזמין למסחר. מתוך כ־21.7 מיליון מניות קיימות, רק כ־11.1 מיליון הוצעו לציבור בהנפקה. היצע מצומצם של מניות סחירות יוצר תנאים שבהם גם עסקאות בהיקף לא גדול גורמות לתנודות מחיר חדות.

וול סטריט שור (גרוק)

וול סטריט שור (גרוק)נייקי עולה 2%, אינטל יורדת 3% ומהי המגמה בחוזים?

החוזים על וול סטריט נסחרים בעליות קלות לקראת יום מסחר מקוצר, טסלה מטפסת ומי החברה שמאותת על התאוששות משפל היסטורי?

החוזים על המדדים המובילים בוול סטריט נסחרים בעליות קלות, לקראת יום מסחר מקוצר בערב חג המולד ולאחר רצף שיאים מרשים שנרשם במדדים המובילים, כולל שיא של ה-S&P500. בתקופת סוף השנה יש נטייה היסטורית לעליות בשוקי המניות, כשהיום ייפתח על רקע נתוני המאקרו החזקים מהימים האחרונים, אך כנראה עם מחזורי מסחר דלים יחסית. העלייה החדה בתוצר האמריקאי ברבעון השלישי ממשיכה לתמוך בסנטימנט, ומדגישה את החוסן של הכלכלה גם לאחר שנה תנודתית ומאתגרת.

במקביל, שוק האג"ח משדר רגיעה מסוימת, עם ירידה בתשואות לכל אורך העקום, מה שמספק

רוח גבית נוספת למניות. התשואה של אג"ח ממשלתי לשנתיים עומדת על 3.54%. ברקע, הציפיה היא ל-"ראלי סנטה". תאגידיות, לשינויים בסנטימנט ולמהלכים נקודתיים של משקיעים.

המניות הבולטות

דיינאווקס טכנולוג’יס Dynavax Technologies Corp 39.17% מזנקת בחדות ומובילה את רשימת העולות, לאחר שסאנופי Sanofi -0.25% הודיעה על הסכם לרכישת חברת החיסונים בעסקת מזומן בהיקף של כ-2.2 מיליארד דולר. העסקה משקפת פרמיה משמעותית על מחיר הסגירה האחרון ומחזקת את פעילות החיסונים למבוגרים של סאנופי, בעיקר סביב החיסון להפטיטיס B שכבר משווק והפרויקט המוקדם לחיסון נגד שלבקת חוגרת. הנהלת דיינאווקס מדגישה כי השילוב צפוי להאיץ את הפריסה הגלובלית של מוצרי החברה, בעוד סאנופי מציינת כי אין לעסקה השפעה על התחזיות לשנת 2025.

אינטל Intel Corp -3.33% נופלת לאחר דיווחים כי אנבידיה NVIDIA Corp. -0.57% החליטה להפסיק את בדיקות הייצור של שבבים בתהליך ה-18A המתקדם של אינטל. לפי הפרסום, אנבידיה בחנה אפשרות לייצר שבבים בטכנולוגיה החדשה אך בחרה שלא להמשיך בשלב זה, מה שמעורר סימני שאלה סביב הבשלות והיכולת המסחרית של התהליך, שאינטל מציגה כאבן יסוד באסטרטגיית ההתאוששות שלה. באינטל מציינים כי פיתוח טכנולוגיית ה-18A מתקדם כמתוכנן, אך בשוק מתייחסים בזהירות לדיווח, במיוחד על רקע שיתוף הפעולה האסטרטגי בין החברות והשאיפה של אינטל לצמצם פערים מול TSMC Taiwan Semiconductor . 0.12% בתחום הייצור.

- התמ״ג עלה 4.3% בניגוד לציפיות

- אנבידיה וטסלה עולות כ-1.3%, סטרטג'י עולה בעקבות הביטקוין - המניות הבולטות בוול סטריט

- המלצת המערכת: כל הכותרות 24/7

יואייפת’ UiPath 5.34% נסחרת בעליות לאחר הודעת S&P Dow Jones על צירופה למדד S&P MidCap 400 בתחילת ינואר. המהלך, שמגיע בעקבות יציאתה של חברה אחרת מהמדד בשל מיזוג, נתפס בשוק כמהלך טכני

אך משמעותי, שעשוי לייצר ביקושים מצד קרנות מחקות מדדים. מניית חברת האוטומציה נהנית מהזרקור, והמשקיעים מתמחרים את השפעת הכניסה למדד בהקשרי הסחירות והביקוש בטווח הקצר.

.jpg)