האם העלייה באבטלה תגרור את וול סטריט לירידות ומה ניתן להסיק מהעלייה במדד ה-S&P?

בעוד שהנתונים הכלכליים ברבעון השני של שנת 2023 הראו חוזק יחסי, שאינו תומך בהערכה שהכלכלה נכנסת למיתון, הרי שבשבועות האחרונים התפרסמו בעיקר בארה"ב מספר ידיעות מדאיגות - שיעור האבטלה באוגוסט שעלה לשיא של 18 חדשים, מדד אמון הצרכנים שירד באופן חריף; ומדד ה-,VIX המעיד על רמת אי הוודאות הנתפשת על ידי משקיעים, מדשדש בתחתית. כמו כן, נתונים על מדד הייצור התעשייתי ומדד השירותים אינם מעודדים, בצירוף עם מדדים המראים תחילת היחלשות בשוק העבודה והתמתנות העלייה בשכר הממוצע.

האם יש בכך אינדיקציה לגבי העתיד?

חלק מהאנליסטים, המנסים לפרש את הנתונים, אינם נותנים את דעתם לאופיים של המדדים. חלק מהמדדים הינם מדדי "פיגור", כלומר הם משקפים תקופה ניכרת אחורנית ללא כל קשר מוכח לגבי העתיד. הדוגמא הטיפוסית הנה התוצר הלאומי הגולמי, שמתייחס לרבעון הקודם, שכן לא ניתן אפילו לנבא את תוצאות הרבעון הנוכחי על סמך פרסום המדד לרבעון האחרון. חלקם של המדדים הנם מדדי "בו זמנית" (Coinciding), כלומר משקפים מצב עכשווי אך אין בהם יכולת חיזוי עתידית. המדד הטיפוסי בקבוצה זו הנם רוב מדדי שוק העבודה פרט אולי למגמה בשכר הממוצע.

חלק קטן מהמדדים הכלכליים נחשב כמדדים "מובילים" (Leading), כלומר, הם מתייחסים להלך הרוח שעשוי להוות אינדיקציה לגבי התנהגות כלכלית עתידית. קבוצה זו מכילה את המדדים הבאים:

- מגמת שוק המניות

- בקשות חדשות לביטוח אבטלה

- בקשות לאישורי בנייה

- מדד אמון הצרכנים

- הזמנות חדשות למוצרים ושירותים

- פער ריביות בין אג"ח ממשלתי ל-10 שנים לשער הריבית הבין בנקאי

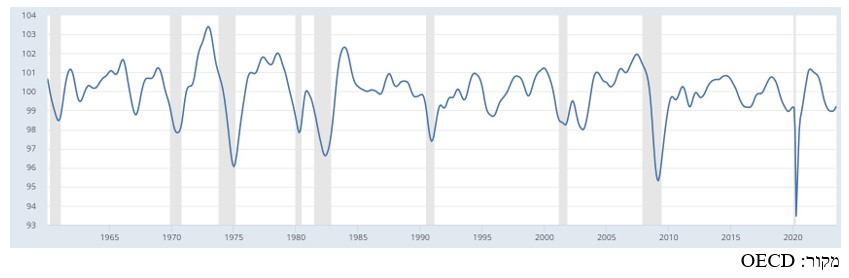

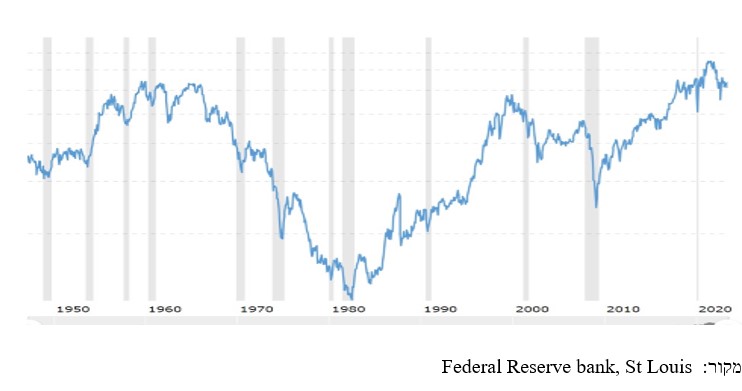

יוצא דופן במידה מסוימת הוא מרכיב אחד המהווה כ-3% בלבד מהמדד: מדד המניות S&P. הנושא נחקר רבות והגרף הבא נותן אינדיקציה על התנהגות מדד S&P האמריקאי ביחס לשיעור הצמיחה הכלכלי לפני תקופות מיתון.

- UBS: מדד S&P 500 צפוי לעלות כ-12% ב-2026

- מורגן סטנלי: ה-S&P 500 יגיע ל-7,800 ב-12 החודשים הקרובים

- המלצת המערכת: כל הכותרות 24/7

כמעט ללא יוצא מן הכלל, ירידה משמעותית במדד ה-S&P נתנה איתות למיתון קרב, כשהוא מקדים את תחילתו של המיתון, שקיומו התברר בדיעבד, בין אפס חודשים בשנת 2020 (משבר הקורונה) לכמעט שנה שלמה ב-1973. מאידך, שוק המניות מגיב בחיוב לשינוי מגמה ותחילתה של התאוששות תקופה קצרה לפני סיום המיתון.

האיתות האחרון למיתון באמצעות מדד המניות התרחש כבר לפני שנה באוקטובר, אך המיתון, לפחות עד הרביע השני של 2023, במונחים של שני רבעונים עם צמיחה שלילית, בושש לבוא. האם יתכן שהמיתון עדיין בפתח ופירוש הדבר ששוק המניות חזה את המיתון כשנה לפני בואו?

- העלאת דירוג לטבע; מניית החברה בשיא של 8 שנים

- פשיטה על משרדי אירודרום - אמרנו לכם שיש סימני שאלה על עסקת הכטב"מים

- תוכן שיווקי שוק הסקנדרי בישראל: הציבור יכול כעת להשקיע ב-SpaceX של אילון מאסק

- מיליארד שקל בייבי - עמירם לוין בתשואה חלומית

אנליסטים נוטים לתת משקל גבוה יותר למדד מוביל אחר: הפער בין תשואות אג"ח ממשלתי לטווח ארוך ולטווח קצר, או במילים אחרות - שיפועו של עקום תשואות האג"ח. אך גם מדד זה אכזב בעבר לא מעט פעמים, מה גם שהוא מתנהג דומה מאד להתנהגות מדד המניות.

האם יש דרך לשפר את יכולת הניבוי של מדד המניות לגבי צמיחה כלכלית עתידית, באופן שאינו באה לידי ביטוי במדד המוביל?

להערכתנו, דיוק יתר ניתן להשגה על ידי שימוש צולב בשני מדדי מניות, דהיינו ההשוואה בין התנהגות השוק כולו, (למשל מדד ה-S&P בארה"ב ומדד 35 בתל אביב) למדד המניות הקטנות, (למשל מדד ראסל בארה"ב ובמידה מסוימת מדד 125 בתל אביב). הוכח אמפירית, הן בשוק הנדל"ן והן בשוק ניירות ערך, כי מדד המניות הקטנות (או נכסי נדל"ן בשוליים) מתחילים לסגת לפני מדד המניות הכולל, ומאחרים להתאושש לאחר שמדד המניות הכולל מראה התאוששות.

בארה"ב החל מדד המניות הקטנות לרדת ב-8 לנובמבר 2021 ואילו ה-S&P החל את ירידתו ב-22 לדצמבר. מאז הגיע מדד ה-S&P לתחתית ב-28 לספטמבר 2022 ומראה התאוששות מאז ואילו מדד המניות הקטנות פיגר והגיע לתחתית ב-12 לאוקטובר. להיום, מדד המניות הקטנות עדיין מדשדש ומפגר בשיעור ההתאוששות בכ-10% ביחס ל- S&P.

כל עוד מדד המניות הקטנות מדשדש מאחורי מדד ה-,S&P לא מתקבל איתות שההתאוששות הכלכלית בדרך. ברגע שמדד המניות הקטנות יראה חוזק יחסי (כלומר יתחיל במגמת התאוששות חזקה יותר ביחס ל-S&P, יהיה בכך איתות שהסבירות למיתון נמוכה מאד). מכל מקום, נזכור כי בדרך כלל שוק המניות מתחיל את מגמת ההתאוששות בעיצומו של המיתון ואינו מחכה לאישוש ודאי. חשוב יותר: סביר גם להניח שהתאוששות הכלכלית בשוק האמריקאי תקדים ואולי גם תוביל להתאוששות במרבית ארצות ה-OECD.

- 3.כותב 03/09/2023 18:11הגב לתגובה זוציטוט:מדד ה-,VIX המעיד על רמת אי הוודאות הנתפשת על ידי משקיעים, מדשדש בתחתית.

- 2.עליה באבטלה = ניצחון בריסון האניפלציה. הורדת ריבית בדרך (ל"ת)גיא 03/09/2023 16:34הגב לתגובה זו

- 1.רוני 03/09/2023 14:53הגב לתגובה זובבורסה זה אפשרי. תראו איך אני עשיתי בקלות מ 40 אלף השקעה 8500 שח רווח ביום חמישי https://ibb.co/KzwMdXp ולא צריך ידע מיוחד או יכולת לחזות את העתיד - המערכת עושה הכל אני רק צריך ללחוץ על הכפתור

- לא מימשת = לא הרווחת כלום. 10/09/2023 01:16הגב לתגובה זולא מימשת = לא הרווחת כלום.

- יום שישי את יודעת...(: (ל"ת)כותב 03/09/2023 18:08הגב לתגובה זו

תותח ה"רועם", צילום מתוך את"צ

תותח ה"רועם", צילום מתוך את"צהתותחים החדשים של צה"ל והאם ארית תספק את המרעומים

צה"ל נמצא בעיצומו של מעבר לדור חדש של תותחים, ובמקביל לכך מתגבשת גם שרשרת האספקה שתלווה את המערכת החדשה לשנים ארוכות. על פי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות ארית תעשיות 3.42% , באמצעות חברת הבת רשף טכנולוגיות, כבר קיבלה הזמנות ראשוניות למרעומים עבור התותח החדש, וצפויה להיות ספקית בלעדית של מרעומי הארטילריה למערכת.

רשף קיבלה הזמנה ראשונה כבר בשנת 2022, עם תחילת שלבי ההצטיידות והבחינה של המערכת, והזמנה נוספת נחתמה במהלך 2025, לקראת כניסת התותח לשירות מבצעי.

מדובר במוצר חדש עבור רשף, שמרחיב את פעילותה מעבר לליבת הפעילות ההיסטורית שלה בצה"ל, שהתמקדה בעיקר במרעומי מרגמות, עם נגיעה מצומצמת יחסית לעולם הארטילריה. כעת, החברה צפויה לספק מרעומי תותחים בהיקפים גדולים.

ה"רועם" - מערכת טעינה וירי ממוחשבת

התותח החדש, שמוכר בצה"ל בשם "רועם", כבר הגיע לידי חיל התותחנים ונמצא בימים אלה בשלב ההטמעה המבצעית. מדובר בתותח הוביצר 155 מ"מ מתקדם שאלביט מערכות אלביט מערכות 0.79% גם שותפה מרכזית בייצורו. התותח המבוסס על פלטפורמה גלגלית עם מערכת טעינה וירי אוטומטית, שנועד לשמש את החיל בעשורים הקרובים. הכלי פותח במשך כשש שנים באלביט מערכות, מאפס, תוך התאמה ייעודית לצורכי צה"ל, והוא כולל מערכות שליטה ובקרה מתקדמות, קצב אש של עד שמונה פגזים בדקה, טווחי ירי של עשרות קילומטרים ויכולת ירי מתוזמן לעבר כמה מטרות במקביל.

בשבוע האחרון נמסר התותח הראשון לצה"ל בטקס סמלי במפעל אלביט ביקנעם, ומשם הועבר לבסיס צאלים לצורך קליטה, אימונים ובדיקות. בימים הקרובים צפוי להתבצע ירי צה"לי ראשון מתוך תהליך ההטמעה, ובצה"ל מעריכים כי ירי מבצעי ראשון עשוי להתבצע כבר בשבועות הקרובים, בהתאם לצרכים המבצעיים. במקביל, ייצור הכלים הבאים נמשך, והמסירות לצה"ל צפויות להתבצע בהדרגה החל מהקיץ.

ה"רועם" מופעל על ידי צוות מצומצם של שלושה לוחמים בלבד - מפקד משימה, תותחן ונהג - בין היתר בזכות המעבר לטעינה אוטומטית מלאה. הכלי

נושא על גביו עשרות פגזים, והמערכת מאפשרת קצב אש גבוה ודיוק משופר, לצד ניידות גבוהה על גלגלים ויכולת מעבר מהירה בין אזורי ירי. בחיל התותחנים רואים בתותח החדש פלטפורמה שתמשיך להתפתח ולהשתפר לאורך השנים, עם שדרוגים עתידיים בקצב האש, בדיוק ובמערכות התפעול.

תותח ה"רועם", צילום מתוך את"צ

תותח ה"רועם", צילום מתוך את"צהתותחים החדשים של צה"ל והאם ארית תספק את המרעומים

צה"ל נמצא בעיצומו של מעבר לדור חדש של תותחים, ובמקביל לכך מתגבשת גם שרשרת האספקה שתלווה את המערכת החדשה לשנים ארוכות. על פי מידע שהגיע לידנו ממקורבים לחברה, ארית תעשיות ארית תעשיות 3.42% , באמצעות חברת הבת רשף טכנולוגיות, כבר קיבלה הזמנות ראשוניות למרעומים עבור התותח החדש, וצפויה להיות ספקית בלעדית של מרעומי הארטילריה למערכת.

רשף קיבלה הזמנה ראשונה כבר בשנת 2022, עם תחילת שלבי ההצטיידות והבחינה של המערכת, והזמנה נוספת נחתמה במהלך 2025, לקראת כניסת התותח לשירות מבצעי.

מדובר במוצר חדש עבור רשף, שמרחיב את פעילותה מעבר לליבת הפעילות ההיסטורית שלה בצה"ל, שהתמקדה בעיקר במרעומי מרגמות, עם נגיעה מצומצמת יחסית לעולם הארטילריה. כעת, החברה צפויה לספק מרעומי תותחים בהיקפים גדולים.

ה"רועם" - מערכת טעינה וירי ממוחשבת

התותח החדש, שמוכר בצה"ל בשם "רועם", כבר הגיע לידי חיל התותחנים ונמצא בימים אלה בשלב ההטמעה המבצעית. מדובר בתותח הוביצר 155 מ"מ מתקדם שאלביט מערכות אלביט מערכות 0.79% גם שותפה מרכזית בייצורו. התותח המבוסס על פלטפורמה גלגלית עם מערכת טעינה וירי אוטומטית, שנועד לשמש את החיל בעשורים הקרובים. הכלי פותח במשך כשש שנים באלביט מערכות, מאפס, תוך התאמה ייעודית לצורכי צה"ל, והוא כולל מערכות שליטה ובקרה מתקדמות, קצב אש של עד שמונה פגזים בדקה, טווחי ירי של עשרות קילומטרים ויכולת ירי מתוזמן לעבר כמה מטרות במקביל.

בשבוע האחרון נמסר התותח הראשון לצה"ל בטקס סמלי במפעל אלביט ביקנעם, ומשם הועבר לבסיס צאלים לצורך קליטה, אימונים ובדיקות. בימים הקרובים צפוי להתבצע ירי צה"לי ראשון מתוך תהליך ההטמעה, ובצה"ל מעריכים כי ירי מבצעי ראשון עשוי להתבצע כבר בשבועות הקרובים, בהתאם לצרכים המבצעיים. במקביל, ייצור הכלים הבאים נמשך, והמסירות לצה"ל צפויות להתבצע בהדרגה החל מהקיץ.

ה"רועם" מופעל על ידי צוות מצומצם של שלושה לוחמים בלבד - מפקד משימה, תותחן ונהג - בין היתר בזכות המעבר לטעינה אוטומטית מלאה. הכלי

נושא על גביו עשרות פגזים, והמערכת מאפשרת קצב אש גבוה ודיוק משופר, לצד ניידות גבוהה על גלגלים ויכולת מעבר מהירה בין אזורי ירי. בחיל התותחנים רואים בתותח החדש פלטפורמה שתמשיך להתפתח ולהשתפר לאורך השנים, עם שדרוגים עתידיים בקצב האש, בדיוק ובמערכות התפעול.

.jpg)